Обзор российского IT-рынка: Аренадата

Мы продолжаем серию обзоров по четырем компаниям из IT-сектора: вчера мы выпустили обзор по компании Астра, где открыли рекомендацию «покупать» с целевой ценой 610 рублей за акцию. Сегодня расскажем подробнее про бизнес компании Аренадата, дадим оценку акциям и изучим финансовые результаты.

Аренадата: наш фаворит на рынке IT

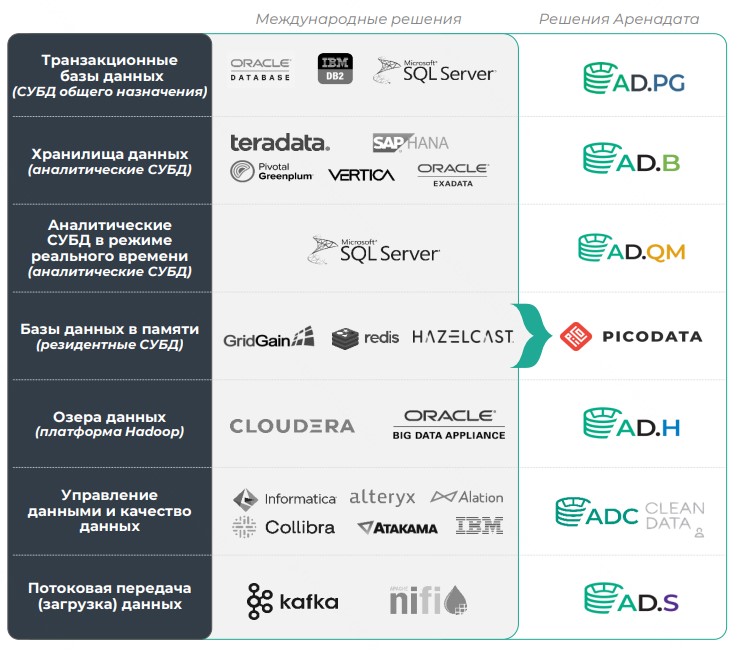

Группа Аренадата — ведущий российский разработчик программного обеспечения на рынке систем управления и инструментов обработки данных. Компания работает во всех ключевых сегментах рынка и занимает лидирующие позиции по количеству коммерческих внедрений.

Учитывая, что объем данных, производимых ежегодно, продолжает стремительно расти, это увеличивает спрос на соответствующее ПО. А это, в свою очередь, стимулирует развитие рынка СУБД и инструментов обработки данных.

По прогнозам Центра стратегических разработок (ЦСР), российский рынок СУБД и инструментов обработки данных будет расти в среднем на 23% в год, а к концу десятилетия достигнет уже 234 млрд рублей. При этом доля западного ПО будет постепенно сокращаться и уже к 2030 году не будет превышать 2% от российского рынка.

Продукты группы заточены как под инфраструктуру на базе on-premise, когда мощности находятся на стороне клиентов, так и под облачную инфраструктуру, включая частное и публичное облако. Все это обеспечивает высокий уровень совместимости и бесшовную интеграцию в существующую инфраструктуру заказчика.

Отметим, что интеграция ПО требует крупных инвестиций со стороны клиентов. Общее время внедрения продукта составляет 10—14 месяцев. Это приводит к высокому уровню удержания заказчиков, а также способствует росту кросс-продаж продуктов по мере развития бизнеса и увеличения объемов данных. Все это обеспечивает высокую предсказуемость выручки компании.

Большая часть продуктов компании построена на базе открытого исходного кода. Одним из потенциальных рисков здесь является недавний архивный статус технологии Greenplum (СУБД с открытым кодом), но, так как Аренадата входит в число главных контрибьюторов по количеству доработок в данную технологию, в среднесрочной перспективе это не должно сказаться на бизнесе компании. В долгосрочном периоде велика вероятность появления новой прогрессивной технологии, в разработке которой компания также будет принимать активное участие.

- На данный момент клиентская база насчитывает 115 организаций (в два с лишним раза больше, чем в 2022 году).

- Более 60% клиентов входит в рейтинг РБК 500 (по состоянию на конец 2023-го).

- Менеджмент группы прогнозирует рост числа заказчиков в шесть раз в среднесрочной перспективе.

Госсектор

Отдельно остановимся на госсекторе, который обеспечивает огромный потенциал для роста и включает более 170 потенциальных пользователей продуктов и услуг для работы с данными.

Аренадата единственная на рынке уже получила сертификацию ФСТЭК для ряда решений. В настоящий момент реализуется 18 государственных проектов с участием группы, а более 30 крупных клиентов запросили продукты компании, сертифицированные ФСТЭК. В ближайшем будущем количество проектов может значительно вырасти.

Что с финансами

Выручка

На данный момент основную выручку компании приносят продажи лицензий. Аренадата также зарабатывает на реализации услуг техобслуживания, консалтинге и внедрении ПО. Небольшая часть доходов приходится на продажу подписок на ПО и услуг по обучению.

- Последние два года выручка группы росла в среднем на 60% в год.

- Мы ожидаем нормализации темпов роста и увеличения доходов компании на 51% (до 6 млрд рублей) в этом году и в среднем на 50% в год в 2024—2028 годах.

- По итогам девяти месяцев Группа Аренадата уже показала рост выручки на 114% г/г, до 3,6 млрд рублей.

Также компания пытается сглаживать фактор сезонности в своих результатах, однако его влияние все еще присутствует.

Операционные расходы

Самая крупная статья расходов группы — расходы на персонал. На конец июня штат компании насчитывал 510 сотрудников, из них около 70% — это IT-специалисты. Для поддержания конкурентоспособного предложения на рынке компания планирует наращивать штат в среднем на 30% в год.

OIBDA и чистая прибыль

Последние три года рентабельность компании по OIBDA (операционной прибыли до амортизации) колебалась в диапазоне 36—45%, а по итогам девяти месяцев 2024-го составила 22%. Однако, как мы отметили выше, данное значение не дает существенного представления о годовых результатах из-за сезонности доходов.

Помимо OIBDA, стоит взглянуть на ее скорректированный показатель. Речь об OIBDAC — операционной прибыли до амортизации за вычетом капитализируемых расходов. Все дело в том, что большинство отечественных IT-компаний капитализирует основную часть затрат, поэтому с помощью OIBDAC мы сможем сравнить Группу Аренадата с другими технологическими игроками.

В нынешнем году рентабельность компании находится под давлением из-за роста расходов на персонал, а также инвестиций в линейку новых продуктов. Поэтому мы ожидаем снижения рентабельности по OIBDAC до 33% по итогам 2024-го (-5 п.п. г/г). Однако в среднесрочной перспективе показатель может стабилизироваться на уровне около 40% за счет реализации эффекта масштаба.

- Чистая прибыль демонстрирует внушительный рост в годовом выражении. В прошлом году рентабельность по чистой прибыли составила 37%, а за девять месяцев 2024-го — 21%.

Как и в случае с OIBDA, мы предлагаем смотреть на показатель чистой прибыли, увеличенный на амортизацию за вычетом капитализированных расходов, — NIC. Мы прогнозируем NIC по итогам 2024 года на уровне 1,8 млрд рублей, а рентабельность по этому показателю — на уровне 31%.

Капитальные затраты

Группа отличается низким уровнем капитальных затрат. В 2023 году капзатраты возросли и составили 3,7% от выручки, что объясняется единоразовыми тратами на адаптацию продуктов группы для платформы ГосТех. Если исключить эти единоразовые траты, то коэффициент капзатрат к выручке будет сопоставим с результатами прошлых лет.

- Мы прогнозируем стабилизацию капитальных затрат на уровне 2—2,5% от выручки в среднесрочной перспективе.

Долговая нагрузка

Уровень долговой нагрузки компании низкий: коэффициент чистый долг/OIBDA на конец июня составил 0,1x. Отметим, что этот долг является промежуточным: небольшие краткосрочные заимствования возможны в силу сезонности, но на конец года компания планирует показать отрицательный чистый долг. Поэтому в среднесрочной перспективе у компании нет необходимости и планов привлекать долговое финансирование.

Дивиденды

Дивидендная политика предполагает выплату дивидендов не реже одного раза в год. По итогам 2023 года компания выплатила 65% от скорректированной чистой прибыли. В дальнейшем Группа Аренадата планирует направлять на дивиденды не менее 50% от скорректированной чистой прибыли при сохранении долговой нагрузки (чистый долг/OIBDA) ниже 2,0x.

Учитывая хорошую динамику свободного денежного потока, мы ожидаем, что Аренадата сможет в среднесрочной перспективе показать довольно привлекательную дивидендную доходность.

Программа мотивации сотрудников

Наше мнение об акциях

По нашей оценке, справедливая цена за бумагу на горизонте 12 месяцев составляет 210 рублей за акцию. Потенциал роста бумаг на горизонте года — 72%, поэтому мы начинаем аналитическое покрытие компании с рейтингом «покупать».

В настоящий момент бумаги компании торгуются по мультипликаторам 7,6x EV/OIBDAС и 9,1x P/NIC в 2025 году.

Ну и что?

- В целом у Аренадаты сохраняется огромный потенциал на рынке. Аналитические СУБД, основной продукт группы, являются самым быстрорастущим сегментом рынка.

- Компания хорошо представлена в смежных сегментах и развивает новые направления, которые соответствуют текущим потребностям заказчиков.

- Российские компании начинают потихоньку внедрять продукты Аренадаты в свои внутренние процессы, и у компании есть потенциал для роста клиентской базы.

- Аренадата является пока единственным конкурентным решением против продуктов ушедших иностранных вендоров, а высокий уровень клиентской поддержки — важное конкурентное преимущество.

- Еще одной особенностью данного сегмента является довольно длительный и дорогостоящий процесс внедрения продуктов компании в структуру заказчика, что делает переход на конкурентные решения довольно проблематичным. Сами заказчики также активно развивают внутренние разработки в сегменте решений СУБД, однако для формирования конкурентоспособного продукта точно потребуется несколько лет.

- Мы также ожидаем, что компания может в среднесрочной перспективе показать привлекательную дивидендную доходность на уровне 8% и 13% по итогам 2025 и 2026 годов.

- Мы позитивно смотрим на перспективы компании и инициируем аналитическое покрытие с рейтингом «покупать».