Рынок акций: коррекция закончилась или нет?

Сентябрь начался с панической распродажи на рынке акций и падения индекса Мосбиржи до годовых минимумов и уровня, близкого к психологической отметке 2 500 п. Однако затем настроения на рынке существенно изменились, в результате чего индекс Мосбиржи смог показать рост на 7,8% за месяц. Факторы, которые оказывали давление на рынок с середины мая, постепенно сходят на нет. На фоне снижения объема торгов мы больше не видим давления и со стороны продаж нерезидентов (как это было в августе).

Также, по данным ЦБ, розничные инвесторы продавали российские акции в августе и в сентябре на 18 млрд рублей и на 11 млрд рублей соответственно. При этом основными покупателями на рынке акций выступили нефинансовые организации и доверительные управляющие. Это дополнительный сигнал о том, что рынок прошел дно, так как розничные инвесторы закрывали позиции по маржин-коллам, и по большей части все те, кто хотел уйти рынка, в текущих условиях уже вышли. Более того, заметно снижение чувствительности рынка к ключевой ставке: рынок перешел к росту, даже несмотря на повышение ставки ЦБ до 19% и относительно жесткий сигнал регулятора. Это добавляет уверенности в том, что основные негативные факторы уже отыграны, жесткая монетарная политика в цене и коррекция, которая началась в мае и достигла около 25%, подошла к концу.

Что показывает история

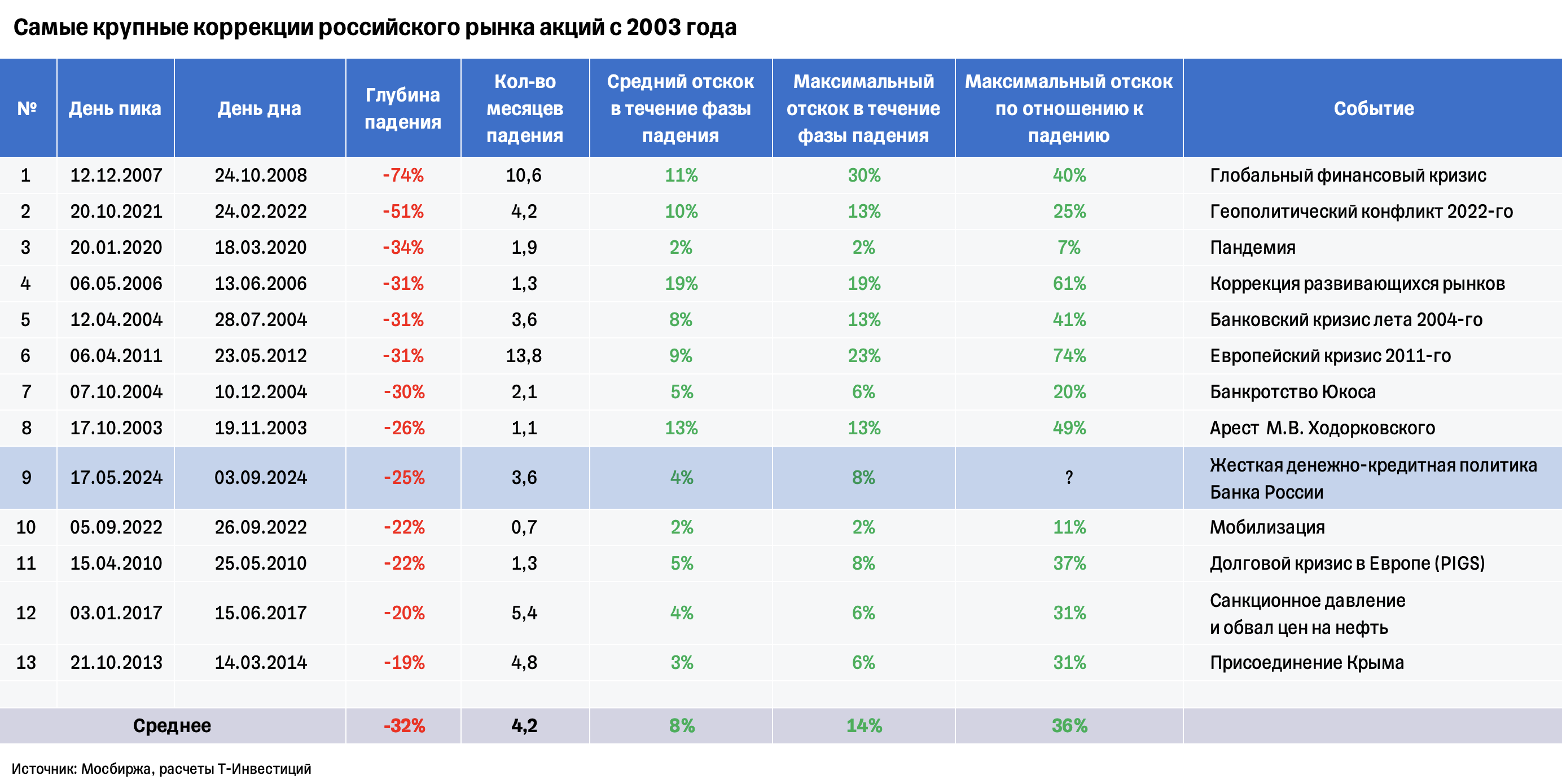

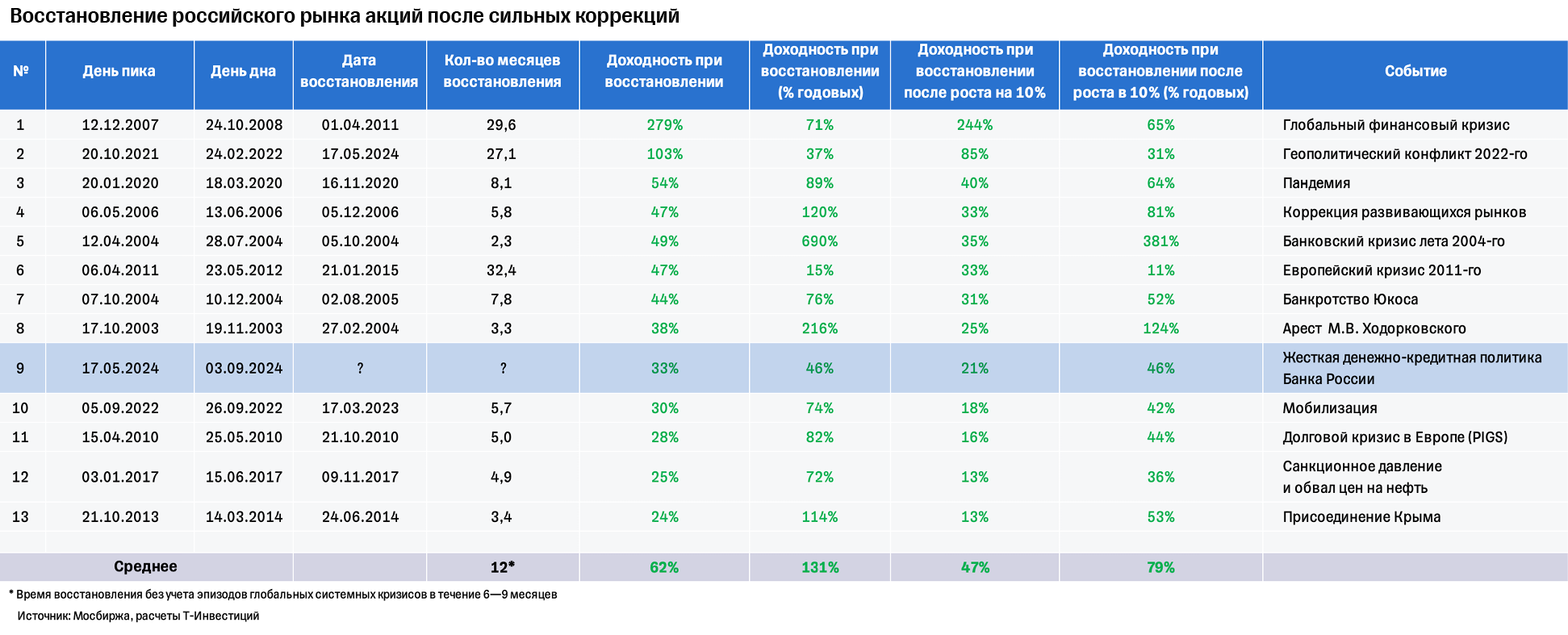

Текущая коррекция по глубине и срокам в целом соответствует прошлым спадам на рынке акций. Исключения — обвалы рынка, связанные с глобальным финансовым кризисом 2007–2008 годов и началом геополитического конфликта в 2022-м. Тогда индекс Мосбиржи снижался на 74 и 50% соответственно, но и системность этих кризисов была несравнима с текущей ситуацией. Все остальные эпизоды характеризовались падением рынка на 20—30% и длились в среднем 4 месяца, что полностью соответствует текущей коррекции. При этом максимальный рост в течение фазы падения в среднем не превышал 36% от величины падения. Мы рассматриваем рост рынка с минимумов на 10% и более, который превышает 40% от величины падения, как дополнительный индикатор выхода рынка из фазы коррекции. Текущий рост уже превысил 40% от величины падения — это, как и аргументы, представленные выше, говорит в пользу завершения коррекции и слабой вероятности повторения минимумов начала сентября.

Отметим, что текущая коррекция отличается от предыдущих внутренним системным характером — мы связываем ее прежде всего с жесткой монетарной политикой Банка России. Поэтому разворот политики ЦБ в сторону смягчения будет ключевым факторам для перехода рынка акций к уверенному росту (об этом мы рассказывали ранее в нашей стратегии).

Какой наиболее вероятный сценарий развития сейчас

На наш взгляд, движение рынка в боковике до появления четких сигналов о смягчении денежно-кредитной политики Банка России (после довольно стремительного восстановления рынка в конце сентября—начале октября). Мы считаем, что полное восстановление рынка акций может произойти на горизонте 6—9 месяцев, к середине 2025 года, исходя из опыта предыдущих коррекций, сравнимых по глубине с текущей. С учетом дивидендов индекс Мосбиржи может восстановиться до 3 300— 3 400 п. В таком случае доходность рынка акций составит 30—40% годовых.

Какова текущая оценка российского рынка акций

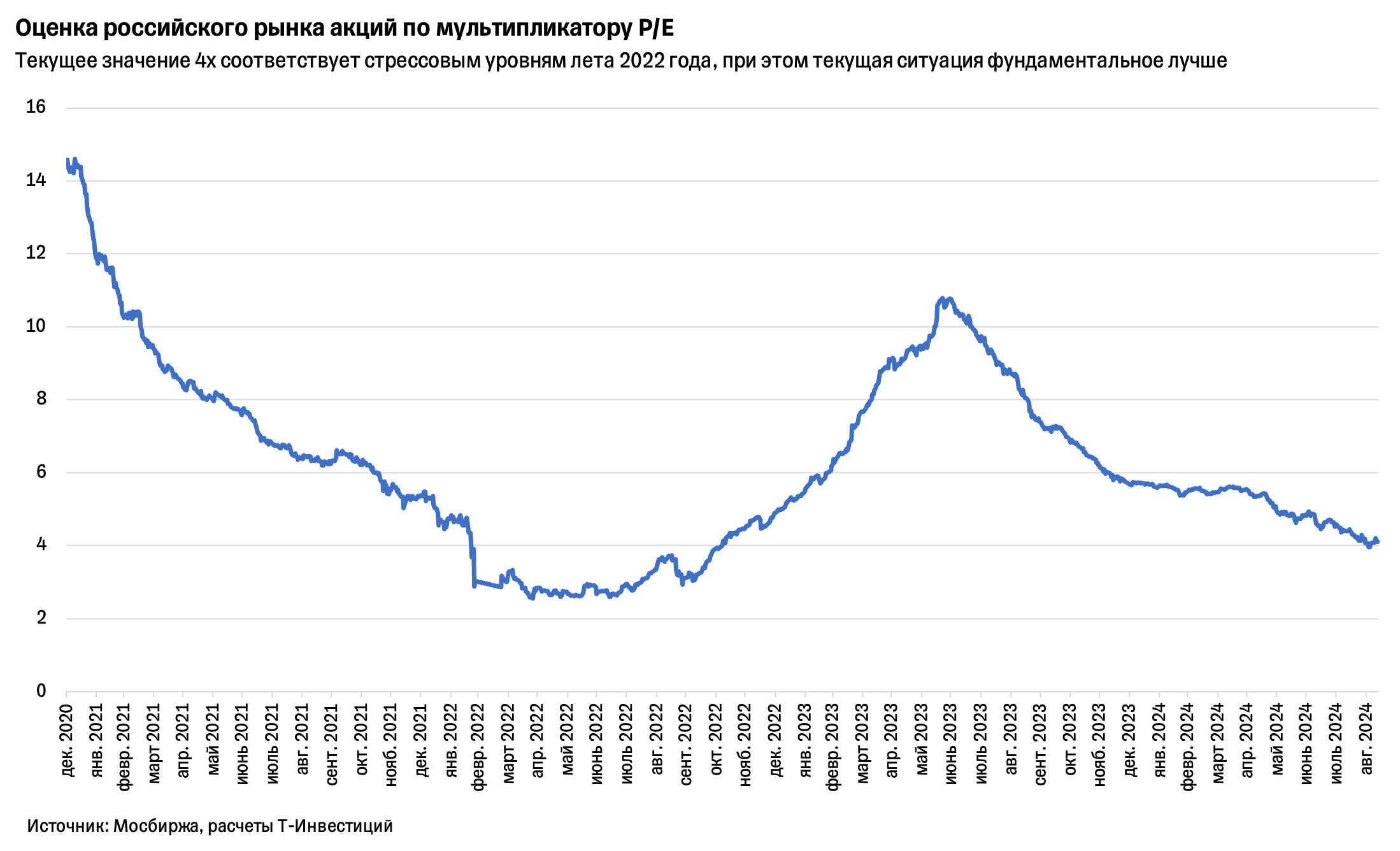

На текущих фундаментальных уровнях российский рынок акций оценивается в 4 годовых прибыли (то есть мультипликатор P/E у индекса Мосбиржи равен 4х) — это довольно низкий показатель даже для исторически дешевого по международным меркам российского рынка акций. Для сравнения: индекс американских акций S&P 500 сейчас оценивается в 27 годовых прибылей, P/E технологического индекса Nasdaq находится на уровне 40x, а развивающийся индийский рынок акций сейчас торгуется с мультипликатором, близким к американским (выше 20x).

Текущие мультипликаторы у российского рынка соответствуют уровням, которые наблюдались в течение наиболее тяжелого периода крайне высокой неопределенности 2022 года, когда у участников рынка и компаний не было понимания развития дальнейших событий, а перспективы дивидендов были туманны. Сейчас же ситуация гораздо более стабильна: компании адаптировались к новой реальности и способны выплачивать дивиденды, а у некоторых из них дивидендная доходность достигает 15%. Девальвация рубля в августе–сентябре пока еще не оказала значительного влияния на российский рынок акций. Однако в случае закрепления рубля на текущих уровнях или его дальнейшего ослабления российские акции могут получить дополнительный импульс к росту (как это было в 2023 году).

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.