Positive Technologies

Поможет сделать ставку на рост рынка кибербезопасности России

Positive Technologies

Поможет сделать ставку на рост рынка кибербезопасности России

Нарастающая киберугроза

Количество кибератак растет с каждым годом. Этот тренд только усилился после событий февраля 2022 года. Такая ситуация делает услуги Positive особенно востребованными.

Согласно последнему отчету Positive Technologies о глобальных угрозах информационной безопасности, за второй квартал 2022 года количество кибератак выросло на 15% по сравнению с аналогичным периодом прошлого года. Более 70% атак носили целенаправленный характер, а доля массовых атак увеличилась до 29% против 26% в конце прошлого года.

Большинство атак направлено на организации, в то время как доля атак на частных лиц составила 17% во втором квартале 2022 года и 14% годом ранее.

Государственные учреждения традиционно лидируют среди жертв атак: по итогам последнего квартала доля инцидентов, нацеленных на них, возросла до 18% по сравнению с 16% в 2021 году. Количество атак на организации промышленного сектора выросло в полтора раза с первого квартала 2022 года, а на транспортную сеть — почти вдвое. Также зафиксирован повышенный интерес киберпреступников к криптовалютам.

Доля атак, нацеленных на инфраструктуру организаций (компьютеры, серверы и сетевое оборудование), во втором квартале 2022 года составила 76%, на втором месте — атаки на пользователей (43%). Зафиксирован значительный рост числа атак на

Чаще всего для атак на организации используется вредоносное ПО (57% всех атак). Этот метод обычно комбинируется с другими (с социальной инженерией, основанной на человеческом взаимодействии, или с эксплуатацией уязвимостей в вебе и ПО).

Среди типов вредоносного ПО в лидерах находятся шифровальщики. Во втором квартале 2022 года их стали использовать заметно активнее. Доля шифровальщиков в атаках на организации с использованием вредоносного ПО возросла на 18% по сравнению с прошлым кварталом, до 62%. Злоумышленники также использовали вредоносные инструменты для удаленного управления (24% атак). Самый популярный канал распространения опасного софта — электронная почта (45% атак).

Чаще всего организации сталкивались с нарушениями основной деятельности (50%) и утечками конфиденциальной информации (40%). Во втором случае хакеров больше всего интересуют персональные данные клиентов (36% среди украденных данных) и сведения, содержащие коммерческую тайну (11%).

Российский рынок и уход зарубежных игроков

Темпы роста мирового рынка кибербезопасности в два раза опережают темпы роста всего рынка IT, который, по данным Gartner, в

Российский рынок кибербезопасности растет быстрее глобального, который сильнее развит за счет Северной Америки и Западной Европы. В России эта индустрия гораздо моложе, поэтому и растет более высокими темпами. В 2021 году российский рынок кибербезопасности, по данным ЦСР, оценивался в 185,9 млрд рублей с совокупным среднегодовым темпом роста 15% на горизонте 2021–2026 гг.

В 2021 году доля зарубежных вендоров на российском рынке составляла почти 40%. Но с весны

Стремительный уход зарубежных вендоров весной 2022 года, по оценкам экспертов, может привести к временному сокращению общего объема российского рынка на 11%. Рынок сократится на объем денежных средств, которые не смогут быть выплачены зарубежным вендорам

Объем освобождающегося после ухода зарубежных вендоров рынка, по разным оценкам, составляет 70—80 млрд рублей (включая услуги). Свободную нишу могут занять отечественные поставщики. Основная часть освобождаемой доли рынка будет освоена в течение ближайших

С учетом ухода западных вендоров с российского рынка в ближайшие пять лет отечественный рынок кибербезопасности может вырасти в 2,5 раза — с 185,9 млрд до 469 млрд рублей. Совокупный среднегодовой темп роста для российских вендоров, по оценкам экспертов, с 2022 по 2026 год составит 32% (прогноз без геополитических событий составлял 15%). Наибольший эффект от ухода иностранных игроков будет наблюдаться в 2022–2023 годах, затем темпы роста постепенно стабилизируются к 2026 году.

Сегменты рынка и крупнейшие игроки

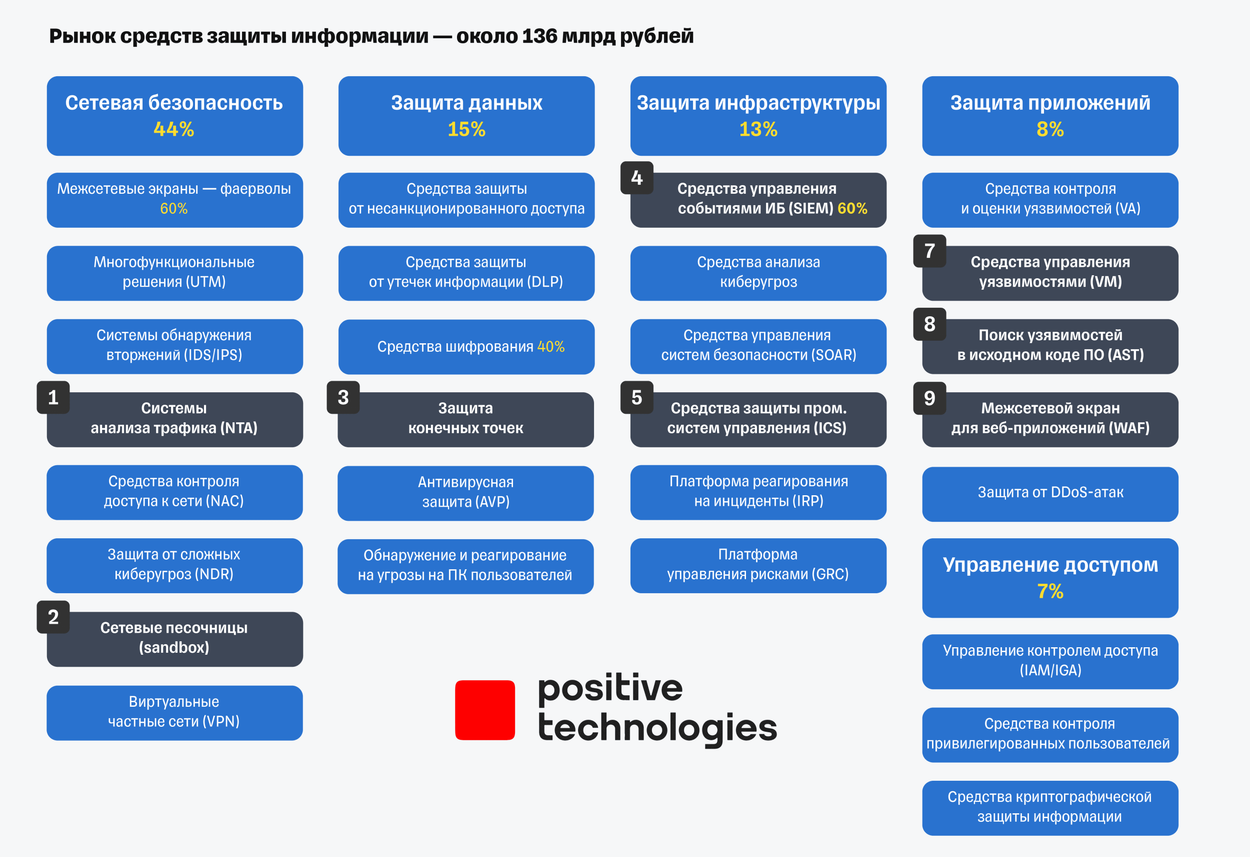

Наибольшую долю рынка кибербезопасности в РФ (73%) занимают средства защиты информации. Рост этого сегмента для отечественных вендоров ожидается на уровне 33% в 2021–2026 годах.

В десятке лидеров по выручке (без услуг) в прошлом году были шесть российских компаний. Прямых конкурентов по пересечению сегмента рынка,

При этом Касперский работает в основном в сегменте B2C или антивирусов для домашних пользователей (около 50% продаж), а в B2B — большая часть продаж представлена в сегменте защиты конечных точек (корпоративные антивирусы). Продуктовый портфель PT полностью ориентирован на B2B решения.

В таблице ниже приведены позиции российских и зарубежных вендоров на российском рынке. Positive Technologies — игрок №1 в сегментах защиты инфраструктуры и защиты приложений. В совокупности эти сектора занимают более 20% рынка средств защиты и, по прогнозам, будут самыми быстрорастущими на горизонте 2022–2026 годов с ежегодным темпом роста (CAGR) 32% и 34% соответственно.

С уходом западных поставщиков освободилось много ниш, в частности связанных с анализом сетевого трафика, защитой

Сегмент услуг занимает 27% российского рынка кибербезопасности. В рамках этого направления более 75% приходится на внедрение и сопровождение ПО, услуги аутсорсинга и консалтинг.

Кроме естественного роста на развитие рынка повлиял и повышенный спрос на средства кибербезопасности. В конце марта было запрещено закупать импортное ПО для защиты значимых объектов критической информационной инфраструктуры, а с 1 января 2025 года будет запрещено использовать зарубежный софт на таких объектах (указ №166).

Вдобавок была запущена масштабная программа поддержки отрасли:

В федеральном бюджете на субсидирование льготных кредитов в ближайшие три года предусмотрено почти 4 млрд рублей:

750 млн рублей

в 2022 году

1,4 млрд рублей

в 2023 году

1,8 млрд рублей

в 2024 году

Представители Минцифры заявили, что к 2024 году госсектор в 3,4 раза увеличит расходы на российское ПО по сравнению с последними тремя годами. Доля расходов госкомпаний на отечественный софт составит 80% от всех затрат на IT и может превысить 650 млрд рублей.

Таким образом, сейчас на развитие рынка кибербезопасности в первую очередь влияет уход западных компаний, а во вторую — реальные киберинциденты, а также государственное регулирование.

Адресуемый рынок Positive Technologies

В мае 2022 года компания заявила, что планирует занять до 30% российского рынка кибербезопасности в течение нескольких лет. Насколько это много и какие сегменты рынка входят в адресуемый рынок компании?

Свой адресуемый рынок (то есть сегменты, для которых у компании есть или планируются продукты и сервисы) Positive Technologies оценивала в 60—80 млрд рублей (36% всего рынка) по итогам 2020 года.

Существуют разные подходы к оценке объема рынка информационной безопасности и доли компании на нем. Прежде всего следует понимать, как устроены продажи большинства игроков вообще и Positive в частности.

Positive Technologies (PT) использует классическую двухступенчатую модель дистрибуции.

Группа предоставляет своим покупателям скидки за объем продаж лицензий в рамках договоров. В течение шести месяцев, закончившихся 30 июня 2022 года, примерно 84% выручки Positive Technologies было получено от пяти крупных дистрибьюторов. У компании насчитывается более 300 партнеров (системных интеграторов) на рынке.

Размер рынка правильно считать в деньгах, затраченных конечными пользователями. Такой расчет дает суммы, превышающие реальные доходы вендоров (производителей), то есть выручку компании, на величину наценок дистрибьютеров и партнеров (каналов продаж).

А теперь в цифрах.

Предположим, что рекомендованная розничная цена на единицу товара (лицензии) — 1,3 млн рублей. Если исходить из того, что партнер будет зарабатывать на товаре 30%, то средняя оптовая цена для партнера — 1 млн рублей.

Если уровень заработка дистрибьютора 3%, то в этом случае средняя отпускная цена для дистрибьютора составит около 970 тысяч рублей.

Лидеры российского рынка информационной безопасности — сегменты защиты сети, инфраструктуры, конечных точек и приложений. В каждом из этих сегментов есть явно доминирующее направление: для сетевой безопасности — это межсетевые экраны (фаерволы), для защиты инфраструктуры — средства управления событиями (SIEM), на рынке защиты приложений — средства управления уязвимостями (VM).

Positive Technologies в свой адресуемый рынок также включает и услуги ИБ. Но здесь стоит отметить, что компания не занимается услугами внедрения ПО и лишь иногда сопровождает внедренные продукты — это компетенции ее партнеров. PT собственными силами оказывает экспертные услуги по продуктам и на основании прямых контрактов с заказчиками предоставляет экспертный анализ защищенности, расследует инциденты и пр.

Таким образом, оценочная доля компании (по выручке) на ее адресуемом рынке составляет 9,5% в 2021 году.

Мы полагаем, что Positive Technologies имеет все шансы нарастить свою долю на рынке кибербезопасности. Мы ожидаем, что доля Positive Technologies на адресуемом рынке достигнет 21% к 2026 году. При этом на ключевом рынке средств защиты доля компании к 2026 году составит 30%.

О клиентах

Подавляющая часть клиентов компании Positive — российские организации. Количество конечных пользователей (заказчиков) компании значительно выросло за последние шесть месяцев и составило более 2 700 по итогам первой половины 2022 года против 2 254 по итогам 2021 года.

Согласно внутренней сегментации компании, распределение клиентов зависит от их годовых бюджетов на информационную безопасность:

Крупные корпоративные клиенты

более 30 млн рублей

Средние корпоративные клиенты

1—30 млн рублей

Малый и средний бизнес

менее 1 млн рублей

Несмотря на то, что большая часть клиентов представляет малый бизнес, 99% продаж в деньгах занимают именно крупные и средние предприятия. В среднем, по данным на 2021 год, на одного крупного клиента приходится три продукта компании. Так как на текущий момент в портфеле компании находится 16 продуктов — потенциал роста на одного клиента высокий.

Структура заказчиков в продажах диверсифицирована. В структуре продаж компании преобладают государственные организации и компании ТЭК (совокупно >50%).

О продуктах

Xspider

В 1998 году программист Дмитрий Максимов начал создавать сканер безопасности XSpider, и до 2003 года он был единственным его разработчиком. Выложив бесплатную версию

Тогда рынок разработки в России только начинал развиваться, его объем составлял менее 7,8 млрд рублей, а основным сегментом рынка было «железо». Тем не менее коммерциализация проекта удалась. Крупные компании, использующие XSpider, согласились перейти на коммерческую версию, ведь она позволяла не просто сканировать определенный ПК, а проводить полный мониторинг безопасности корпоративной сети. В 2004 году Positive запускает первый тест на проникновение, который помогает выявить уязвимые места в элементах

XSpider проводил лишь точечные проверки компьютерной сети, а заказчики нуждались в постоянном мониторинге защищенности. Тогда Positive Technologies начала разработку второго продукта.

Система для непрерывного контроля корпоративной инфраструктуры на всех уровнях. Именно этот продукт стал флагманом, а сегмент управления уязвимостями и соответствия стандартам информационной безопасности (рынок средств защиты приложений) теперь включал два продукта.

MaxPatrol

Система для непрерывного контроля корпоративной инфраструктуры на всех уровнях. Именно этот продукт стал флагманом, а сегмент управления уязвимостями и соответствия стандартам информационной безопасности (рынок средств защиты приложений) теперь включал два продукта.

PT Application Inspector (PT AI) и PT Application Firewall (PT AF)

В 2013 году продуктовый портфель компании пополнился еще

MaxPatrol SIEM

В 2015 году на рынок вышла система, предназначенная для анализа событий безопасности и автоматического выявления хакерских атак. Для компании открылось окно возможностей на рынке средств защиты инфраструктуры. Этот продукт по итогам 2021 года занял порядка 30—40% всего сегмента SIEM на рынке защиты инфраструктуры.

В

PT Industrial Security Incident Manager (PT ISIM)

Система, предназначенная для защиты автоматизированных систем управления технологическим процессом (в сегменте защиты инфраструктуры). Доля этого продукта в сегменте безопасности промышленных сетей по итогам 2021 года достигла 20—30%.

PT MultiScanner

Многопоточная система выявления вредоносного контента (в сегменте сетевой защиты).

PT BlackBox Scanner

В 2017 году на рынок вышел облачный сервис для выявления уязвимостей

PT Network Attack Discovery (PT NAD)

В 2018 году выходит коммерческая версия сервиса сетевой безопасности, предназначенного для анализа трафика и расследования инцидентов. Это решение входит в сегмент средств защиты сети.

PT XDR

В 2021 году было представлено новое решение для обнаружения киберугроз и реагирования на них.

PT EDR

Финальный элемент для защиты конечных точек. С этим продуктом компания зашла на крупный рынок защиты конечных

MaxPatrol VM

В прошлом году также вышла коммерческая версия системы нового поколения для управления уязвимостями. По данным на конец 2021 года, в совокупности продукты MaxPatrol 8 и MaxPatrol VM занимали 60—70% всего сегмента систем управления уязвимостями.

PT BlackBox

В конце августа Positive Technologies расширила линейку продуктов для защиты приложений и вышла на рынок динамического анализа (DAST). Компания первой в России выпустила сканер DAST, ориентированный на поиск уязвимостей.

Решения компании состоят из нескольких продуктов, интегрированных между собой для решения

Таким образом, ключевые направления, в которых сосредоточен профиль продуктов Positive Technologies, — это контроль за безопасностью и обнаружение уязвимостей в

Наибольшей популярностью пользуются системы контроля защищенности MaxPatrol 8, выявления инцидентов MaxPatrol SIEM и защиты

Стратегическая цель компании состоит в создании инструментов, которые позволят прогнозировать и останавливать действия хакеров силами всего лишь одного эксперта в любых компаниях по всему миру. Создание средств защиты, которые работали бы автоматически, без участия человека, — одна из больших стратегических задач Positive Technologies как вендора. Такой инструмент защиты позволит с минимальным вовлечением человеческих ресурсов обеспечивать автоматическое решение задач ИБ.

PT активно инвестирует в создание системы метапродуктов, которые позволят снизить зависимость от экспертов и автоматизировать интеллектуальные и операционные функции службы кибербезопасности.

Метапродукты образуют систему защиты, сфокусированную на невозможности реализовать недопустимые последствия и работающую полностью в автоматическом режиме.

Первый метапродукт

Maxpatrol O2 (был анонсирован в мае 2021 года) — позволяет автоматически «обнаружить и остановить» злоумышленника до того, как будет нанесен неприемлемый для компании ущерб.

MaxPatrol O2 объединяет сразу несколько продуктов компании (среди них и флагманские MaxPatrol SIEM, MaxPatrol 8, PT AF и другие). Размер среднего чека метапродукта кратно выше чеков отдельных продуктов.

Второй метапродукт

Предложит задать набор недопустимых для организации событий. Такая система будет искать и воспроизводить заложенные сценарии и выделять ключевые недопустимые события

Третий метапродукт

В будущем может задать необходимые требования к состоянию инфраструктуры и

Четвертый метапродукт

Будет осуществлять оркестрацию защитной инфраструктуры для поддержания ее готовности к отражению хакерских атак.

Система из четырех взаимосвязанных метапродуктов может использовать для своего функционирования данные всех

Что с финансами

Ключевая метрика компании — это объем продаж. По сути, это валовый объем всех законтрактованных поставок лицензий, оборудования, товаров и услуг в адрес дистрибьютора или конечного покупателя за отчетный период, включая НДС.

Исторически продажи компании росли двукратными темпами каждые два года: с 2019 по 2021 год объема продаж вырос с 4 млрд до 8 млрд рублей. За первое полугодие 2022 года рост продаж составил 72% год к году — это практически вдвое выше среднегодовых темпов роста продаж (CAGR) с 2018 по 2021 год (39%). Ожидаемый объем продаж в 2022 году составляет 12—15 млрд рублей. Если раньше таргетом было удвоение бизнеса каждые два года, то теперь компания нацелена на ежегодный двукратный рост.

1.

Выручка — это показатель МСФО, согласно которому доходы признаются за определенный период времени (в момент получения конечным пользователем лицензии). Продажи начисляются в момент передачи лицензии

2.

Показатель выручки по МСФО показан за вычетом налогов (НДС), в то время как продажи показаны с учетом налога. Хотя продажа ПО не облагается НДС, прочие статьи в выручке и продажах отличаются на величину налога.

3.

В продажах может быть показана долгосрочная лицензия (сроком на несколько лет), для отражения в отчетности она будет разбита на погодовую выручку.

Таким образом, разница между объемом продаж и выручкой возникает

Выручка Positive Technologies сильно подвержена фактору сезонности. Большая ее часть приходится на вторую половину года, когда происходит распределение корпоративных бюджетов на ИБ и заказчики покупают новые и продлевают текущие лицензии. Выручка за первые шесть месяцев 2022 года увеличилась на 78% год к году и составила 3,5 млрд рублей. Мы ожидаем, что выручка компании будет расти со средним темпом в 45% в ближайшие 5 лет.

Большую часть выручки компании приносят продажи лицензий (ПО). Около 13% выручки приносят услуги в области информационной безопасности, и лишь 1% приносит реализация

Доля лицензий как наиболее маржинального продукта будет продолжать расти, по прогнозам самой компании. Уже в 2022 году можно ожидать, что она составит 90% в общей выручке компании. Доля продаж оборудования (входит в сегмент ПАК) будет сокращаться, так как компания отходит от работы с «железом» в сторону софта.

Больше всего средств компания тратит на исследования и разработки (R& D). В среднем около 49—50% из них капитализируется в стоимости продукции. Капитальные вложения по итогам 2021 года составили 1,3 млрд, за первое полугодие 2022 года — 420 млн рублей, по итогам 2022 года их планируют увеличить на 30—35% (прогноз компании).

Значительная доля инвестиций приходится на развитие нового класса метапродуктов (29% капитальных затрат). При этом вложения в продукты, которые уже находятся на стадии готовности к продаже, — 45%. Флагманские продукты MaxPatrol SIEM, MaxPatrol 8 и PT AI входят в категорию зрелых продуктов — на их поддержание направляется около 26% CAPEX.

Расходы на исследования и разработки заняли 23% в структуре операционных расходов компании за первое полугодие 2022 года.

Маркетинговые и коммерческие расходы (49%), как и общехозяйственные и административные (27%), в основном связаны с расходами на оплату труда. Штат сотрудников компании насчитывает более 1 300 человек, из которых 900 —

Скорр. EBITDA (на расходы, связанные с размещением ценных бумаг) компании за первое полугодие 2022 года выросла более чем в четыре раза при рентабельности 20%. В 2021 году рентабельность составила 41%, в 2022 году ожидается на уровне 40—45%.

Чистая прибыль Positive Technologies по итогам шести месяцев 2022 года составила 381 млн рублей. По итогам 2022 года компания ожидает увидеть рост чистой прибыли до 3—5 млрд рублей при рентабельности до 35%.

Основная потребность Positive Technologies — краткосрочные кредиты для покрытия операционных потребностей (финансирования оборотного капитала) в связи с сезонностью поступления выручки. При этом компании удается поддерживать низкую долговую нагрузку: менее 0,8x на конец июня 2022 года, а без учета лизинговых обязательств и вовсе — около 0,5x. Компания намерена и дальше придерживаться отношения чистого скорр. долга к скорр. EBITDA менее 1,0x. В нашем базовом сценарии мы ожидаем снижения долговой нагрузки в среднесрочной перспективе.

В августе рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности сразу на два пункта до уровня «ruA+» со стабильным прогнозом.

О дивидендах

Согласно действующей дивидендной политике компании, выплаты акционерам производятся минимум раз в год из чистой прибыли по МСФО. Размер выплачиваемых дивидендов зависит от:

Чистый

Выплата дивидендов до 100% и более скорректированного свободного денежного потока, но не более 100% чистой прибыли

Чистый долг/EBITDA Adj. LTM: от 1,5 до 2,5

Выплата дивидендов не более 100% скорректированного свободного денежного потока

Чистый

Выплата дивидендов может быть признана нецелесообразной или осуществляться в меньшем размере

По итогам 2021 года компания направила на выплаты 950 млн рублей (или 50% чистой прибыли за период). Дивидендная доходность составила около 1,1% от текущей цены акций. Компания не исключает возможности выплаты промежуточных дивидендов в текущем году.

С учетом достаточности денежных средств на балансе компании, высоких темпов роста как чистой прибыли, так и чистого денежного потока (FCF) на прогнозном периоде компания способна повысить долю чистой прибыли, направляемую на выплату дивидендов акционерам.

Positive Technologies представляет собой компанию с редким сочетанием высоких темпов роста и дивидендных выплат. Ускоренные темпы роста чистой прибыли и потенциальные будущие выплаты акционерам — фактор дополнительной привлекательности и увеличения доходности инвесторов.

Оценка стоимости акций Positive Technologies

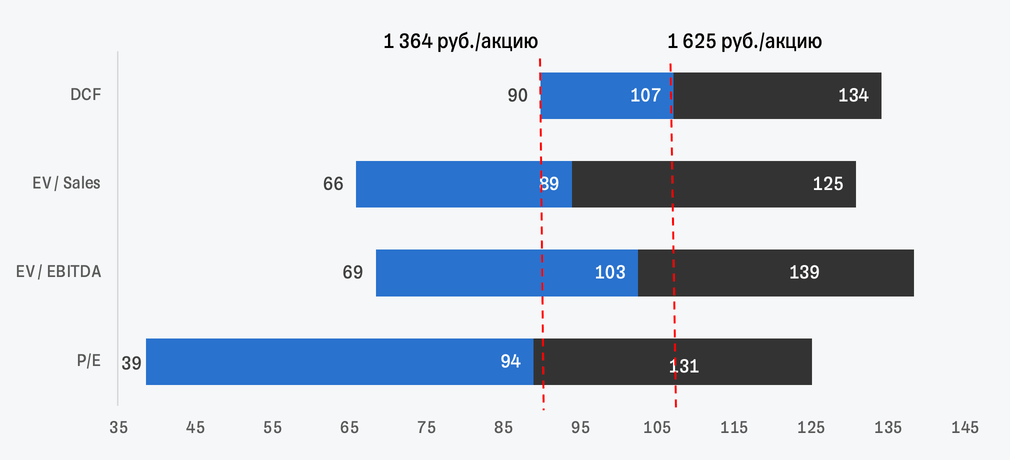

Для определения целевой цены акций Positive Technologies мы использовали метод дисконтирования денежных потоков на прогнозном периоде до 2030 года. Прогнозный период основан на

На графике ниже приведен медианный диапазон капитализации.

Скорректированные мультипликаторы по выручке, EBITDA и чистой прибыли отражают дисконт за страновой риск и различия в темпах роста компаний (Positive Technologies в среднем растет быстрее).

Мы провели оценку будущих денежных потоков компании на основе следующих предпосылок.

Итоговая целевая цена по методу дисконтированных денежных потоков составляет 1 625 рублей за акцию. Это подразумевает потенциальную доходность около 25% с текущих уровней до конца года.

Акционерный капитал компании состоит из 66 млн обыкновенных акций. В августе 2022 года 6 млн привилегированных акций были конвертированы в обыкновенные с целью предоставления всем акционерам одинаковых прав. Основным акционерам принадлежит 68% всего пакета акций компании.

Акции Positive Technologies стали доступны частным инвесторам с декабря 2021 года, когда компания вышла на Московскую биржу путем прямого листинга. За это время число акционеров компании увеличилось с 1 400 до 57 тысяч человек.

Сейчас компания способна финансировать расходы на исследования и разработки полностью за счет собственных ресурсов. PT первая на российском рынке разместила акции на бирже через процедуру прямого листинга (DPO). Компания сделала ставку на частного инвестора и внутренний рынок, что позволило исключить зависимость от иностранного капитала. Эта стратегия показала отличные результаты: бумаги компании выросли с цены размещения на DPO на 82%.

Теперь PT поставила перед собой амбициозную цель — стать новой голубой фишкой на российском рынке. Акции компании уже были включены сразу в три индекса Мосбиржи: широкого рынка, компаний средней и малой капитализации и индекс информационных технологий. Акции компании также были перемещены из второго в первый котировальный список МосБиржи. В планах компании попадание в основной индекс биржи.

Текущая сделка SPO должна помочь компании увеличить ликвидность своих бумаг на бирже.

По условиям сделки за каждые четыре акции, купленные в рамках размещения, инвестор получает право купить еще одну акцию компании по цене размещения. Инвестор может купить бумаги по цене размещения через 3, 6, 9