Дисклеймер: Аналитический отчет составлен в соответствии с Методикой оценки ценных бумаг

Почему стоит участвовать в IPO

За 2019–2023 годы российский фармацевтический рынок в среднем рос на 13,4% в год, по данным аналитиков AlphaRM. Это происходило в основном на фоне роста заболеваемости населения во время пандемии COVID-19, а также расширения ассортимента лекарственных препаратов.

За аналогичный период сегмент отечественных дженериков рос в среднем на 29% в год — значительно быстрее сегмента иностранных дженериков (+13% в год). Драйверами изменения структуры рынка выступили сложности с оплатой и доставкой иностранных лекарственных препаратов, а также добровольное сокращение присутствия иностранных компаний на российском рынке.

Государство активно поддерживает отечественных производителей: отдает предпочтение российским препаратам при проведении бюджетных закупок, субсидирует строительство новых производств лекарственных препаратов. Также оно может приостановить действие патентного ограничения на выпуск дженериков, если иностранные компании отказываются или не могут поставлять оригинальный препарат в Россию.

Биофармацевтика — одно из наиболее быстрорастущих направлений импортозамещения лекарственных препаратов на фоне истечения сроков патентной защиты на большинство оригинальных биопрепаратов и локализации производства биотехнологических препаратов в России.

По данным AlphaRM, в 2023 году компания занимала первое место по объему продаж дженериков на российском рынке с валовой выручкой в размере 38 млрд рублей и отрывом в 15% от ближайшего конкурента.

За 2019–2023 годы валовая выручка компании росла быстрее российского рынка дженериков — в среднем на 19% в год. Это один из трех лучших показателей роста валовой выручки в сегменте.

По всем нозологическим группам (группам препаратов по типу заболеваний), в которых представлена компания, ее валовая выручка растет на уровне данного сегмента рынка либо значительно более высокими темпами. Наибольший отрыв от рынка Озон Фармацевтика демонстрирует в сегментах противомикробных препаратов и лекарственных средств для нервной системы.

Озон Фармацевтика является абсолютным лидером рынка по размеру портфеля регистрационных удостоверений (более 500 наименований), что позволяет компании оперативно перестраивать структуру продаж препаратов с учетом текущего рыночного спроса, динамики цен и регуляторного ландшафта.

Две трети валовой выручки компании приносят продажи жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП). Лекарственные средства данной категории должны быть представлены в аптеках в обязательном порядке, что обеспечивает стабильность спроса на продукцию Озон Фармацевтики.

Многие дженерики компании занимают лидирующие позиции в соответствующих сегментах рынка за счет гибкой ценовой политики и оптимизации ассортимента в соответствии со схемами лечения, утвержденными Министерством здравоохранения.

Компания продолжает активно развивать собственный портфель дженериков: на данный момент у нее в разработке более 248 препаратов, 58 из которых уже проходят клинические испытания или находятся на утверждении в Минздраве.

Компания активно занимается разработкой биосимиляров (аналогов дженериков в биофармацевтике) на площадке Мабскейл и на данный момент планирует получить два регистрационных удостоверения к 2027 году на производство препаратов для лечения онкологических и аутоимунных заболеваний. Выход на рынок биосимиляров позволит компании повысить общую маржинальность бизнеса за счет значительно более высокой стоимости препаратов данной категории.

На еще одной перспективной площадке, Озон Медика, будут производиться высокотоксичные препараты для лечения онкологических и аутоиммунных заболеваний. Такие препараты могут выступить драйвером роста госзакупок в структуре продаж Озон Фармацевтики. Стоимость данных лекарственных средств также значительно превышает среднюю цену препаратов в портфеле Озон Фармацевтики, что позитивно скажется на рентабельности компании.

Озон Фармацевтика является единственной в России фармацевтической компанией, построившей с нуля высокотехнологичные производственные активы.

Основу производственной базы компании составляют две современные площадки по выпуску дженериков: Озон и Озон Фарм. Суммарная производственная мощность площадок составляет 662 млн упаковок в год, при этом мощности пока загружены всего на уровне около 42%.

За 2024–2032 годы компания планирует последовательно наращивать загруженность мощностей Озон и Озон Фарм в среднем на 5% и 12% в год соответственно, чтобы достичь уровней загрузки в 81% и 77% соответственно к

На данный момент идет строительство площадки Озон Медика. Плановая производственная мощность комплекса составляет около 9 млн упаковок в год, а достижение планируемого показателя загрузки мощностей в 60% компания ожидает в 2032 году.

Компания планирует начать расширение площадки Мабскейл и построить второй производственный комплекс в 2029 году. Совокупная плановая производственная мощность комплекса составит около 5 млн упаковок в год, а к

Компания успешно перестроила цепочки поставок, что позволяет закупать необходимое оборудование и запчасти без задержек. Озон Фармацевтика использует современное оборудование, средний возраст которого составляет около трех лет при среднем сроке полезного использования основных средств более 20 лет.

Компания осуществляет постоянный мониторинг качества выпускаемой продукции на протяжении всего ее жизненного цикла, что позволило ей достичь 0% изъятий препаратов с рынка за последние два с половиной года.

Озон Фармацевтика работает со всеми основными каналами продаж фармацевтического рынка, причем в 2023 году 80% продаж компании пришлось на розничный сегмент. Около 70% выручки она получает от отгрузок через дистрибьюторов, которые, в свою очередь, участвуют в государственных тендерах, а также совершают прямые поставки препаратов в сети аптек.

Несмотря на относительно низкую текущую долю сегмента государственных закупок в продажах Озон Фармацевтики, в будущем доля этого канала продаж будет активно расти за счет добавления в портфель биосимиляров и препаратов для лечения онкологических заболеваний.

Диверсифицированный портфель препаратов компании с широкой представленностью по направлениям заболеваний и ценовым сегментам позволяет Озон Фармацевтике эффективно сотрудничать с аптечными сетями и продвигать свою продукцию. Так, компания имеет маркетинговые соглашения более чем с 65 тысячами российских аптек — это около 80% аптечной розницы.

За 2021–2023 годы выручка компании (без учета избыточных закупок для лечения COVID-19) росла в среднем на 10% в год на фоне повышения отпускных цен и изменения структуры продаж в сторону более дорогих препаратов. В первом полугодии

За аналогичный период рентабельность по скорректированной EBITDA компании возросла на 4 п. п. (до 38%) благодаря существенной оптимизации коммерческих затрат и эффективному контролю за ростом операционных расходов. В первом полугодии

Несмотря на рост процентных расходов на фоне увеличения ключевой ставки, в первом полугодии 2024-го компании удалось показать значительный рост чистой прибыли, более чем в четыре раза в годовом выражении, за счет сильных операционных результатов и контроля за операционными расходами. Тем временем рентабельность по чистой прибыли возросла до 22,7% (с 8,4% в первом полугодии 2023-го).

На конец первой половины 2024-го чистый долг/EBITDA компании составил всего 0,8х — это низкий уровень долговой нагрузки. Более 40% кредитного портфеля компания привлекла по фиксированным процентным ставкам (с учетом хеджирования), что обеспечивает текущую средневзвешенную ставку по долгосрочным кредитам ниже ключевой ставки.

Компания собирается принять гибкую дивидендную политику: доля чистой прибыли по МСФО, направленная на выплаты акционерам, будет зависеть от уровня долговой нагрузки и величины свободного денежного потока. При этом выплаты планируются на ежеквартальной основе.

Компания планирует укреплять лидерские позиции на отечественном рынке дженериков за счет дальнейшего расширения портфеля лекарственных препаратов, а также увеличения количества покрываемых торговых точек и роста присутствия продукции компании в аптечных сетях.

Компания собирается усилить маркетинговую активность путем расширения сотрудничества с медицинскими сообществами и ввода новых программ коммуникации с конечным потребителем.

Озон Фармацевтика будет фокусироваться на развитии перспективных сегментов биосимиляров и высокотоксичных онкологических препаратов, что позволит повысить рентабельность бизнеса и значительно расширить присутствие компании в сегменте государственных закупок.

Содержание обзора

Российский фармацевтический рынок: тренды и перспективы

Прежде чем перейти к анализу российского рынка лекарственных препаратов, определим ключевые понятия фармацевтики.

Оригинальный препарат

Это лекарственное средство, которое было синтезировано компанией впервые и прошло полный цикл доклинических и клинических исследований. В российском законодательстве оригинальный препарат обычно защищен патентом на срок до 20 лет, что дает его разработчику уникальное право на производство лекарственного средства.

Дженерики

Это аналоги оригинального препарата, имеющие тот же состав действующих веществ, но выпускающиеся под другим торговым названием. Дженерики считаются качественными только при жестком соблюдении высоких стандартов GMP (Good Manufacturing Practices). В российском законодательстве для дженериков используется определение «воспроизведенное лекарственное средство». Дженерики делятся на брендированные и небрендированные.

- Брендированные дженерики зарегистрированы под уникальным торговым наименованием, под которым их может производить и продавать только владелец бренда. Держатель регистрационного удостоверения на такой препарат обычно также является и владельцем соответствующей торговой марки.

- Небрендированные дженерики имеют торговое наименование, которое совпадает с международным непатентованным наименованием (МНН) основного действующего вещества в лекарстве. В большинстве случаев это дженерики или биоаналоги.

Биосимиляр (также биоаналог)

Это аналог дженериков для биофармацевтических препаратов. Задача производителей биосимиляров — воспроизвести сложную молекулу и убедиться в том, что копия максимально близка к оригиналу по структурным характеристикам,

Регистрационное удостоверение на медицинское изделие

Это обязательный документ, который подтверждает прохождение процедуры государственной регистрации препарата и дает фармацевтическому производителю право на выпуск лекарственного средства в обращение.

Биофармацевтика

Это область фармацевтики, которая занимается разработкой, производством и использованием биологических лекарственных средств. В отличие от химических лекарственных средств, которые создаются из химических соединений, биофармацевтика использует живые организмы или их компоненты для лечения и предотвращения заболеваний.

Субстанция, активная фармацевтическая субстанция (АФС), молекула

Основной компонент лекарственного средства, с которым связаны его лечебные свойства. Используется в составе как оригинальных препаратов, так и дженериков. Высокое качество производства подтверждается международными стандартами GMP.

Нозологические группы

Группы препаратов по типам заболеваний, например препараты для лечения заболеваний

Жизненно необходимые и важнейшие лекарственные препараты (ЖНВЛП)

Перечень лекарственных препаратов, утверждаемый правительством РФ в целях государственного регулирования цен на лекарственные средства. Задача этого регулирования — повышение доступности лекарственных средств для населения и

Перечень стратегически значимых лекарственных средств

Список препаратов, производство которых должно быть обеспечено на территории России в целях повышения их экономической доступности для лечения наиболее распространенных заболеваний, согласно распоряжению правительства от июля 2010 года. В

Производство полного цикла лекарственного препарата

Процесс, который начинается с извлечения фармацевтической субстанции из сырья и заканчивается финальным производством препарата. Без фармацевтической субстанции препарат не будет обладать лечебными свойствами, то есть остальные компоненты являются, по сути, вспомогательными. Препараты, произведенные по полному циклу в России, имеют преимущество в государственных закупках.

Для начала отметим общие факторы привлекательности фармацевтических компаний для инвесторов.

Спрос на лекарственные препараты стабилен при любой экономической конъюнктуре и обычно растет при геополитической нестабильности.

Значительный объем капитальных вложений, продолжительные сроки окупаемости первоначально вложенных средств, а также необходимые компетенции и время для получения регистрационных удостоверений на производство препаратов усложняют новым игрокам выход на рынок.

Одна из последних категорий товаров, в которых потребитель будет себе отказывать, — это лекарства, что обуславливает низкую чувствительность объемов реализации препаратов к росту их цен.

Государство устанавливает приоритет отечественной продукции в тендерах, выделяет прямые субсидии для строительства новых производств лекарственных средств.

Теперь поговорим о текущих факторах привлекательности фармацевтического рынка.

По данным аналитической компании AlphaRM, за 2019–2023 годы российский рынок фармацевтики рос в среднем на 13,4% в год. Рынок демонстрировал рост как в натуральном, так и в денежном выражении на фоне действия следующих факторов:

- общий рост заболеваемости населения по всем нозологическим группам;

- активный рост спроса в связи с пандемией COVID-19;

- реализация государственной стратегии Фарма-2020;

- рост ассортимента лекарственных препаратов.

Один из ключевых трендов на рынке фармацевтики последних лет — опережающий рост дженериков по сравнению с оригинальными препаратами. За 2019–2023 годы продажи дженериков росли в среднем на 17% в год, а продажи оригинальных препаратов — в среднем на 12% в год. В результате за этот период доля дженериков на фармацевтическом рынке увеличилась с 34% до 38%. Особенно ярко выражено переключение на дженерики с оригинальных препаратов среди гормональных лекарственных средств, противомикробных препаратов для системного использования и препаратов для лечения заболеваний органов чувств.

Динамика объема продаж фармацевтического рынка России (трлн руб.)

Согласно отраслевому исследованию AlphaRM, отечественный рынок лекарственных препаратов к 2030 году может вырасти более чем вдвое по сравнению с уровнем

Драйверами выступят следующие факторы:

- опережающий рост дженериков и биофармацевтики на фоне утраты патентной защиты со стороны многих оригинальных препаратов, что повысит доступность данных лекарств для населения;

- продолжение активного роста заболеваемости в таких нозологических группах, как

костно-мышечная , кровеносная, а такжесердечно-сосудистая системы; - постепенное увеличение расходов на здравоохранение как процента от ВВП и стремление к показателям развитых стран;

- активная поддержка государства, в том числе реализация новой стратегии по развитию сектора фармацевтики (Фарма-2030).

За 2019–2023 годы продажи российских дженериков росли в среднем на 29% в год — почти втрое быстрее продаж аналогичных иностранных препаратов. Это позволило российским производителям нарастить долю рынка на 15 п. п., до 45%. В натуральном выражении (количество упаковок) доля российских производителей еще выше — 69%. Главными драйверами опережающего роста российских дженериков выступили следующие факторы.

- Сложности с совершением платежей и доставкой иностранных препаратов, а также добровольное сокращение присутствия иностранных компаний на российском рынке стимулируют развитие отечественной фармацевтической промышленности для замещения импортных лекарств.

- Отечественная фармацевтическая отрасль оказалась одной из самых подготовленных к импортозамещению за счет государственной поддержки (упрощение регуляторных процедур).

- За 2019–2023 годы в отрасли наблюдался активный запуск более 20 новых фармацевтических производств. На конец

2023-го в РФ насчитывается более 770 локальных производственных площадок, которые имеют лицензию на производство лекарственных препаратов. - Доступность российских дженериков, которые в среднем в два раза дешевле иностранных аналогов, стимулирует потребителя переходить на препараты отечественного производства.

Динамика рынка дженериков в России (трлн руб.)

Эксперты AlphaRM ожидают, что сегмент дженериков за 2024–2030 годы будет расти в среднем на 18% в год — в полтора раза быстрее всего фармацевтического рынка. Благодаря опережающему росту к 2030 году дженерики будут занимать более половины российского рынка лекарственных препаратов.

Доля продаж дженериков в структуре фармацевтического рынка России

При этом потенциал роста дженериков отечественного производства может быть выше, чем у сегмента дженериков в целом, за счет следующих драйверов.

- За последние десять лет большое количество оригинальных препаратов утратило патентную защиту. Многие российские производители уже имеют регистрационные сертификаты, поэтому смогут быстро запустить производство аналогов в момент истечения срока действия патента.

- Продолжение тренда на импортозамещение в том числе за счет активной государственной поддержки отечественных производителей (госпрограммы «второй лишний» и принудительной регистрации лекарственных препаратов).

- Дальнейшее снижение активности иностранных производителей по проведению клинических испытаний для вывода оригинальных препаратов на российский рынок.

- Рост доверия со стороны отечественного потребителя к препаратам российской фармацевтики.

В первую очередь стоит сказать, что значимую часть спроса на российском рынке лекарственных препаратов обеспечивает государство. Так, в 2023 году госзакупки принесли чуть более трети доходов российскому рынку фармацевтики, и это при том, что они снизились на 800 млн рублей в основном из-за сокращения тендеров на препараты для лечения COVID-19. В целом за 2019–2023 годы госзакупки росли в среднем на 13% г/г, что сопоставимо с темпами роста розничного сегмента.

Динамика розничного и государственного сегментов фармацевтического рынка России (трлн руб.)

Программа развития отечественной сферы здравоохранения Фарма-2030, принятая в марте этого года, пришла на смену программе Фарма-2020 и нацелена обеспечить российской экономике лекарственную независимость.

Основные направления госполитики в процессе реализации стратегии Фарма-2030:

- установление приоритета продукции российских производителей перед зарубежными;

- обеспечение необходимого роста производственных мощностей фармацевтической и медицинской промышленности, в том числе с помощью адресного финансирования объектов капитального строительства за счет средств федерального бюджета;

- развитие института обеспечения качества лекарственных препаратов и медицинских изделий для национальной системы здравоохранения;

- создание условий для разработки инновационных лекарственных препаратов и медицинских изделий;

- совершенствование регулирования обращения лекарственных средств в РФ и регуляторная поддержка экспорта российской продукции.

Главные показатели эффективности программы Фарма-2030:

- рост объема реализации лекарственных средств на территории РФ более чем вдвое по сравнению с уровнем 2022 года;

- увеличение доли лекарств отечественного производства до 67%;

- рост экспорта российских лекарственных препаратов почти в три раза, до $3,4 млрд;

- достижение российскими препаратами доли в 80% в перечне стратегически значимых лекарственных средств, производимых по полному циклу (включая выпуск фармсубстанции).

К ключевым мерам поддержки отечественных фармацевтических компаний со стороны государства для достижения целей программы Фарма-2030 относятся следующие.

Правило государственных закупок «третий лишний» запрещает участие зарубежных организаций в тендере, если в нем есть две заявки от российских организаций. Правило распространяется на бюджетные закупки лекарственных препаратов из списка ЖНВЛП.

Правило государственных закупок «второй лишний» запрещает участие зарубежных организаций в тендере, если в нем есть хотя бы одна заявка от российской организации. Согласно последней редакции соответствующего законопроекта, данное правило начинает действовать с 2025 года для всех препаратов из списка ЖНВЛП, в котором более 800 наименований. Правило «второй лишний» первоначально будет применяться, даже если отечественные препараты не локализованы по полному циклу производства (то есть если производство в России или ЕАЭС начинается со стадии готовой лекарственной формы). Также с середины 2025 года данное правило планируют распространить и на список стратегически значимых лекарственных средств, состоящий из 215 препаратов.

Принудительная регистрация лекарственных препаратов подразумевает приостановку патентного ограничения для российских фармацевтических производителей на выпуск дженериков, если иностранные компании отказываются или не могут поставлять оригинальный препарат в Россию.

Прямое субсидирование капитальных затрат на строительство новых мощностей фармацевтической промышленности.

Минимальная обязательная доля закупок товаров российского производства при проведении государственных закупок лекарственных средств.

Биофармацевтика — инновационное направление в фармацевтической отрасли, которое основано на применении микроорганизмов или клеточных линий для получения фармсубстанции. Основным каналом реализации биофармацевтических препаратов на данный момент являются государственные закупки на фоне достаточно высокой стоимости.

По данным отраслевого исследования AlphaRM, российский рынок биофармацевтики за 2019–2023 годы рос в среднем на 13% в год и в прошлом году достиг 202 млрд рублей. Аналитики AlphaRM ожидают значительного ускорения среднегодовых темпов роста биофармацевтического рынка за 2024–2030 годы — до 20%.

Драйверами ускорения станут:

- истечение сроков патентной защиты на большинство оригинальных биопрепаратов, что открывает возможность производителям биосимиляров значительно нарастить рыночную долю;

- локализация производства биотехнологических препаратов в России (моноклональных антител и вакцин);

- активная государственная поддержка программ импортозамещения биофармацевтических препаратов.

Динамика российского рынка биофармацевтики (млрд руб.)

Озон Фармацевтика: лидирущий производитель дженериков в России

- Основание компании.

- Завершение строительства первого производственного комплекса в городе Жигулёвск.

- Расширение портфеля до 20 лекарственных препаратов.

- Регистрация четырех брендированных дженериков.

- Расширение портфеля до более чем 30 препаратов.

- Объем производства достигает 100 млн упаковок в год.

- Компания строит новый складской комплекс для расширения пропускной мощности.

- Запуск производства мягких лекарственных форм.

- Расширение портфеля до более чем 150 препаратов.

- Запуск крупного производственного комплекса Озон Фарм в Тольятти.

- Получение европейских сертификатов GMP о соответствии производственного процесса международным стандартам для обеих производственных площадок.

- Завершение строительства площадки Мабскейл, специализирующейся на разработке и производстве биосимиляров.

- Начало строительства завода Озон Медика в особой экономической зоне в Тольятти.

- Крупнейший по выручке российский производитель дженериков с лидирующими позициями по темпам роста бизнеса.

- Более 500 регистрационных удостоверений в портфеле компании.

- Запуск четырех производственных участков по выпуску твердых и жидких нестерильных форм готовых лекарственных препаратов.

- Лидер по объему продаж дженериков, который растет быстрее рынка

На данный момент Озон Фармацевтика работает в сегменте дженериков — в самом быстрорастущем сегменте отечественного рынка фармацевтики. Несмотря на активный рост сегмента в целом, компания умудряется показывать еще более мощный рост — в среднем на 19% в год по валовой выручке (с учетом НДС и без учета скидок и маркетинговых бонусов) за 2019–2023 годы. Это один из трех лучших показателей роста на рынке. Более того, в 2023 году компания заняла первое место в сегменте дженериков, заработав 38 млрд рублей валовой выручки — это на 15% больше, чем у ближайшего конкурента.

Крупнейшие производители дженериков по объему продаж за 2023 год (млрд руб.)

По всем нозологическим группам, в которых представлена компания, ее валовая выручка растет на уровне данного сегмента рынка либо значительно более высокими темпами. Наибольший отрыв от рынка Озон Фармацевтика демонстрирует в сегментах противомикробных препаратов и лекарственных средств для нервной системы.

Сравнение среднегодовых темпов роста продаж препаратов Озон Фармацевтики с рынком по нозологиям в 2019–2023 гг.

- Диверсифицированный портфель дженериков

Озон Фармацевтика занимает первое место на российском фармацевтическом рынке по размеру портфеля регистрационных удостоверений, количество которых превышает 500 на конец 2023 года. Широкая диверсификация портфеля производимых дженериков позволяет компании заблаговременно адаптировать структуру продаж с учетом текущего рыночного спроса, динамики цен и регуляторного ландшафта.

Структура валовой выручки за 2023 год в разрезе нозологий

Наибольшую долю в валовой выручке компании занимают небрендированные дженерики и рецептурные препараты. Согласно российскому законодательству, при выписывании рецепта лечащий врач обязан указывать международное непатентованное наименование лекарства, а не брендированное название — это поддерживает спрос на дженерики.

Кроме того, две трети валовой выручки приносят препараты ЖНВЛП. Эти лекарства должны быть представлены в аптеках в обязательном порядке, что обеспечивает стабильность спроса на продукцию Озон Фармацевтики. Также государство приоритизирует процесс импортозамещения лекарств из списка ЖНВЛП, что может выступить дополнительным драйвером роста продаж в будущем. Добавим, что вся текущая линейка препаратов Озон Фармацевтики подпадает под первоначальное действие правила «второй лишний» при совершении государственных закупок, что дает им преимущество перед иностранными аналогами.

за 2023 год

Многие дженерики компании занимают лидирующие позиции на рынках соответствующих активных фармацевтических субстанций за счет гибкой ценовой политики и оптимизации ассортимента в нозологических группах в соответствии со схемами лечения, утвержденными Министерством здравоохранения.

По итогам 2023 года один из препаратов компании для лечения

Также на противогрибковое лекарственное средство компании приходится около трети рынка данной молекулы в реализованных упаковках и около 18% в денежном выражении.

Компания продолжает активно развивать портфель дженериков с помощью высокоэффективной модели запуска препаратов, в рамках которой учитываются:

- текущий и потенциальный рыночный спрос по данным аналитических баз;

- период истечения патентной защиты оригинальных препаратов;

- экономические издержки во время разработки препарата и его вывода на рынок;

- текущие производственные возможности компании (доступность фармацевтической субстанции и наличие необходимого оборудования);

- конкурентные перспективы молекулы, анализ ее прогнозных финансовых показателей в модели сбыта.

По результатам последних шести лет Озон Фармацевтика является лидером по количеству полученных регистрационных удостоверений (196 штук). На данный момент компания разрабатывает 248 препаратов, 58 из которых уже проходят клинические испытания или находятся на утверждении в Минздраве.

- Развитие новых перспективных направлений

У Озон Фармацевтики есть два перспективных направления — биосимиляры и высокотоксичные препараты для лечения онкологических и аутоиммунных заболеваний. Оба направления позволят компании нарастить присутствие в канале госзакупок и повысить общую маржинальность бизнеса за счет более высокой средней стоимости препаратов.

Биосимиляры

Компания активно занимается разработкой биосимиляров на основе моноклональных антител и других рекомбинантных белков. К 2027 году Озон Фармацевтика планирует получить два регистрационных удостоверения на производство препаратов для лечения онкологических и аутоиммунных заболеваний. В среднесрочной перспективе менеджмент компании планирует расширить количество регистрационных удостоверений биосимиляров до 14 и выйти на производство 2 млн упаковок биофармацевтических препаратов в год. Отметим, что биосимиляры, которые будут производиться компанией, подпадают под правило «второй лишний», — это дает преимущество перед иностранными аналогами при участии в тендерных закупках.

Высокотоксичные препараты для лечения онкологических и аутоиммунных заболеваний

На данный момент идет строительство производственной площадки Озон Медика, на которой будут производить высокотоксичные препараты для лечения онкологических и аутоиммунных заболеваний. Эти препараты также могут стать драйвером роста госзакупок в структуре продаж компании. В разработке Озон Фармацевтики сейчас 58 таких лекарственных средств, 7 из которых уже проходят клинические исследования или согласуются в Минздраве. Аналитики AlphaRM оценивают целевой объем рынка высокотоксичных препаратов для лечения онкологических заболеваний в 90 млрд рублей.

- Современные производственные мощности и высокое качество продукции

Озон Фармацевтика является единственной в России фармацевтической компанией, построившей с нуля высокотехнологичные производственные активы. В собственности компании находятся четыре производственные площадки с суммарной плановой производственной мощностью 676 млн упаковок в год при текущей загрузке мощностей на уровне около 42%. Детальнее рассмотрим каждую из площадок.

Озон

Первый фармацевтический завод группы был построен с нуля и запущен в 2003 году в Жигулёвске. До сих пор является крупнейшей производственной площадкой компании, которая может производить 378 млн упаковок в год. В 2023 году загруженность мощностей площадки достигла 51% — это максимальный уровень загрузки среди предприятий компании. Менеджмент ожидает роста загруженности мощностей за 2024–2032 годы в среднем на 5% в год и достижения 81% к

Озон Фарм

Производство на втором предприятии компании, которое также было построено с нуля, стартовало в 2017 году в особой экономической зоне

Озон Медика

На данный момент идет строительство площадки по производству высокотоксичных препаратов для лечения онкологических и аутоиммунных заболеваний. Плановая производственная мощность комплекса составляет около 9 млн упаковок в год, а достижение планируемой загрузки мощностей на 60% ожидается в 2032 году. Объем капитальных затрат на строительство площадки ожидается на уровне 5,6 млрд рублей.

Мабскейл

Действующая производственная площадка, которая открывает для компании возможность выхода на российский рынок биосимиляров. Компания планирует расширить площадку, добавив второй производственный комплекс в 2029–2031 годах. Совокупная плановая производственная мощность составит около 5 млн упаковок в год, а к 2032 году планируется достичь уровня загрузки мощностей в 35%. Объем капитальных затрат на строительство второго комплекса ожидается на уровне 10,7 млрд рублей.

Текущая и плановая загрузка мощностей по производственным площадкам компании

Озон Фармацевтика успешно перестроила цепочки поставок, что позволяет закупать необходимое оборудование и запчасти по мере необходимости. Компания использует современное оборудование, средний возраст которого около трех лет при среднем сроке полезного использования основных средств 20 лет.

На всех площадках применяется отлаженный производственный процесс, который позволяет обеспечить гибкий и надежный подход к производству различных лекарственных форм. Переход от производства одного лекарственного препарата к производству другого занимает всего около десяти часов.

Кроме того, Озон Фармацевтика осуществляет постоянный мониторинг качества выпускаемой продукции на протяжении всего ее жизненного цикла, что позволило компании достичь 0% изъятий препаратов с рынка за последние два с половиной года. Высокое качество выпускаемых лекарственных средств достигается в том числе за счет:

- тщательного отбора поставщиков активных фармсубстанций;

- контроля технических параметров в процессе производства;

- отбора проб и проведения испытаний для готовой продукции.

- Гибкая омниканальная структура продаж

Озон Фармацевтика работает со всеми основными каналами продаж фармацевтического рынка, причем в 2023 году 80% продаж компании пришлось на розничный сегмент. Около 70% выручки она получает от отгрузок через дистрибьюторов, которые, в свою очередь, участвуют в государственных тендерах, а также совершают прямые поставки препаратов в сети аптек.

в 2023 году

Сотрудничество с крупнейшими дистрибьюторами российского фармацевтического рынка дает компании следующие преимущества.

Расширение потенциального объема продаж за счет помощи дистрибьютора при выходе на новые региональные рынки.

Дистрибьюторы берут на себя часть маркетинговых затрат, так как заинтересованы в быстром обороте фармацевтической продукции.

Снижение рисков колебаний рыночного спроса и рисков невыплаты со стороны небольших аптечных сетей.

Повышение эффективности логистических процессов.

Еще более важным контрагентом в цепочке поставок лекарственных препаратов, который взаимодействует непосредственно с потребителем, являются аптечные сети. Учитывая высокую степень заменяемости небрендированных дженериков от различных производителей, правильная работа с аптечными сетями и их мотивация являются одними из ключевых драйверов роста продаж Озон Фармацевтики. Компания имеет маркетинговые соглашения более чем с 65 тысячами российских аптек — это около 80% аптечной розницы.

Главные направления сотрудничества компании с аптечными сетями:

- расширение представленности портфеля препаратов в законтрактованных точках;

- регулирование ценообразования для конечного потребителя;

- установление программ мотивации для сотрудников аптек, непосредственно влияющих на выбор небрендированного лекарственного препарата;

- стимулирование потребителей через разнообразные программы мотивации;

- управление товарными запасами аптек через программы неснижаемого остатка;

- мониторинг движения лекарственных препаратов внутри аптечной сети, что позволяет улучшить представленность ассортимента компании.

Озон Фармацевтика сотрудничает с аптечными сетями по системе гибкой мотивации, стимулируя контрагентов через маркетинговые бонусы и финансовые скидки за объем приобретаемой партии препарата. Это вкупе с широким портфелем лекарственных средств позволяет компании оперативно адаптировать ценообразование продукции и достигать целевой маржинальности.

Доля госзакупок в продажах Озон Фармацевтики пока относительно невысока. Но в будущем она будет активно расти за счет добавления в портфель биосимиляров и препаратов для лечения онкологических заболеваний. Данные лекарственные средства пользуются большим спросом в госзакупках, который со временем будет только расти в том числе за счет правила «второй лишний».

- Долгосрочная стратегия развития

Стратегия развития бизнеса Озон Фармацевтики делится на три ключевых направления.

Укрепление лидирующих позиций на российском рынке дженериков за счет:

- постоянного расширения портфеля лекарственных препаратов;

- увеличения количества покрываемых торговых точек, а также роста присутствия продукции компании в аптечных сетях;

- углубления сотрудничества с аптечными сетями для совместного развития рынка.

Развитие быстрорастущих перспективных

- выход на высокомаржинальный рынок биосимиляров со средними ожидаемыми темпами роста на 20% в год;

- начало производства высокотоксичных препаратов для лечения онкологических и аутоиммунных заболеваний с ожидаемым лицензированием производственной площадки Озон Медика в первом квартале 2026 года.

Усиление маркетинговой активности компании путем:

- расширения сотрудничества с медицинскими и фармацевтическими сообществами;

- включения препаратов компании в лечебные стандарты;

- внедрения новых программ коммуникации с потребителями лекарственных препаратов.

Что с финансами

На данный момент выручка компании полностью формируется за счет портфеля дженериков, который, в свою очередь, делится на:

Небрендированные дженерики

Около 78% выручки в 2023 году;

Брендированные дженерики

16% выручки в 2023 году;

Препараты для лечения онкологических заболеваний

6% выручки в 2023 году.

За 2021–2023 годы выручка Озон Фармацевтики (без учета избыточных закупок для COVID-19) росла в среднем на 10% на фоне повышения отпускных цен и изменения структуры продаж в сторону более дорогих препаратов. В первом полугодии

Мы ожидаем, что за 2024–2032 годы выручка компании будет расти в среднем на 19% в год за счет следующих факторов.

Сегмент российских дженериков будет опережать по темпам роста весь фармацевтический рынок ввиду истечения сроков патентов на оригинальные препараты, а также снижения активности иностранных игроков.

Компания начнет продавать новые перспективные препараты (биосимиляры и высокотоксичные препараты для лечения онкологических и аутоиммунных заболеваний), стоимость одной упаковки которых значительно выше по сравнению с текущим портфелем препаратов компании.

Озон Фармацевтика будет постепенно расширять текущий портфель небрендированных и брендированных дженериков.

Компания будет постепенно наращивать представленность ассортимента своих продуктов в аптеках за счет эффективной мотивации аптечных сетей, диверсифицированного портфеля препаратов и конкурентной цены за упаковку лекарственного средства.

Динамика выручки

Отметим, что ускорение темпов роста выручки в 2027 году связано с началом производства биосимиляров и высокотоксичных технологических препаратов на площадках Мабскейл и Озон Медика соответственно.

Наибольшую долю в себестоимости производства компании занимает закупка фармацевтических субстанций и другого сырья для производства лекарственных препаратов (около 64% в 2023 году). Также крупными статьями расходов являются заработные платы сотрудников на производствах, а также амортизация основных средств и регистрационных удостоверений на выпуск препаратов. Мы ожидаем увеличения доли амортизационных отчислений в структуре себестоимости в 2024–2032 годах на фоне получения компанией регистрационных удостоверений по выпуску биосимиляров на площадке Мабскейл.

Структура себестоимости производства за 2023 год

В 2021–2022 годах валовая рентабельность в среднем составляла 49,9%, а в

Мы прогнозируем, что активный рост выручки будет способствовать увеличению валовой прибыли и рентабельности по этому показателю за счет роста цен на лекарственные препараты, добавления более маржинальных препаратов в структуру продаж, а также роста загрузки текущих производственных мощностей. Таким образом, мы ожидаем последовательного роста рентабельности по валовой прибыли компании до 55,5% к 2032 году.

Динамика валовой прибыли и рентабельности по этому показателю

В структуре операционных расходов Озон Фармацевтики наибольшую долю занимают затраты на оплату труда административного и коммерческого персонала (42% в 2023 году). Следующими по размеру статьями затрат являются расходы на информационные и консультационные услуги, а также транспортные расходы. В ближайшие годы мы ожидаем опережающего роста затрат на персонал в структуре операционных расходов на фоне дефицита кадров на отечественном рынке труда.

Структура операционных расходов за 2023 год

За 2021–2023 годы рентабельность по скорректированной EBITDA компании возросла на 4 п. п. (до 38%) за счет существенной оптимизации коммерческих затрат и эффективного контроля за ростом операционных расходов. В первом полугодии 2024-го показатель поднялся еще выше — до 40%.

Мы ожидаем плавного роста рентабельности по EBITDA компании до 48,3% к 2032 году за счет:

- увеличения валовой прибыли;

- добавления высокомаржинальных биосимиляров и высокотоксичных препаратов в портфель;

- эффекта операционного рычага.

Эффект операционного рычага подразумевает опережающий рост EBITDA компании при увеличении загрузки производственных мощностей на фоне фиксированных или полуфиксированных издержек (таких как заработные платы административного персонала, амортизация основных средств и пр.).

Мы ожидаем, что в 2024—2026 годах рост рентабельности будет частично сдерживаться из-за значительной индексации заработных плат персонала ввиду дефицита кадров на рынке труда.

Динамика скорректированной EBITDA и рентабельности по этому показателю

Что касается чистой прибыли, исторически Озон Фармацевтика демонстрирует высокие показатели рентабельности по этому показателю — в среднем на уровне 20,6% в 2021–2023 годах. Мы ожидаем, что в 2024–2025 годах рентабельность компании по чистой прибыли будет находиться под давлением на фоне роста процентных расходов по займам и факторингу вследствие высокой ключевой ставки.

По нашим прогнозам, с 2026 года Озон Фармацевтика начнет демонстрировать поступательный рост маржинальности по чистой прибыли в том числе за счет снижения эффективной ставки налогообложения, которая применима к производственным площадкам Озон Фарм, Озон Медика и Мабскейл, так как они расположены в особой экономической зоне Тольятти. Так, по нашим оценкам, в 2032 году эффективная ставка налога по компании составит около 16% против базовой ставки налога на прибыль в размере 25%.

Динамика чистой прибыли и рентабельности по этому показателю

На данный момент Озон Фармацевтика находится в начале новой инвестиционной фазы. Основными статьями капитальных затрат компании в ближайшие годы станут:

- расходы на строительство производственной площадки Озон Медика и второго корпуса Мабскейл;

- расходы на получение регистрационных удостоверений, необходимых для начала производства биосимиляров и будущих дженериков.

Отметим, что стоимость получения регистрационного удостоверения для биосимиляров значительно превышает стоимость такого удостоверения для дженериков, что в том числе обуславливает рост капитальных вложений.

Мы прогнозируем, что в 2024–2032 годах капитальные вложения компании составят в среднем около 11% от выручки. Текущий инвестиционный цикл компании закончится в 2031 году с завершением строительства второго корпуса производства биосимиляров Мабскейл.

Динамика капитальных затрат

В 2021–2023 годах компания оперировала комфортной долговой нагрузкой (чистый

Мы ожидаем увеличения долговой нагрузки компании примерно до 1,2x в 2024–2025 годах

Динамика долговой нагрузки

В 2021–2023 годах оборотный капитал компании составлял в среднем около 93% от выручки. При этом в

Мы ожидаем постепенной нормализации оборотного капитала до 76% от выручки в 2024–2032 годах за счет продолжения активного использования инструментов факторинга, а также активной работы с аптеками по улучшению представленности ассортимента компании.

Динамика чистого оборотного капитала

Озон Фармацевтика имеет многолетнюю дивидендную историю, а средний коэффициент выплат дивидендов за 2021–2023 годы составил около 33% от чистой прибыли по МСФО. Недавно компания приняла новую редакцию дивидендной политики: доля чистой прибыли по МСФО, направленная на выплаты акционерам, будет зависеть от уровня долговой нагрузки и величины свободного денежного потока.

Если чистый

Если чистый долг/EBITDA более 0x

За последние 12 месяцев,

то выплачивается не менее 35% от чистой прибыли по МСФО, но не более 100% свободного денежного потока.

Если чистый долг/EBITDA более 1x, но менее 2x

Если чистый долг/EBITDA более 2x, но менее 3x

то выплачивается не менее 15% от чистой прибыли по МСФО.

Если чистый долг/EBITDA составляет 3x или более

За последние 12 месяцев,

то дивиденды не выплачиваются.

Отметим, что компания планирует выплачивать дивиденды ежеквартально.

Мы ожидаем, что после выхода на биржу компания впервые выплатит дивиденды за третий квартал 2024 года. При этом основной дивидендный потенциал начнет раскрываться с 2028 года после выхода компании на высокомаржинальные рынки биосимиляров и высокотоксичных препаратов для лечения онкологических и аутоиммунных заболеваний.

Прогноз дивидендных выплат (млрд руб.)

Какая рыночная оценка компании может быть справедливой

Для определения диапазонов оценки стоимости акционерного капитала Озон Фармацевтики мы использовали метод дисконтирования ожидаемых денежных потоков (DCF), а также метод сравнения мультипликаторов публичных компаний в секторе здравоохранения на российском фондовом рынке.

Для оценки свободных денежных потоков бизнеса Озон Фармацевтики мы построили финансовую модель компании. На ее основе прогнозируем основные финансовые показатели исходя из следующих предпосылок.

- Компания продолжит расширять текущий портфель и объемы производства дженериков. По нашим оценкам, это вкупе с постепенным замещением оригинальных препаратов дженериками позволит компании ускорить рост выручки по текущему бизнесу в среднем до 13,5% в год в 2024–2032 годах.

- Новые направления по производству биосимиляров и высокотоксичных препаратов для лечения онкологических и аутоиммунных заболеваний позволят компании дополнительно ускорить рост выручки в среднем до 18,9% в год в 2024–2032 годах. По нашим прогнозам, доля новых препаратов в выручке компании составит около 35% к 2032 году.

- Мы прогнозируем, что компания будет демонстрировать плавный рост рентабельности по EBITDA до 48,3% к 2032 году за счет добавления новых высокомаржинальных препаратов в портфель и эффекта операционного рычага. В 2024–2026 годах рост рентабельности будет частично сдерживаться ростом заработных плат персонала ввиду дефицита кадров на рынке труда.

- В 2024–2025 годах рентабельность компании по чистой прибыли будет находиться под давлением на фоне высокой ключевой ставки. С 2026 года прогнозируем поступательный рост чистой маржи на фоне роста рентабельности по EBITDA и снижения эффективной ставки налога за счет расположения части производственных мощностей в особой экономической зоне.

- В 2024–2032 годах капитальные затраты компании составят в среднем около 11% от выручки. Текущий инвестиционный цикл закончится в 2031 году с завершением строительства второго корпуса Мабскейл.

- За 2024–2032 годы ожидаем постепенной нормализации оборотного капитала до 76% от выручки за счет активного использования инструментов факторинга и активной работы с аптеками по улучшению представленности ассортимента компании.

Наша оценка базируется на динамической средневзвешенной стоимости капитала (WACC), которая в среднем составляет 19% в 2024–2032 годах, и терминальном темпе роста (в постпрогнозном периоде) на уровне 4%. Снижение WACC на 1% приводит к увеличению оценки на 10%. Ускорение терминального роста на 1% приводит к росту оценки на 6%.

Чувствительность оценки акционерного капитала Озон Фармацевтики к изменению WACC и темпов роста денежных потоков после 2030 года

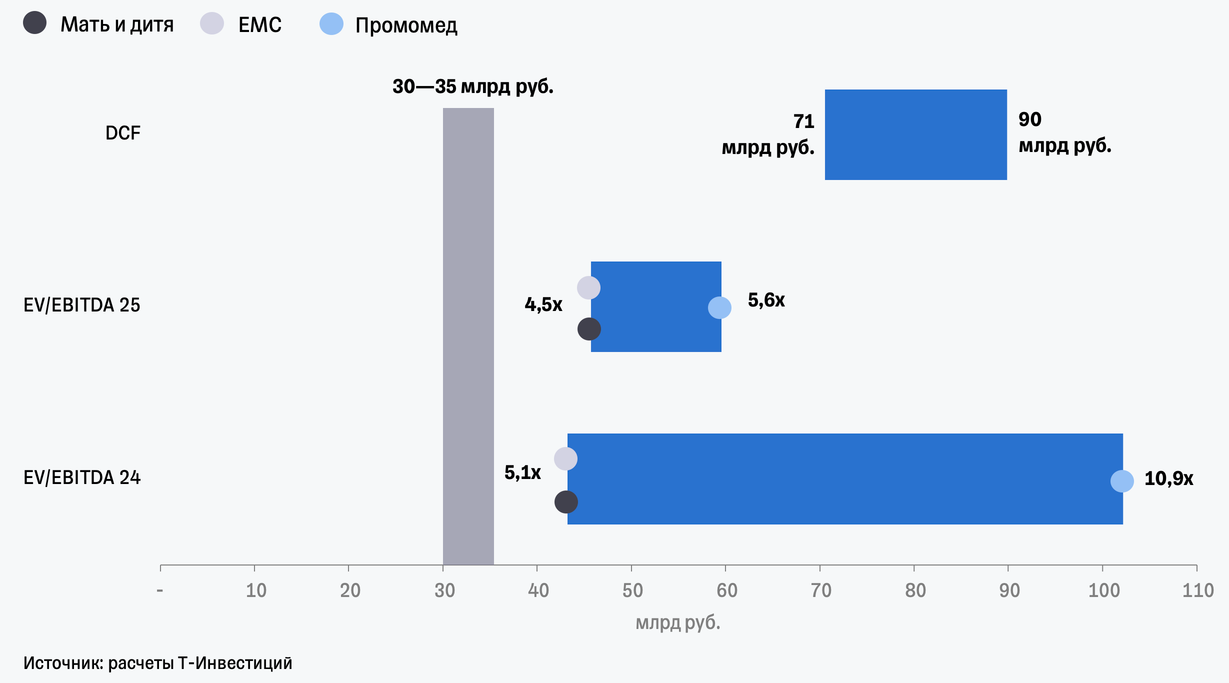

Таким образом, по методу дисконтированных денежных потоков мы получили стоимость акционерного капитала Озон Фармацевтики в диапазоне 71—90 млрд рублей.

В своем анализе мы использовали форвардный

Отметим, что Озон Фармацевтика является первой российской фармацевтической компанией, специализирующейся на дженериках, которая публично размещает свои акции. Поэтому прямых аналогов бизнеса компании на данный момент на отечественном фондовом рынке нет. По этой причине мы полагаем, что по нижней границе диапазона мультипликаторов Озон Фармацевтики стоит ориентироваться на таких публичных представителей сектора здравоохранения, как MD Medical (ГК Мать и дитя) и МКПАО ЮМГ (EMC). Данные сети клиник имеют сопоставимые с Озон Фармацевтикой показатели маржинальности по EBITDA, однако

Сравнение Озон Фармацевтики с аналогами

Также, опираясь на недавние публичные размещения, частичным аналогом героя нашего обзора можно назвать Промомед. Рентабельность этой компании по EBITDA за первое полугодие

На графике ниже приведены диапазоны оценки стоимости акционерного капитала Озон Фармацевтики по двум методам. Также серым цветом отмечен индикативный ценовой диапазон IPO 30—35 млрд рублей, который предполагает дисконт к результатам, полученным по каждому методу оценки.

Диапазон каждой шкалы оценки показывает, насколько сильно стоимость акционерного капитала может отклоняться в зависимости от изменения различных факторов (текущей конкурентной среды, регуляторных изменений в отрасли, динамики стоимости привлечения капитала и т. п.).

Риски

Озон Фармацевтика, как и любой фармацевтический бизнес, подвержен различного рода финансовым, операционным и коммерческим рискам, которые следует учитывать при принятии инвестиционных решений.

Темпы роста продаж текущего бизнеса Озон Фармацевтики могут снизиться на фоне более медленного замещения оригинальных препаратов дженериками, а также замедления роста цен на фармацевтическом рынке (из-за увеличения промоактивности локальных игроков). Также потенциальным риском для отечественных производителей дженериков является появление иностранных игроков из дружественных стран (Индия, Китай), что также может оказывать давление на рост выручки российских фармацевтических компаний.

Чувствительность оценки акционерного капитала Озон Фармацевтики к изменению темпов роста фармацевтического рынка и доли дженериков

Рост активности российских производителей на рынке биосимиляров и высокотоксичных препаратов для лечения онкологических и аутоиммунных заболеваний, а также задержки с получением регистрационных удостоверений могут негативно сказаться на темпах роста выручки новых направлений Озон Фармацевтики и их маржинальности.

Чувствительность оценки акционерного капитала Озон Фармацевтики к изменению темпов роста выручки новых направлений и к изменению их рентабельности по EBITDA

Объемы оборотного капитала могут увеличиться вслед за ростом дебиторской задолженности. В свою очередь, она может вырасти

Чувствительность оценки акционерного капитала Озон Фармацевтики к изменению оборачиваемости запасов и дебиторской задолженности

Сокращение доли затрат на здравоохранение в российском госбюджете может снизить продажи компании в госканале и негативно сказаться на темпах роста выручки от продаж новых высокомаржинальных препаратов.

Сохранение ключевой ставки на повышенном уровне в течение продолжительного времени может оказывать давление на чистую прибыль и дивиденды компании. В таком случае процентные расходы могут увеличиться, как и резервы под ожидаемые кредитные убытки со стороны контрагентов Озон Фармацевтики.

Повышенный санкционный фон в российской экономике может осложнить возможности импорта активной фармацевтической субстанции для производства препаратов Озон Фармацевтики