Золото

Фонд инвестирует в физическое золото на рынке драгоценных металлов Московской биржи

Золото

Фонд инвестирует в физическое золото на рынке драгоценных металлов Московской биржи

Золотые слитки весом 1 и 12 кг находятся в специальных хранилищах Национального клирингового центра. Все принятые на хранение слитки соответствуют национальным и международным стандартам качества.

Рынок золота

Рынок золота, в отличие от рынков других промышленных металлов, используемых преимущественно в производстве, имеет специфическую структуру спроса.

Половина рынка физического золота — это ювелирная промышленность. Около 20% спроса приходится на инвестиции — золотые слитки и монеты. 12,5% спроса обеспечивается мировыми Центральными банками, таким образом пополняющими свои золотовалютные резервы. И оставшиеся 8,5%используются в прочих целях, в том числе в промышленности.

Историческая справка

Потребность в деньгах появилась у человечества с древних времен, когда в результате разделения труда появилась необходимость менять одни товары на другие. Крестьянину требовались инструменты для работы в поле, пекарю — зерно, а им обоим — посуда для еды. И если представить себе обмен зерна на хлеб еще возможно, то как менять хлеб на посуду, по какому обменному курсу? Для упрощения процесса обмена требовался посредник, таким посредником стали деньги.

Первыми деньгами были так называемые товарные деньги — часто используемые продукты и товары, основным свойством которых мы бы сегодня назвали высокую ликвидность, то есть возможность легко обменять на любые другие товары или услуги.

Однако товары, помимо меновой, имеют еще и потребительскую ценность. Другими словами, если в вашем племени в качестве денег использовались, например, коровы — а такое случалось нередко, — то через

Здесь на помощь человечеству пришло золото. Золото само по себе не имеет потребительской ценности, но оно почти не портится со временем, его относительно удобно транспортировать, оно не занимает много места — в отличие от стада коров, — оно однородно, то есть одна денежная единица не отличается от другой, и так далее. Золото оказалось наиболее удобным средством для обмена, особенно когда из него стали чеканить монеты.

Так золото прочно вошло в финансовую систему человечества, где пребывает до сих пор. За тысячелетия его роль несколько претерпела изменения, но оно все еще является неотъемлемой частью финансовой системы.

Эволюция золота в финансовой системе

Для того чтобы понять современный инвестиционный кейс золота, нужно знать, какую роль оно играло в финансах в прошлом, а также как его роль менялась в зависимости от изменения экономических условий и развития научных экономических теорий.

Финансовая система, в основе которой лежит золото, называется Золотой стандарт.

Первой формой Золотого стандарта был золотомонетный стандарт, при котором в обращении в качестве денег ходили монеты, отчеканенные из золота. При этом параллельно могли обращаться и бумажные деньги, но государство гарантировало свободный обмен бумажных денег на золотые монеты по фиксированному курсу. Обменный курс указывался на самой банкноте.

В Первую мировую войну все воюющие страны приостановили свободную конвертацию бумажных денег в золото и зачастую для финансирования военных нужд стали печатать ничем не обеспеченные бумажные деньги.

После войны попытки вернуться к золотомонетному стандарту провалились. Объем напечатанных бумажных денег сильно не соответствовал золотому запасу. Правительства стран все еще гарантировали обмен бумажных денег на золото, но уже исключительно в виде слитков, хранящихся в банках. При этом далеко не каждый желающий мог обменять бумажные деньги на золото, так как минимальный объем при конвертации составлял 12,5 кг, что соответствовало в то время стоимости роскошного автомобиля.

Так золотомонетный стандарт эволюционировал в золотослитковый и просуществовал до конца Второй мировой войны.

Третьим этапом эволюции Золотого стандарта стал золотодевизный — иногда называют золотовалютный.

Золотодевизный стандарт возник после Второй мировой войны в результате подписания западными странами международных соглашений на конференции в

Золото сохраняет стоимость во времени

Золото — один из самых надежных инструментов для сохранения стоимости во времени на длинных промежутках.

В том, что это значит, лучше всего разобраться на примере цены на бутылку

Сто лет назад цена на бутылку объемом 0,2 л этого уже на тот момент знаменитого напитка составляла 0,05 $, и за 1 $ можно было купить 20 бутылок. В это же время тройская унция золота стоила примерно 20,5 $. Другими словами, за одну унцию золота можно было купить 411 бутылок

Через сто лет в результате инфляции стеклянная бутылка

Иными словами, за одну тройскую унцию золота теперь можно купить 1200 бутылок

С момента отвязки доллара от золота цена драгоценного металла росла, хотя и наблюдались периоды стагнации.

Роль золота сегодня

Сегодня золото перестало выполнять функцию денег, но сохранило роль мирового резервного актива. Большинство Центральных банков в составе резервов держат существенную долю золота.

Для примера: за последние 150 лет сменилось четыре типа финансовых систем — от золотомонетного стандарта до плавающих валютных курсов Ямайской системы. В случае

Золото, будучи ограниченным в добыче, является надежным инструментом сохранения стоимости во времени и защиты от монетарной инфляции.

Который при необходимости обеспечивает возможностью быстрой конвертации любого объема драгоценного металла в любую валюту.

Инвестиционные кейсы

Золото считается защитным активом, поэтому причины роста цены, как правило, связаны с

Выделяют несколько кейсов роста цены на золото:

Как видно из графика, в самую острую фазу Мирового финансового кризиса 2008–2009 года золото и широкий рынок акций вели себя разнонаправленно. Локальное дно индекса S&P 500 в марте 2009 года совпало с локальным максимумом цены на золото.

Однако стоит отметить, что несмотря на последующее восстановление фондового рынка золото не потеряло в цене, а также продолжило расти.

В марте 2003 года вооруженные силы США и их союзников начали военную операцию против Ирака. На графике видно, как цена на золото начала расти еще за пару месяцев до вторжения. Локальный пик пришелся на февраль. Именно тогда проходили самые массовые антивоенные митинги за всю историю, а геополитическая неопределенность достигла максимального накала.

С началом активной фазы боевых действий цена на золото снизилась, так как военный конфликт локализовался. Боевые действия продлились около трех недель, но после завершения военных действий и свержения режима Саддама Хусейна стало очевидно, что геополитическая неопределенность на Ближнем Востоке только увеличилась. Появилось много новых вопросов.

Как теперь будут выстраиваться международные отношения в регионе без одного из ключевых политических игроков?

Как они выстроят отношения с соседними с Ираком странами, такими как, например, Иран?

Какую теперь роль в регионе будут играть США?

Как вернуть Ирак обратно к мирной жизни?

И прочие вопросы.

На фоне обострившейся послевоенной геополитической напряженности золото продолжило рост.

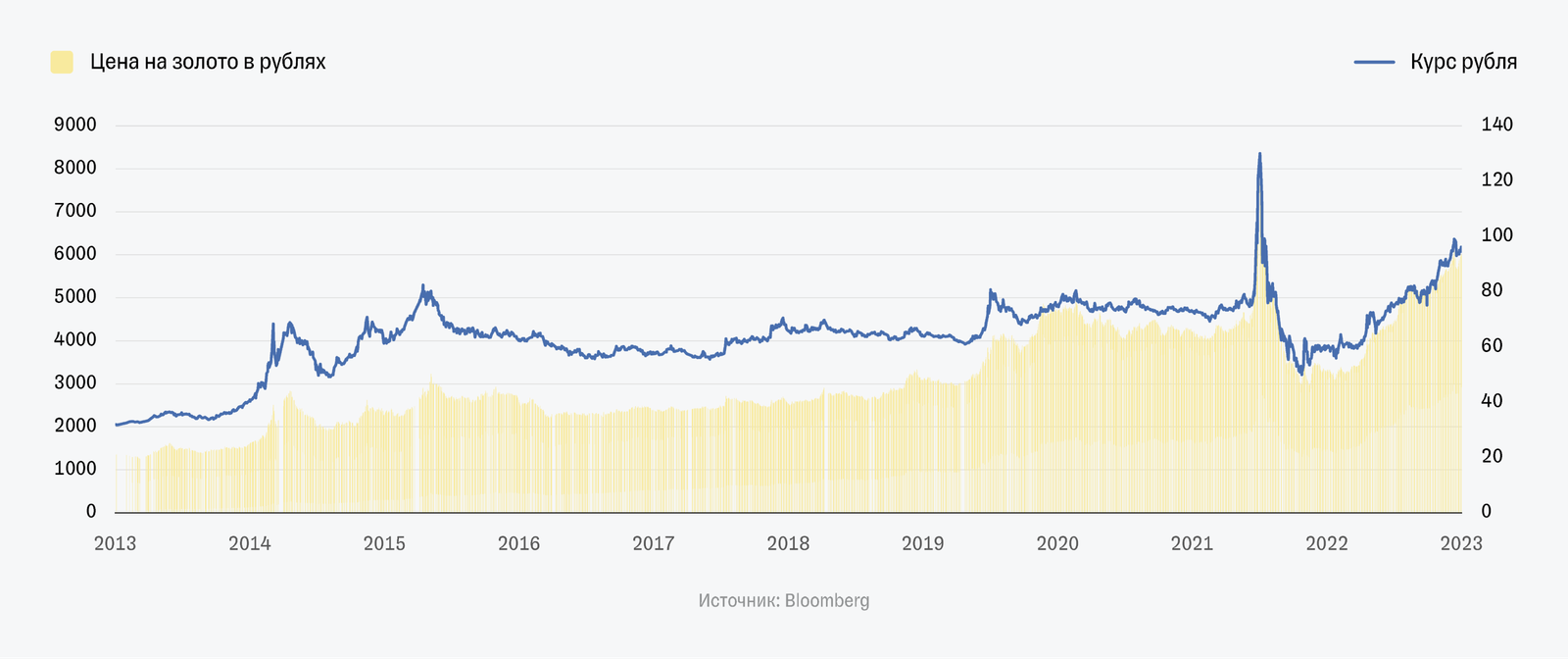

Цена золота в рублях традиционно следует за курсом рубля к доллару. Помимо того, что золото — это металл, его также зачастую рассматривают как некоторую универсальную валюту. Цены на товары условно можно измерять как в национальной валюте, так и в золотом выражении. Таким образом, в периоды ослабления курса национальной валюты она теряет покупательскую способность, в то время как золото ее сохраняет. Или, другими словами, цена на золото в национальной валюте растет.

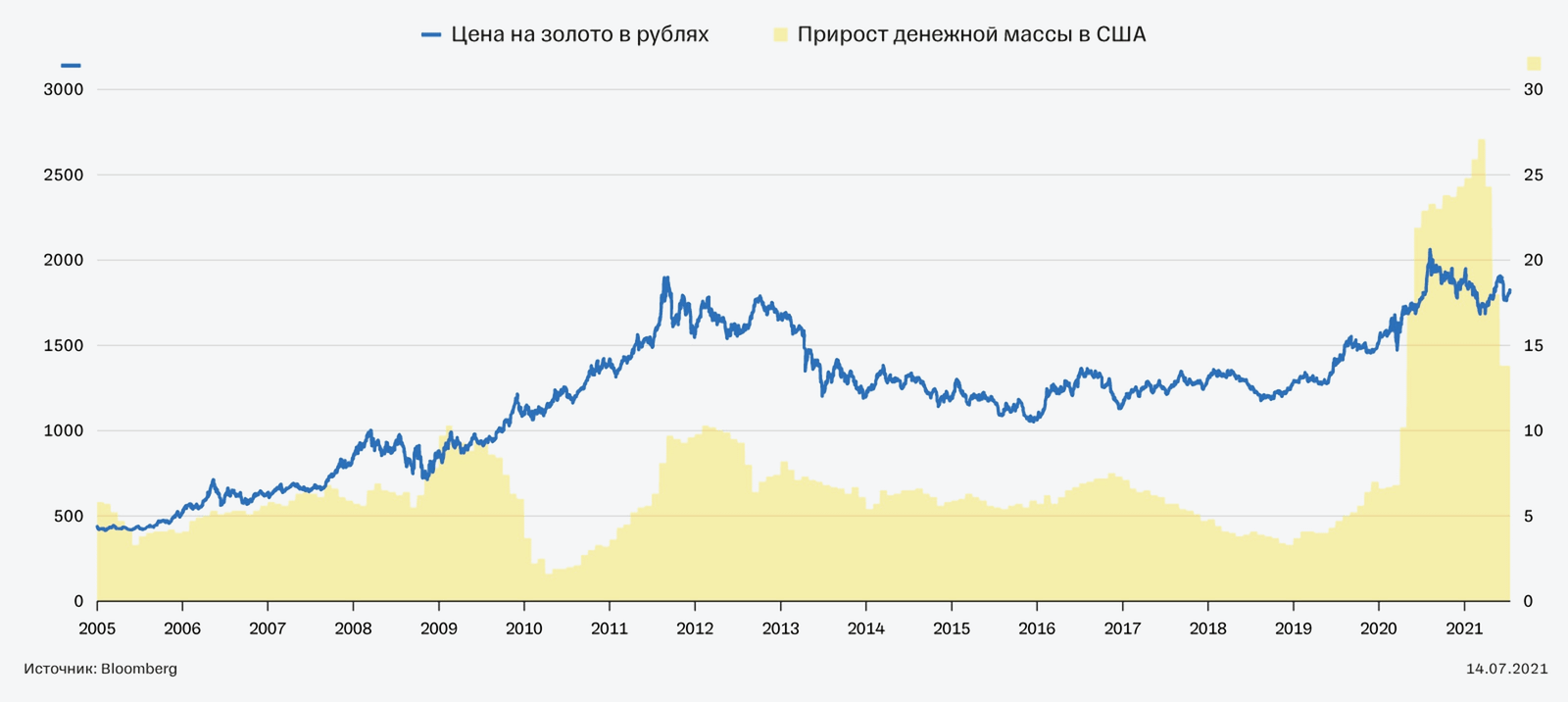

Золото — редкий металл, который невозможно добыть в больших количествах за короткий промежуток времени. В то время как бумажных денег можно напечатать практически бесконечное количество в кратчайшие сроки. В силу этого по мере роста денежной массы ценность золота также вырастает.

В долгосрочной перспективе покупательная способность бумажных денег падает, в то время как покупательная способность золота только растет.

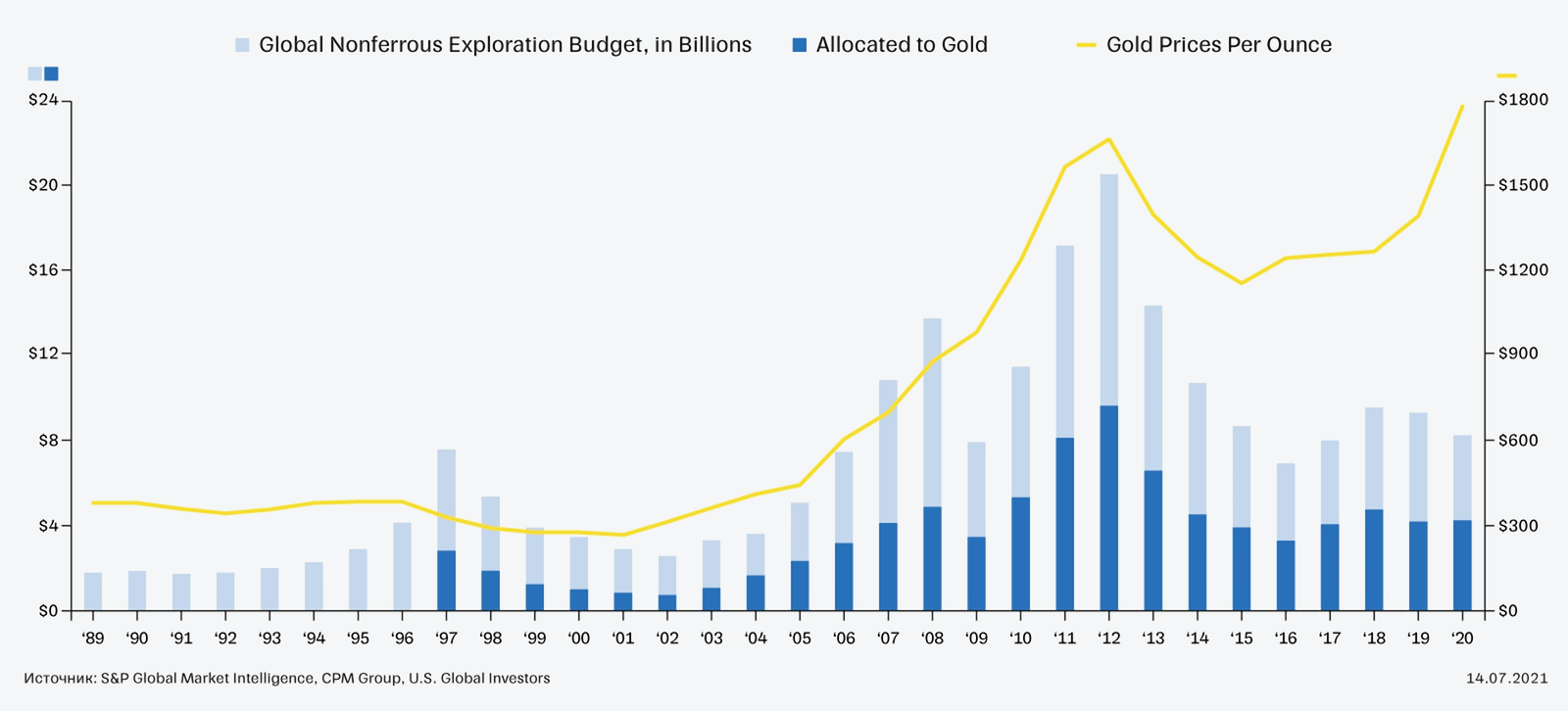

Сейчас многие компании в сфере добычи металлов не увеличивают инвестиции в новые шахты и мощности, так как боятся, что рост цен недолгосрочен. Рост фокуса на экологичность демотивирует добычу на сложных, «грязных» проектах.

Многие золотодобытчики выучили уроки бума 2011 года. И теперь очень осторожно вкладывают в новые проекты. Это также связано с тем, что акционеры все больше требуют увеличения фокуса на росте эффективности и дивидендах, а не на инвестициях в рост добычи. Производители не спешат вкладывать много денег и в разведку новых месторождений. Однако, с другой стороны, постепенно наращивается добыча золота на развивающихся рынках.

Доходность и риски

Для расчета исторической доходности взят индекс T‑Bank Gold Index, который отражает динамику стоимости Физического золота, биржевые торги которым осуществляются на рынке Драгоценных металлов ПАО «Московская биржа», поставка которого осуществляется в обезличенном виде на металлический счету частника клиринга, открытый в Национальном Клиринговом Центре, с расчетами «завтра», код инструмента «GLDRUB_TOM». Среднегодовая доходность индекса составила 14,02% в рублях (рассчитывается с 2000 года). Риск оценивается как низкий, так как волатильность индекса ниже, чем рынка акций за тот же период.

Преимущества

НДФЛ удерживается налоговым агентом (брокерской компанией) с прибыли от продажи паев, в то время как при покупке золота напрямую инвестор обязан самостоятельно учитывать налог в налоговой декларации.

При владении паями от трех лет инвестор получает право на инвестиционный налоговый вычет.

Доступный порог входа. Один пай фонда «Золото» стоит 7,75 рублей, в то время как покупка физического золота напрямую подразумевает минимальную сумму от 40 тысяч рублей, зачастую с наценкой относительно цены золота на бирже.

Паи фонда торгуются на Московской бирже в режиме основных торгов, что в совокупности с действиями

Торговля паями фонда доступна для неквалифицированных инвесторов.

Расходы фондов — 0,84% от СЧА (0,005% — комиссии на покрытие расходов, включая услуги депозитария, регистратора, биржи; 0,815% — вознаграждение управляющей компании; 0,02% — прочие расходы).

Другие фонды

Инвестиционные стратегии для любой цели

Т-Капитал в Пульсе

Самую актуальную информацию по фондам смотрите на официальном канале УК «

Сайт Т-Капитала

Статистика по всем фондам, нормативные документы и прочая информация об управляющей компании