Как оценить свою кредитную нагрузку

Понять, сколько уходит на кредиты и другие долги, поможет оценка кредитной нагрузки. Она рассчитывается в процентах по формуле:

В зависимости от процента нагрузка бывает оптимальная, умеренная, высокая или критическая.

| Уровень нагрузки | Как проявляется | Как облегчить | |

|---|---|---|---|

| До 30% | Оптимальная | Получается возвращать долги и не отказываться от намеченных трат | Оптимизировать бюджет, чтобы направить деньги, которые уходили на обслуживание кредита, на другие нужды |

| От 30 до 50% | Умеренная | Откладывать не получается, а на крупные покупки нужно долго копить | Оптимизировать расходы и рассмотреть рефинансирование |

| От 50 до 70% | Высокая | Приходится отказывать себе в покупках, нет подушки безопасности, появляется риск просрочить обязательные платежи | Определить «плохие» долги и закрыть их, затем рассмотреть рефинансирование |

| От 70 до 100% | Критическая | Есть риск просрочить платежи по кредиту и другим обязательным расходам, не хватает на ежедневные траты | Не брать новые кредиты. В крайнем случае обратитесь в свой банк, чтобы пересмотреть условия текущего кредита |

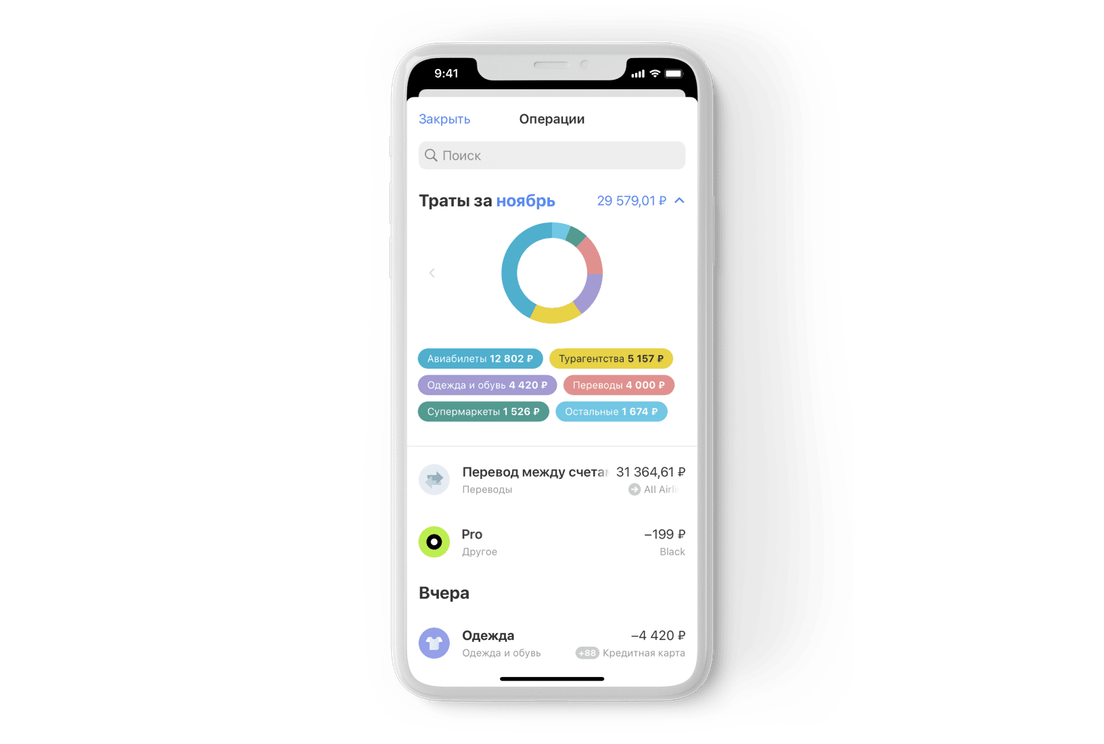

Рассчитаем кредитную нагрузку на примере.

У Егора есть ипотека, потребительский кредит и кредитка с задолженностью.

Доход: 61 200 ₽ в месяц.

Платежи по кредитам — 32 455 ₽ в месяц:

- 26 005 ₽ — ипотека;

- 2 700 ₽ — потребительский кредит;

- 3 750 ₽ — платеж по кредитке.

Остаток после выплаты долгов: 28 745 ₽.

Уровень нагрузки: 53%.

У Егора высокая кредитная нагрузка, но и с этим можно справиться.

Подробнее о том, как рассчитывается показатель долговой нагрузки, рассказали в отдельной статье.