Ребалансировка в акциях США

Стратегия для инвесторов от аналитиков Т‑Инвестиции Премиум на вторую половину 2021 года

Ребалансировка в акциях США

Стратегия для инвесторов от аналитиков Т‑Инвестиции Премиум на вторую половину 2021 года

Итоги первого полугодия

Восстановление мировой экономики идет полным ходом. На фоне этого растут акции стоимости — бумаги проциклических компаний, чьи доходы следуют за ростом экономик. По итогам первого полугодия 2021-го им удалось опередить даже акции IT-компаний и онлайн-игроков, которые выстрелили в разгар пандемии и немного сдулись в этом году.

Такое стечение обстоятельств на рынке мы прогнозировали в предыдущих обновлениях стратегии для инвесторов. Сейчас мы видим все больше признаков перегретости, но уже в акциях стоимости. Их цены уже в полной мере отражают ожидания инвесторов относительно масштабной вакцинации, роста экономической активности и высоких темпов роста ВВП. Еще один тревожный звоночек — динамика цен на сырьевые товары, которые являются важным индикатором экономического роста. Они показали чрезвычайно бурный рост, опережая реальные темпы восстановления глобальной экономики.

Что же делать инвестору в новых условиях? Проводить ребалансировку. А как — рассказываем в новом апдейте стратегии.

От одного пузыря к другому

Пандемия коронавируса разгорелась в марте прошлого года и стала новой точкой отсчета для мировых финансовых рынков, в том числе для крупнейшего — рынка США. Рекордные государственные стимулы обеспечили небывалый приток ликвидности, и уже со второй половины марта 2020-го восхождение начали акции роста из IT, сектора коммуникаций, электронной коммерции и других отраслей.

Акции роста (growth stocks)

Акции компаний с высокими мультипликаторами и высокими прогнозными темпами роста, которые больше средних на рынке. Эти компании, как правило, платят небольшие дивиденды или не платят их совсем. В основном в эту группу попадают компании из IT-сектора, финтеха, а также молодые игроки сектора здравоохранения. Но встречаются компании и из других секторов.

Акции стоимости (value stocks)

Акции недооцененных компаний с невысокими мультипликаторами относительно аналогов, но при этом сильными финансовыми результатами. Обычно это зрелые крупные компании, которые стабильно платят дивиденды. В основном это представители финансового, энергетического, телекоммуникационного, потребительского секторов и сектора здравоохранения.

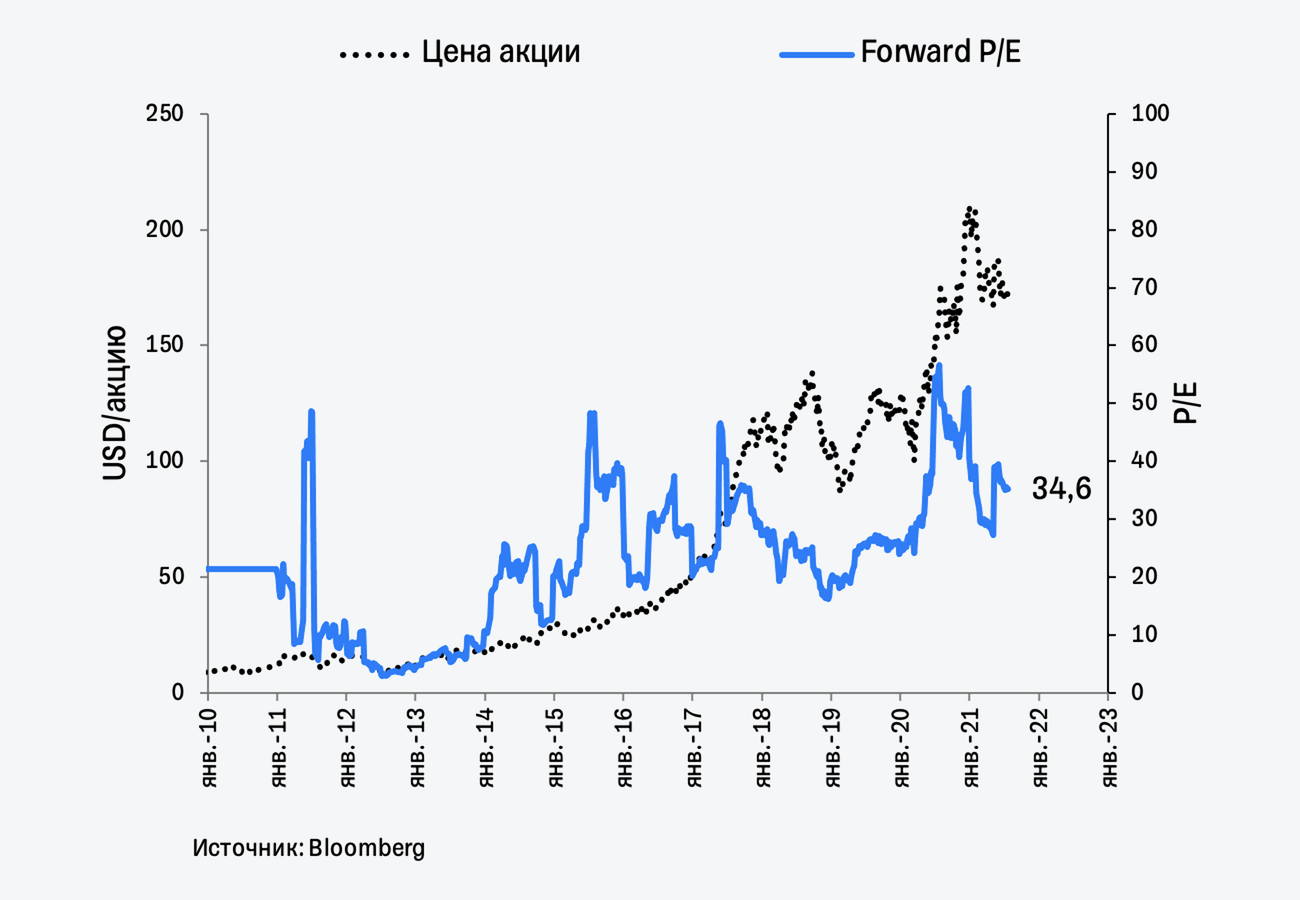

Однако через несколько месяцев после начала пандемии мир понял, как можно справляться с новым вирусом. Началось постепенное восстановление промышленности, финансовой сферы, сектора недвижимости и прочих сфер. Но инвесторы все еще фокусировались на акциях роста, чем запустили ралли во второй половине 2020-го. Как итог — акции роста стали стоить очень дорого, а некоторые из них превратились в финансовые пузыри.

Поэтому в январе этого года в рамках обновления стратегии мы закрыли идеи на покупку многих перегретых акций и ETF. Ослабление ралли и в целом снижение волатильности американского рынка привело к массовому оттоку частных инвесторов, который грозил не только сдутием пузырей, но и коррекцией всего рынка. Триггерами ослабления ралли стали:

Но не все инвесторы убежали с американского рынка. Те, кто остались, начали обращать внимание на акции стоимости, которые выигрывали от начала масштабной вакцинации и восстановления экономик. В итоге в первом полугодии 2021-го доходность акций стоимости превзошла доходность акций роста, чьи оценки перестали расти и даже немного сжались.

Превосходство акций стоимости видно и при разбивке по секторам. Субиндексы S&P 500 из традиционно проциклических отраслей, а именно нефти и газа, финансов и недвижимости, опередили субиндексы IT и коммуникаций, которые состоят преимущественно из акций роста.

Сейчас поступают сигналы о том, что все положительные факторы уже учтены в цене акций стоимости и теперь они могут быть перегреты. А инвесторы снова в поиске более интересных историй роста. В том числе среди акций, которые скорректировались в этом году после бурного 2020-го.

Фундаментальные предпосылки нового пузыря

Основной драйвер инвестиций в акции стоимости — восстановление экономики. В кризисном 2020 году ВВП США сократился на 3,5% год к году, но уже в этом году он может показать рост на рекордные 6,6%, прогнозирует консенсус аналитиков, опрошенных Bloomberg. Самый резкий подъем ожидается во втором квартале, так как в прошлом году в это время экономика практически встала из-за локдауна.

Однако западные аналитики все чаще предупреждают, что сейчас экономика и рынок, по сути, проходят пиковый рост. Его ослабление будет давить на сознание инвесторов в последующие несколько месяцев и снижать аппетит к риску.

В целом циклические компании уже полностью отыграли потери 2020 года. Это видно не только по динамике их акций, но и по динамике прибылей.

Еще один фактор, который может остановить ралли акций стоимости, — сворачивание государственных стимулов. На этот шаг намекает ФРС США. Об этом все чаще говорят СМИ. Инвесторы не оставляют эту информацию без внимания и начинают реагировать, а именно — снижать инфляционные ожидания. Ведь ужесточение политики ФРС путем повышения ставки и/или сокращения программы количественного смягчения будет сдерживать потребителей и бизнес.

Вслед за снижением инфляционных ожиданий пропадает и главный стимул роста для сырьевых рынков. Скорее всего, спекулятивная активность на этих рынках существенно сократится. А нормализация цепочек поставок и потребительской активности на горизонте полугода приведет к снижению дефицитов, которые образовались на фоне возросшего спроса после локдауна. Получается, что в ближайшие месяцы сырьевой рынок начнет остывать. В некоторых сегментах это уже происходит. Например, пузырь цен на древесину в США уже сдулся. Акции производителей алюминия, стали и железной руды последние пару месяцев тоже перестали расти, а некоторые и вовсе корректируются с годовых максимумов.

Мнение аналитиков Т‑Банка

Мы осознаем риски того, что акции производителей металлов могут быть перегреты, и поэтому ранее закрыли идеи на покупку таких акций. В качестве исключения мы видим потенциал роста у добытчиков меди, никеля, лития и других материалов, которые призваны помочь мировой экономике перейти на экологичные технологии. Рост спроса на эти металлы носит структурный характер и в меньшей степени зависит от экономического цикла.

Что касается ужесточения политики ФРС, мы думаем, что первым шагом станет сокращение программы количественного смягчения. Повышение ставки, вероятно, произойдет не раньше 2023 года, но кто от этого выиграет, а кто проиграет — стоит разобраться уже сейчас.

Анализ долгосрочных корреляций дает довольно предсказуемый ответ.

Поэтому мы закрываем все наши идеи в отрасли коммунальных услуг и предпочитаем искать надежные дивидендные бумаги в других секторах. Среди закрываемых идей на покупку — акции Exelon и PG&E, а также фонд Vanguard Utilities ETF.

Что можно сказать про перспективы американских индексов акций? Прогнозы Уолл-стрит пока не очень воодушевляют. Медиана прогнозов относительно индекса S&P 500 на конец года находится на уровне текущих значений. Иными словами, мировые инвестбанки ожидают, что бенчмарк будет двигаться в узком диапазоне до конца года.

Новый сезон отчетностей может заставить некоторых изменить свое мнение. Такое уже случалось после отчетностей за первый квартал. Credit Suisse не ожидал столь удачного начала 2021-го для компаний из S&P 500 и теперь дает самый оптимистичный прогноз для индекса на конец года — на уровне 4 600.

Но все же большинство аналитиков практически не меняли свои таргеты. Поэтому инвесторам, которые предпочитают пассивно вкладывать в индексы, сейчас стоит отказаться от таких вложений: потенциал роста не стоит рисков снижения американского рынка.

Акции роста

При поиске интересных инвестиционных идей среди растущих компаний мы использовали следующие параметры:

Из получившегося списка мы выбрали наиболее, на наш взгляд, качественные быстрорастущие компании. Они уже получают прибыль или должны выйти в плюс в ближайшее время. Их выручка и положительные денежные потоки стабильно растут.

А также у них есть долгосрочный драйвер роста, который носит структурный характер.

MercadoLibre (MELI)

Крупнейшая платформа электронной коммерции в Латинской Америке, которая работает по принципу маркетплейса, то есть позволяет приобретать продукцию от разных независимых продавцов на одной платформе. Она ведет деятельность практически во всех странах региона и везде лидирует по количеству уникальных пользователей, обгоняя таких мейджоров, как Amazon и eBay.

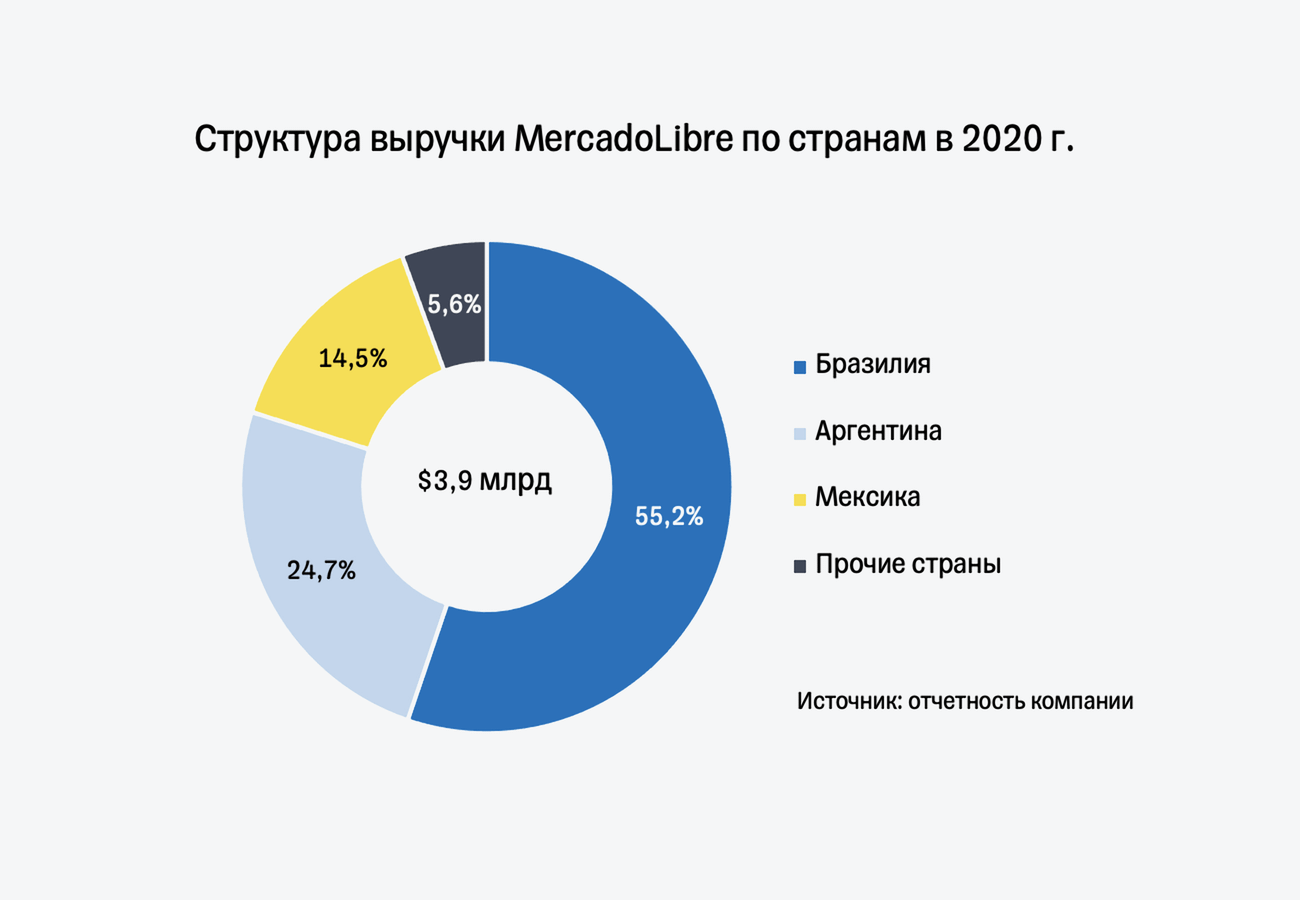

Структура выручки по странам соответствует размерам рынков этих стран. Более половины выручки ожидаемо приходится на крупнейший рынок Латинской Америки — Бразилию, четверть — на Аргентину, почти 15% — на Мексику.

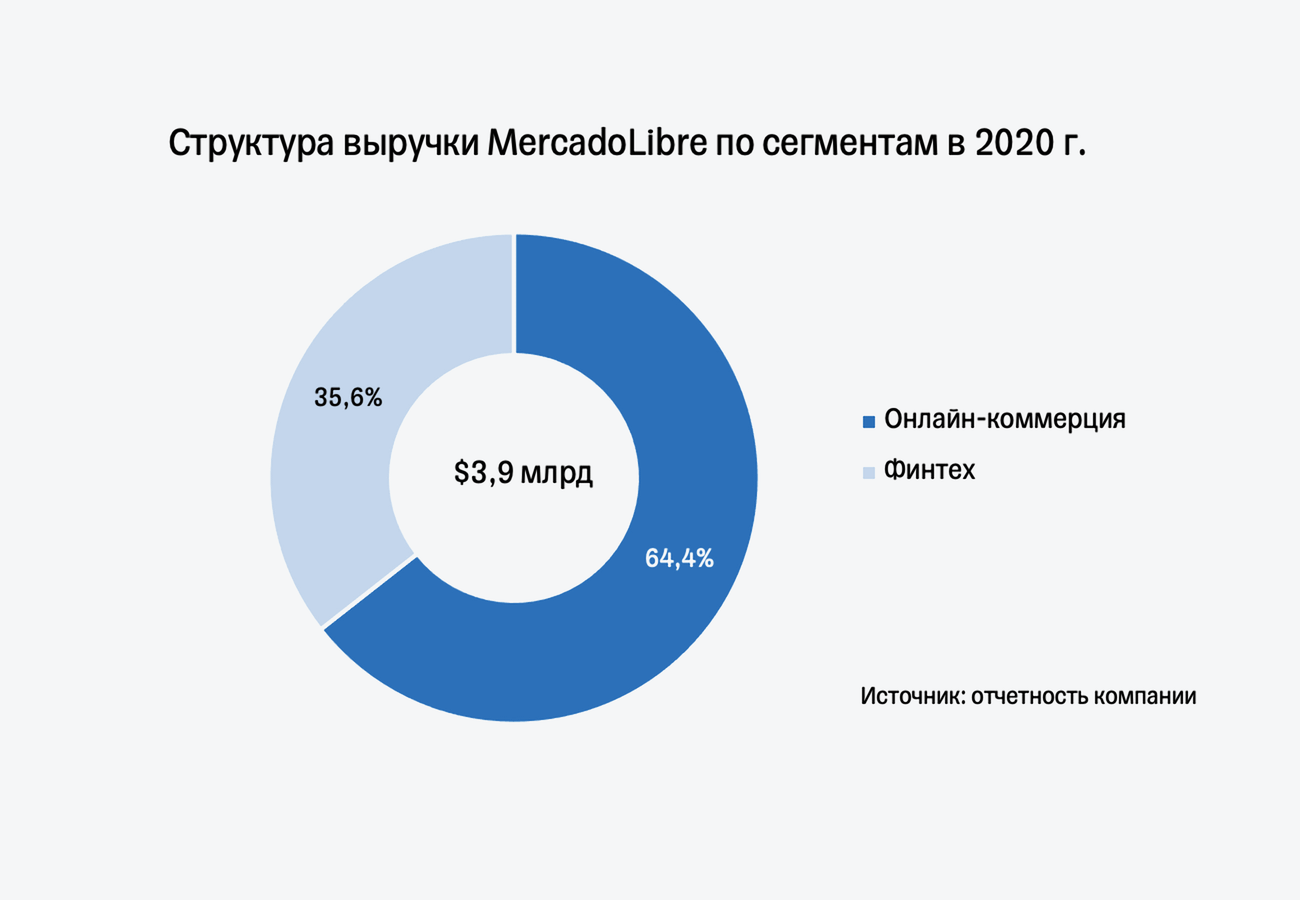

Если сделать разбивку выручки по бизнес-направлениям, то основной доход (64%) приносит онлайн-коммерция. Сюда входят комиссии с продавцов товаров, плата за услуги по доставке, рекламные доходы и прочие комиссионные сборы с пользователей маркетплейса. Остальные доходы приносит финтех-сегмент. К нему относятся различные комиссии за проведение платежей покупателями и продавцами, а также комиссии за возможность покупки товаров в рассрочку.

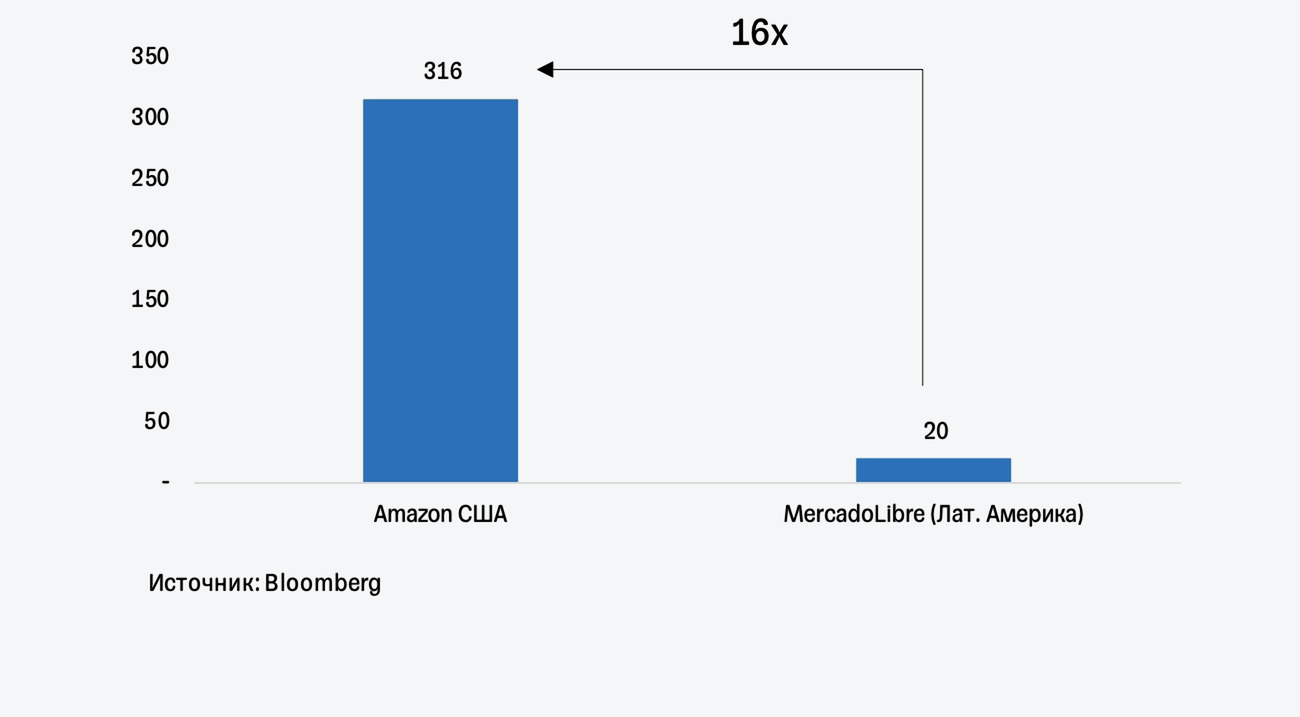

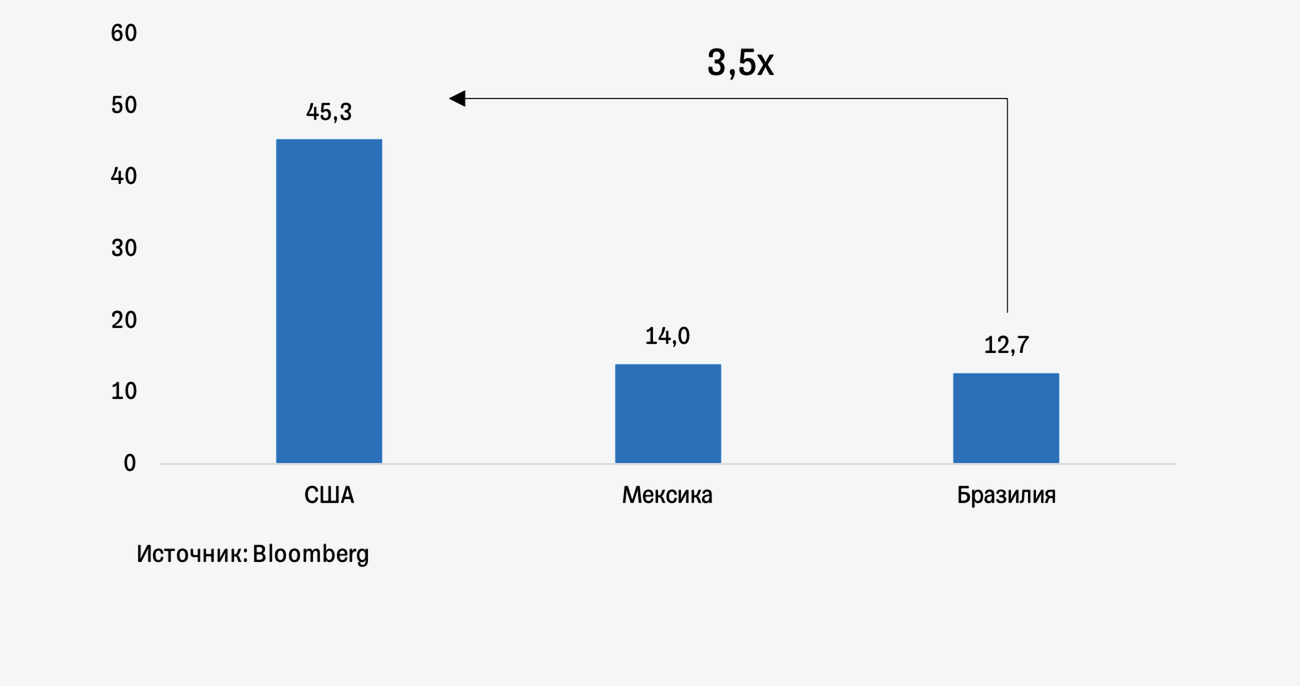

Что касается перспектив, то потенциал роста у компании на долгосрочном горизонте еще очень большой. В первую очередь компания будет развиваться за счет роста числа интернет-пользователей и рынка электронной коммерции в регионе. Для наглядности сравним Латинскую Америку с США, а MercadoLibre — с Amazon.

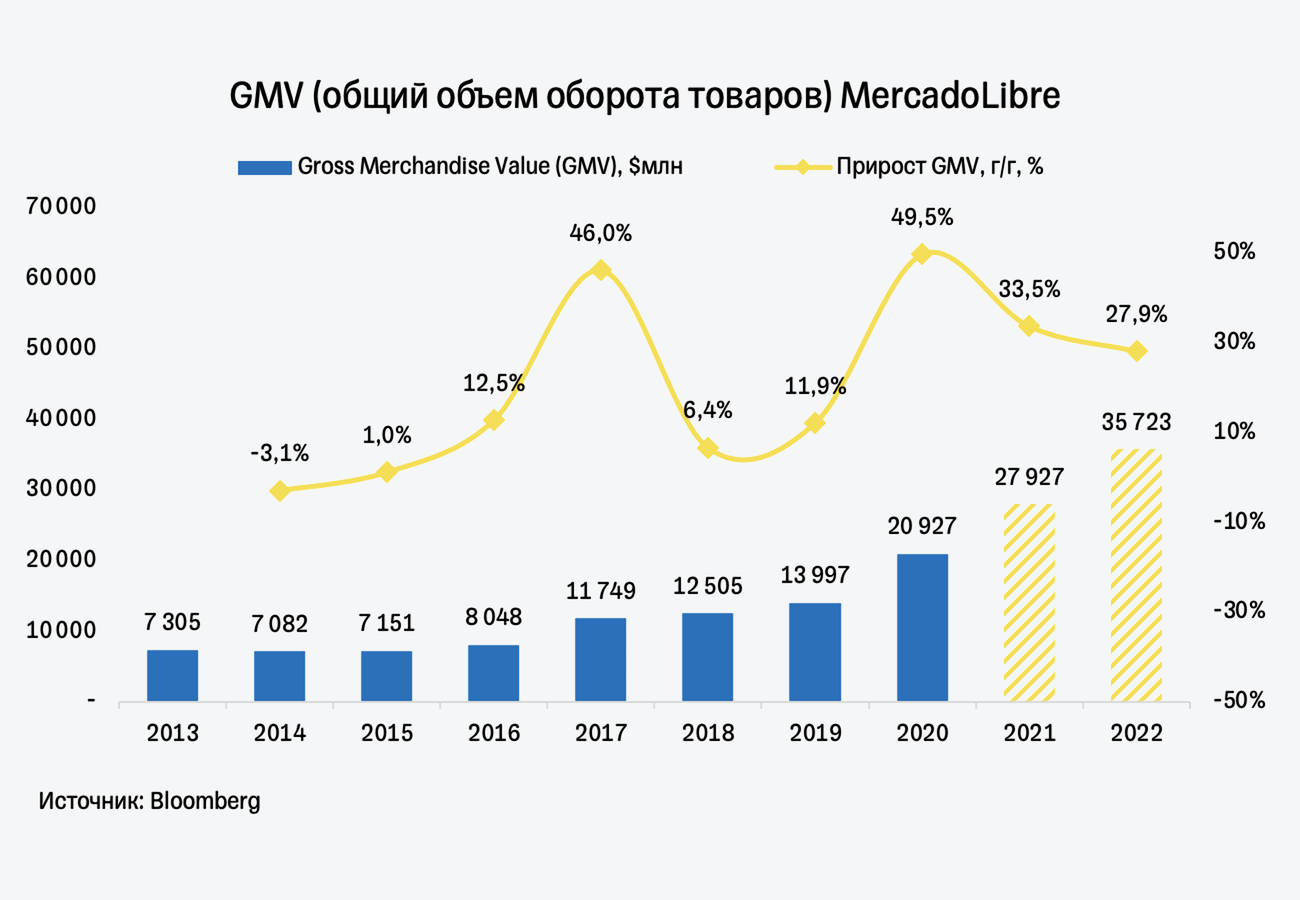

Онлайн-коммерция в Латинской Америке, как и во всем мире, получила огромный толчок к развитию с началом пандемии. В прошлом году объем оборота товаров на платформе MercadoLibre вырос почти на 50%. Консенсус аналитиков, опрошенных Bloomberg, прогнозирует, что в ближайшие два года этот показатель будет расти на 30% в год.

С ростом оборота росла и выручка — плюс 73% за 2020 год. Причем в этом году рост не сбавляет обороты, а даже наоборот. В первом квартале выручка увеличилась на 111% год к году.

В ближайшие четыре года аналитики ожидают постепенного замедления темпов роста с 60 до 23% в год. Но замедление произойдет за счет больших масштабов бизнеса. В 2024 году компания может заработать практически в четыре раза больше, чем в 2020-м.

Компания пока работает на грани прибыльности, так как следует стратегии Amazon и максимально вкладывает в рост и захват рынка. Но, по прогнозам аналитиков, прибыль будет стабильно расти и в 2024 году превысит $1 млрд. Стоит также отметить, что свободный денежный поток у компании уже давно положительный.

О финансовой устойчивости компании также говорит и то, что у нее фактически нет долговой нагрузки — объем денежных средств на счетах полностью покрывает имеющийся долг.

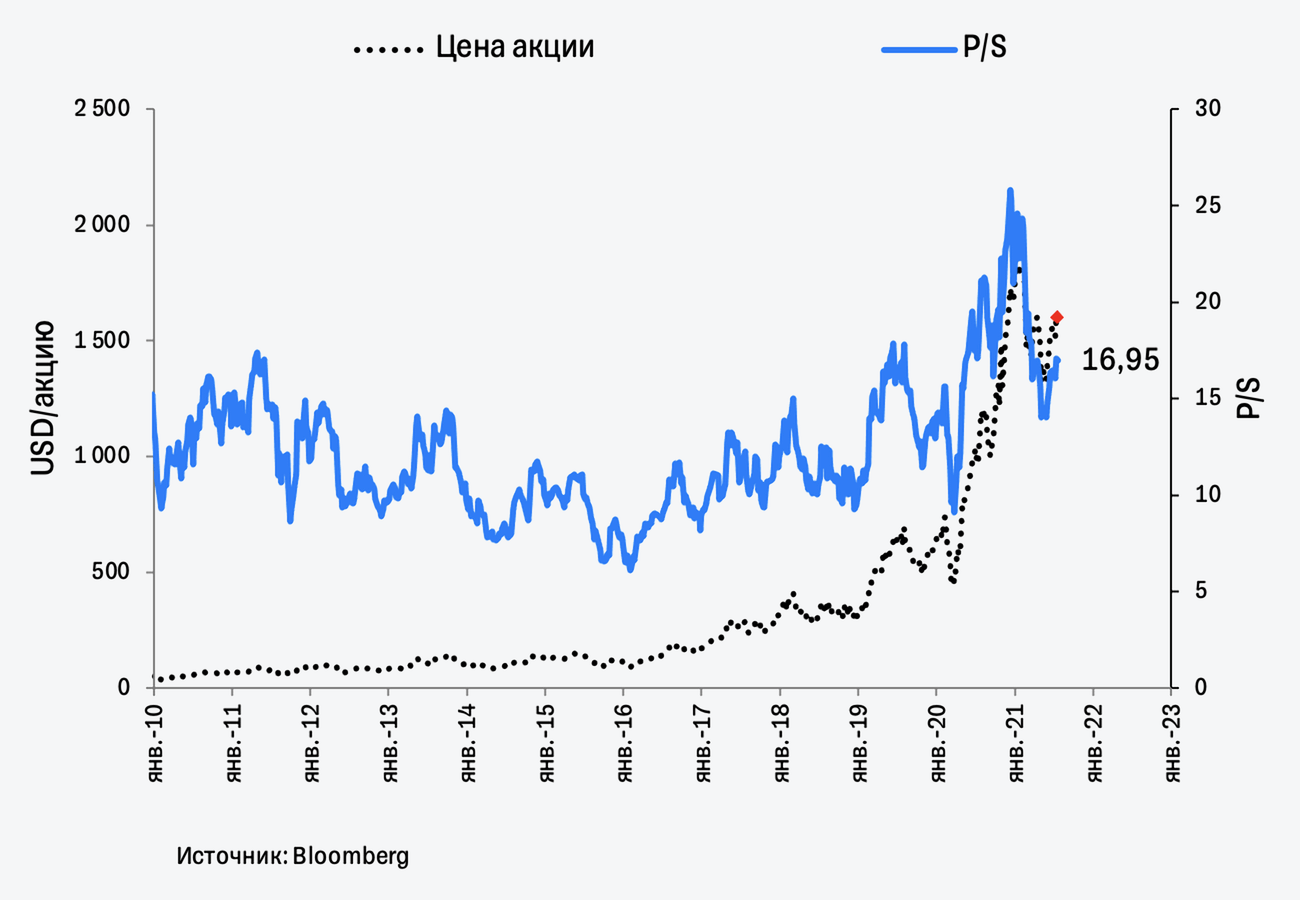

Сейчас акции MercadoLibre можно купить на коррекции. С январских пиков они подешевели почти на 25% и, судя по мультипликаторам, стоят уже не слишком дорого. Мультипликатор P / S вернулся к своим средним историческим значениям — около 16,5. Это приемлемый уровень для компании, которая уже показывает стремительный рост и при этом сохраняет потенциал дальнейшего развития в долгосрочной перспективе.

Unity Software (U)

Unity разработала одну из самых популярных в мире платформ для создания интерактивного 3D-контента. Основные клиенты — это разработчики видеоигр. С помощью платформы Unity они могут не только создавать и запускать игры, но и монетизировать их. Разработка возможна как для смартфонов, ПК и игровых консолей, так и для устройств дополненной (AR) и виртуальной (VR) реальности. Сейчас около 50% мобильных игр разрабатывается на платформе Unity.

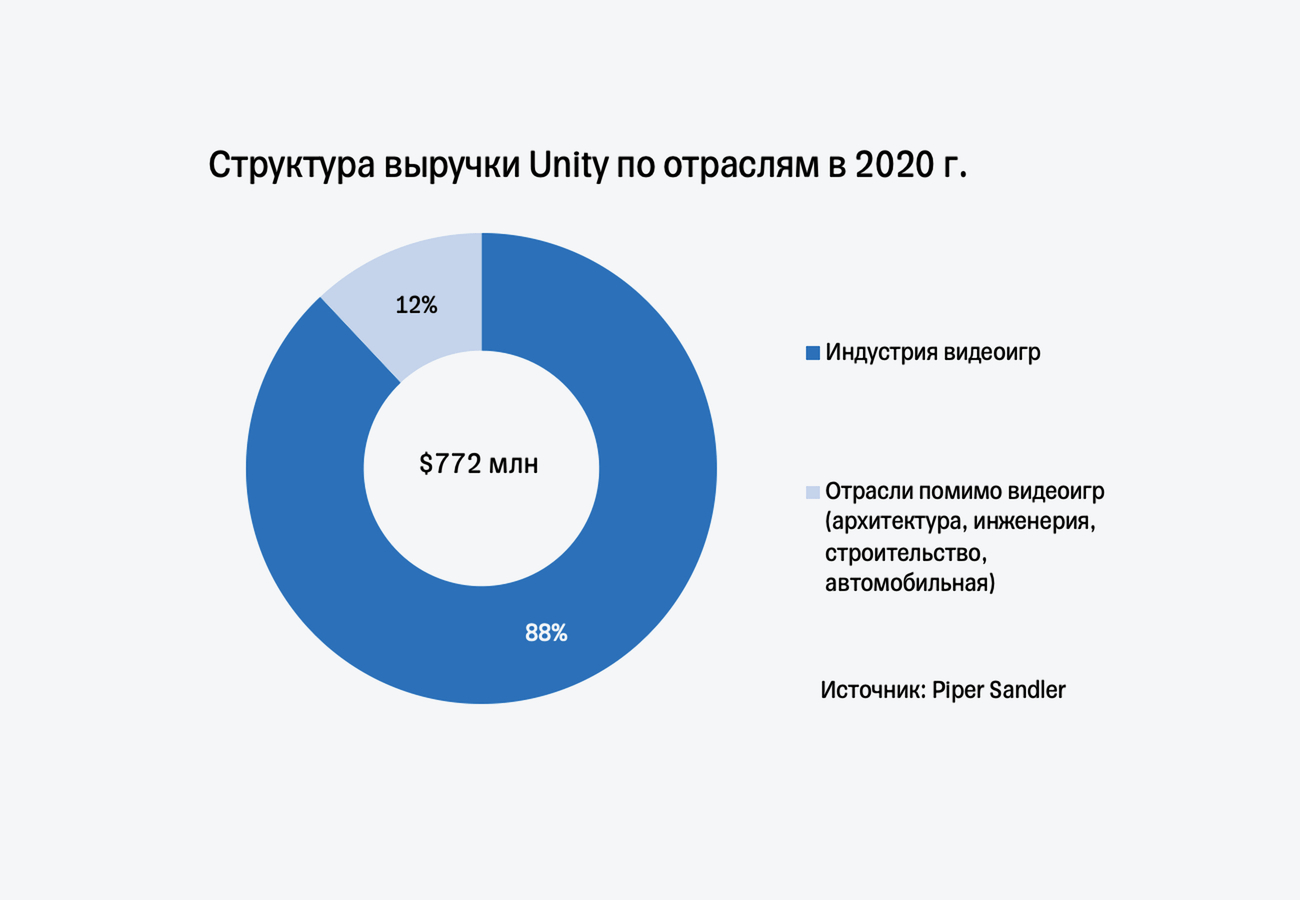

Помимо разработчиков игр платформу стали все чаще использовать архитекторы, дизайнеры, режиссеры и даже автопроизводители.

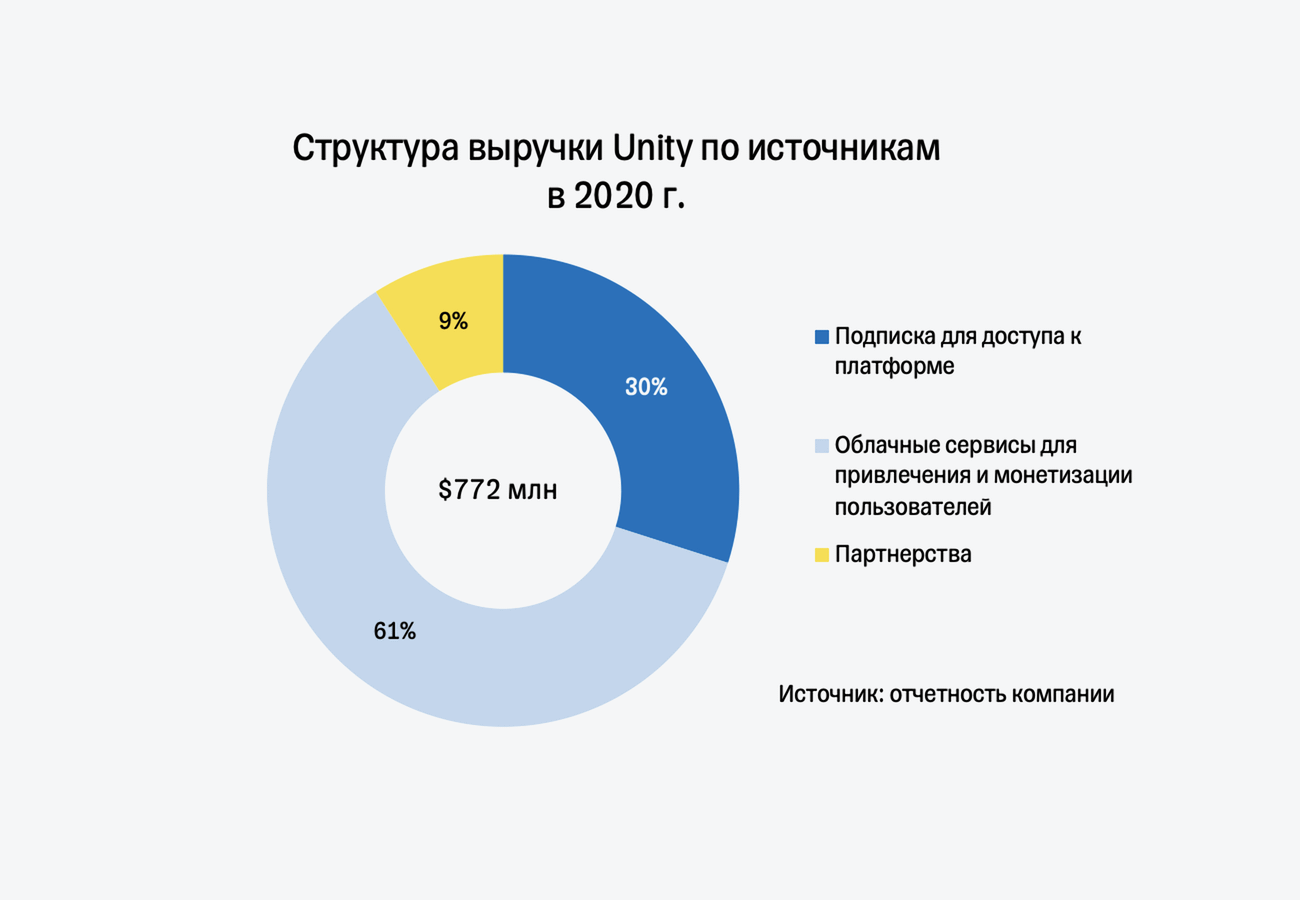

Unity предоставляет доступ к своей платформе по принципу freemium — базовые функции бесплатны, а продвинутые опции требуют платной подписки. На подписке Unity зарабатывает треть выручки. В два раза больше компании приносят различные облачные сервисы для привлечения и монетизации пользователей.

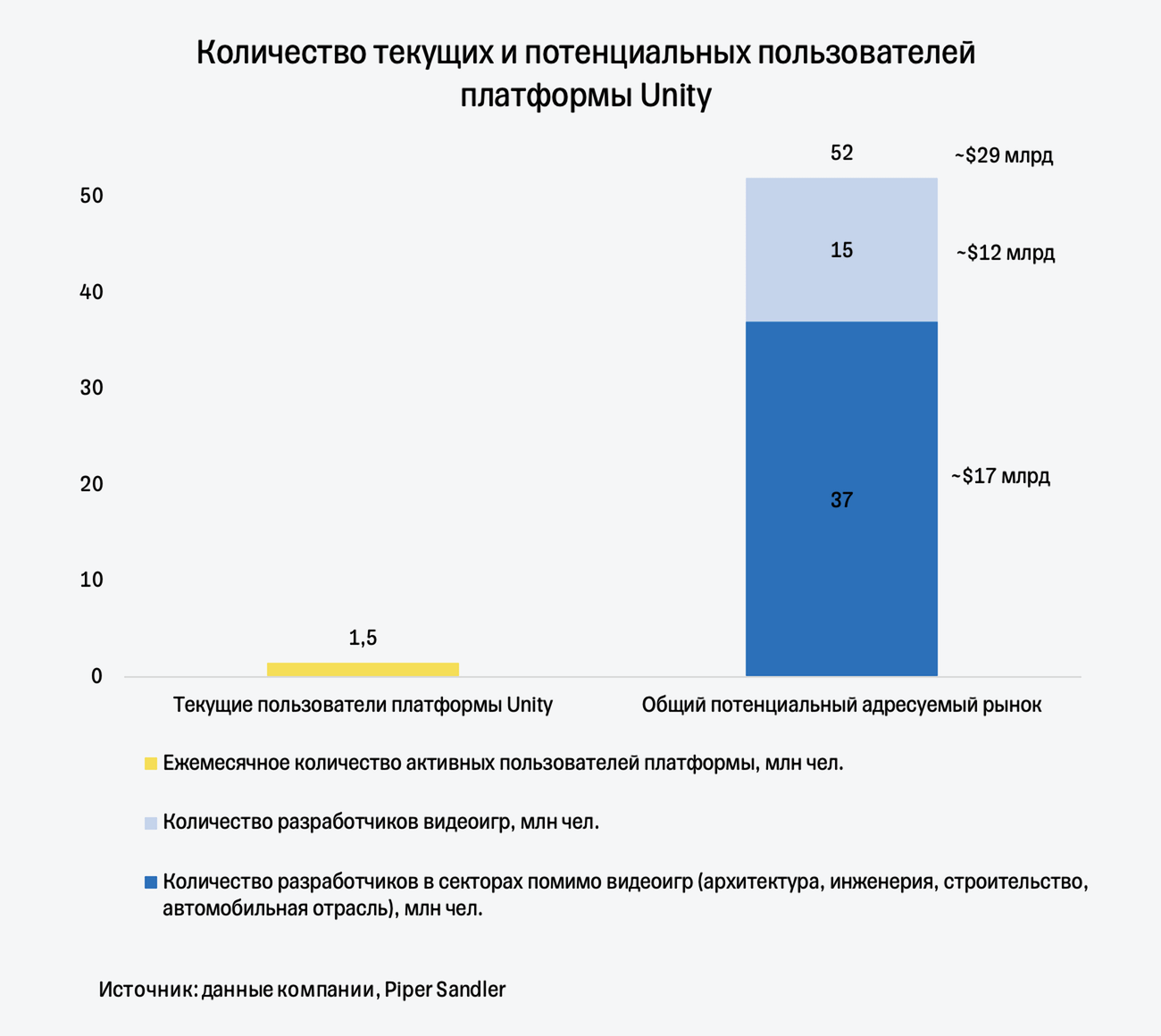

Чтобы оценить долгосрочный потенциал Unity, посмотрим на текущее и возможное число пользователей. В прошлом году число ежемесячных активных пользователей платформы достигло 1,5 млн, из них 9% оплачивали подписку. При этом аналитики Piper Sandler подсчитали, что общее число разработчиков видеоигр в мире составляет примерно 15 млн, а число разработчиков в других сферах, где все больше используют 3D-моделирование (архитектура, инженерия, строительство, автомобилестроение), — 37 млн. В совокупности эти рыночные возможности оцениваются в $29 млрд. И это еще без учета рынка дополненной и виртуальной реальности.

А ведь это важные молодые рынки. Да, VR-шлемы все еще стоят довольно дорого и требуют мощного «железа», а разработчиков и контента для таких устройств пока что немного. Но технологии дополненной и виртуальной реальности — это, безусловно, новая ступень в развитии игровой индустрии и серьезный драйвер роста в будущем. Unity будет явным бенефициаром этого развития, поскольку уже сейчас предлагает самую популярную платформу для разработки VR-игр.

Последние два года выручка росла примерно на 40% в год. Аналитики ожидают, что в течение ближайших четырех лет она продолжит прибавлять в среднем по 30% в год и в 2024 году будет в три раза больше, чем сейчас.

Пока компания несет убытки. Но аналитики верят, что они будут постепенно сокращаться, а в 2023 году компания наконец-то выйдет в плюс.

Хорошая новость еще и в том, что у компании нет долговой нагрузки. При этом есть значительная подушка безопасности — около $1,5 млрд на счетах.

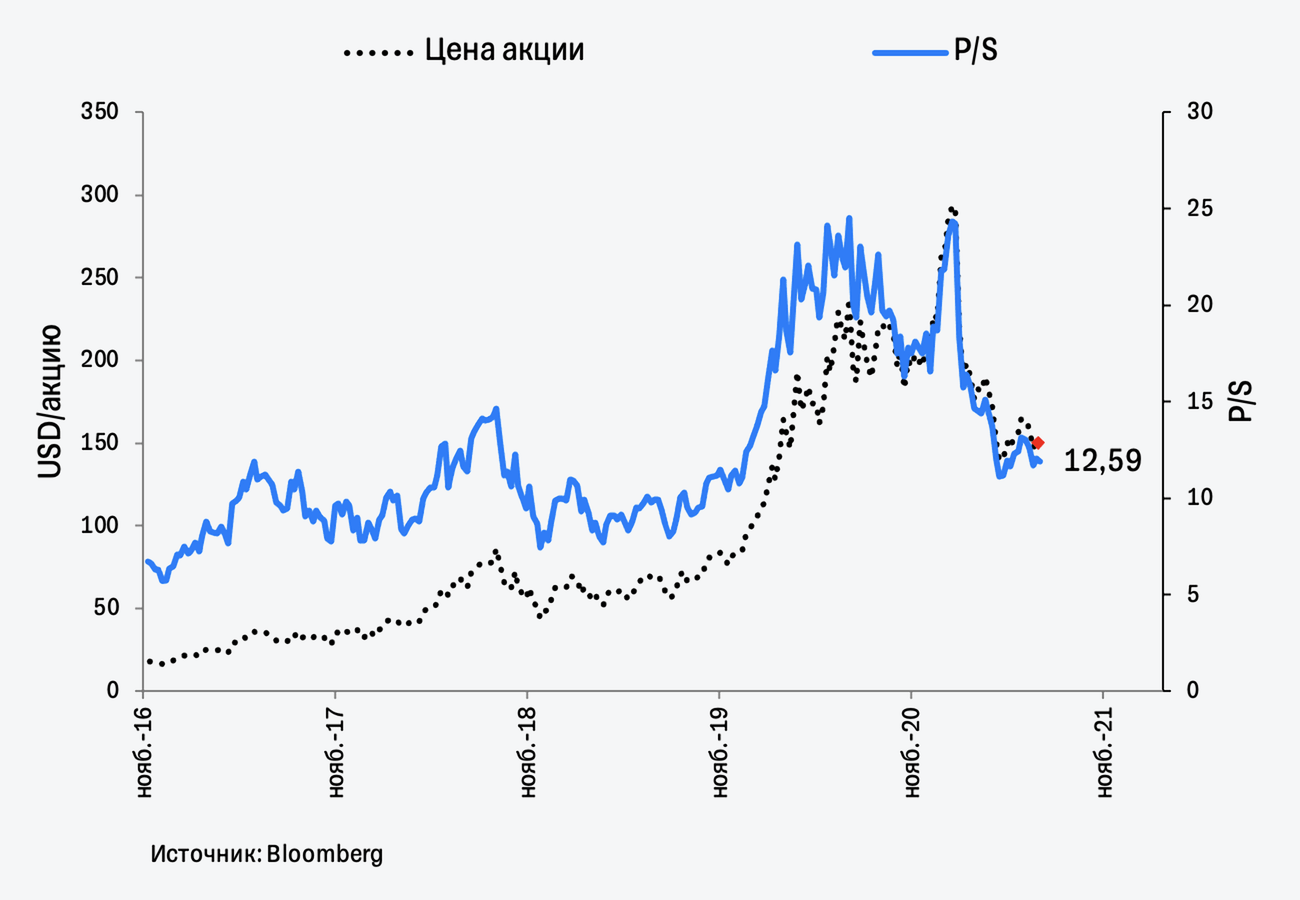

Акции Unity достигли пика в январе. С тех пор они потеряли уже 40% стоимости. Сейчас их оценка выглядит более привлекательной, но мультипликаторы могут все еще отталкивать своими высокими значениями. Так, форвардный мультипликатор P / S, который учитывает прогноз выручки на 2021 год, находится на уровне 29. Но такой же показатель, который учитывает прогнозы на 2024 год, уже значительно ниже — 13,6. Поэтому для долгосрочных инвесторов текущие уровни мультипликаторов могут быть вполне приемлемы.

Однако не стоит забывать о рисках. Прежде всего они связаны с серьезной конкуренцией со стороны других крупных игроков. Несмотря на прочные позиции Unity на рынке, ей приходится бороться за клиентов с игровыми студиями, у которых есть собственные платформы для разработки игр. Прямые конкуренты:

В сегменте облачных сервисов (рекламы) Unity приходится конкурировать с такими игроками, как Facebook, Google, Tencent, Microsoft и Amazon. Хотя пока компания занимает неплохие позиции на рынке, по опросам разработчиков.

Teladoc Health (TDOC)

Сейчас Teladoc Health — самый крупный в мире поставщик услуг телемедицины. Основной доход приносит B2B-сегмент. Крупнейшие компании США заключают контракты с Teladoc, чтобы дать своим сотрудникам доступ к услугам телемедицины. Контракты представляют собой подписку на услуги. Стоимость подписки зависит от ее длительности и количества людей, которые могут обслуживаться по данному контракту.

Телемедицина — это онлайн-консультации пациента с врачом. Такой способ взаимодействия удобен по двум причинам. Первая — экономия времени: пациенту не нужно посещать поликлинику. Вторая — экономия бюджета: онлайн-консультации дешевле очного визита к врачу.

Ожидается, что телемедицина сможет частично решить проблему доступности медицинской помощи в США, где хорошую медицинскую страховку могут себе позволить далеко не все граждане. Зачастую телемедицину используют для повторных консультаций с лечащим врачом. По закону в некоторых странах (в том числе в России) постановка диагноза все еще требует очного посещения врача и не может быть проведена дистанционно.

Рынок телемедицины пока находится на начальном этапе развития. До недавнего времени он не воспринимался инвесторами всерьез. Но когда они увидели, что такие услуги пользуются реальным спросом, объем сделок на венчурном рынке стал набирать обороты. Так, в 2020 году объем венчурных сделок в сфере телемедицины достиг $14,6 млрд — это в три раза больше, чем в 2017-м. А в первом полугодии 2021-го объем сделок уже превысил уровень прошлого года и составил $14,7 млрд.

С одной стороны, это означает ужесточение конкуренции в индустрии в ближайшем будущем, что может оказать негативное влияние на Teladoc.

Но с другой — компания уже лидирует на рынке, а ее бренд хорошо узнаваем. При этом потенциал рынка настолько огромен, что места может хватить всем.

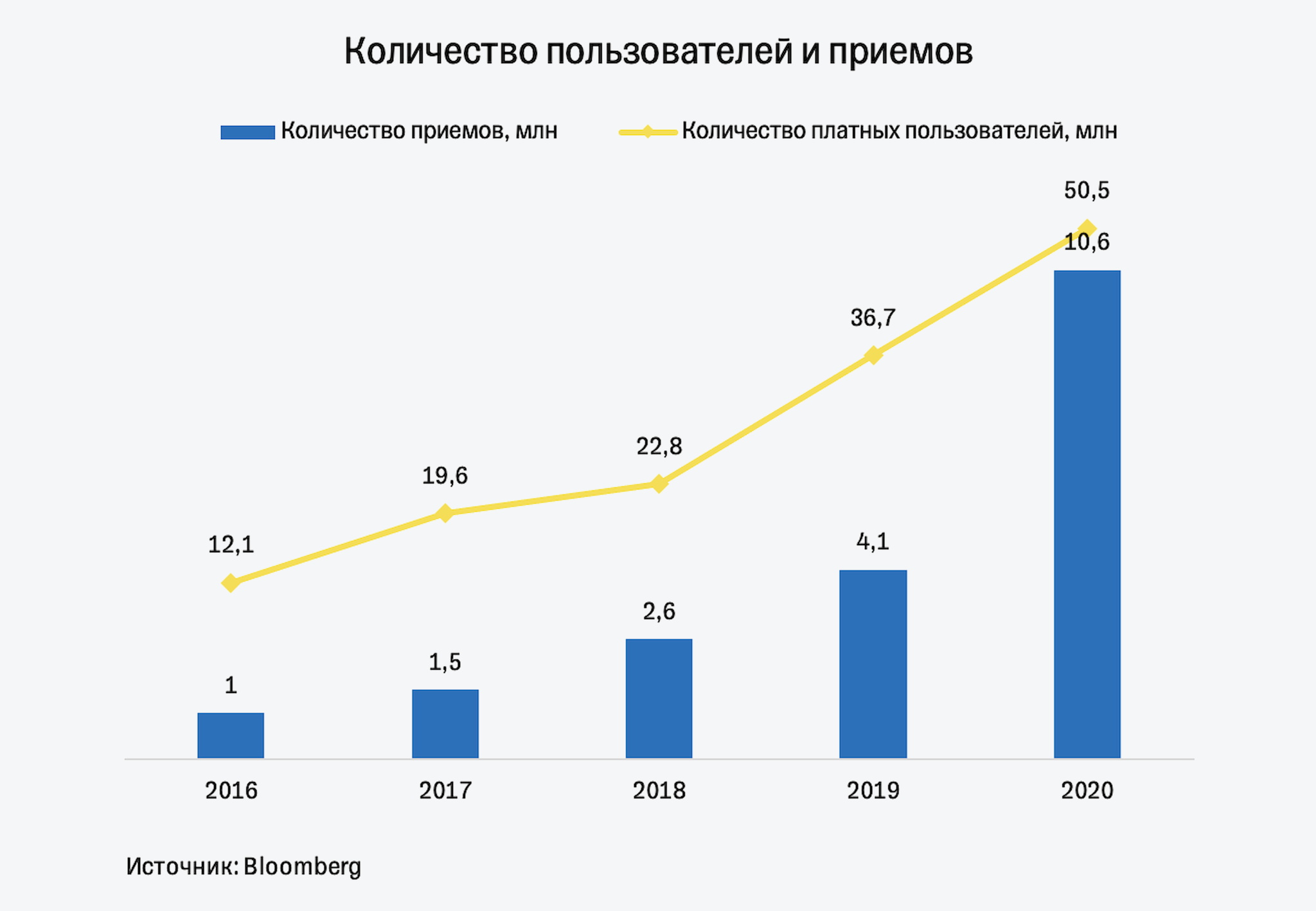

Согласно последнему исследованию McKinsey, в США около 25% амбулаторных визитов и 20% визитов в отделения неотложной помощи можно перевести в онлайн. Чтобы понять, насколько этот потенциал велик, обратимся к данным американских центров по контролю и профилактике заболеваний. Они гласят, что общее число амбулаторных визитов в США в 2016 году составило 884 млн, а посещений отделений неотложной помощи в 2018-м — 130 млн. При общем количестве посещений около 1 млрд и доле около 20% число физических приемов врачей, которое можно перенести в онлайн, составит примерно 250 млн в год. Это в 25 раз больше, чем провел лидер индустрии телемедицины Teladoc в 2020 году, когда был бум дистанционных консультаций из-за пандемии. Иными словами, и у рынка телемедицины, и у его самого крупного игрока есть большое пространство для роста.

Последние четыре года число онлайн-консультаций через Teladoc росло в среднем на 80% в год. При этом клиентская база компании расширялась медленнее — в среднем на 43% в год. Это говорит о том, что удаленные визиты к врачу постепенно становятся нормой. Аналитики не ожидают охлаждения спроса даже после окончания пандемии и сходятся во мнении, что она лишь немного ускорила диджитализацию медицинских услуг.

Выручка Teladoc стабильно растет. Поскольку бизнес еще молодой, она практически ежегодно удваивалась. В прошлом году она преодолела рубеж $1 млрд. В этом году снова ожидается удвоение (плюс 84%), а затем рост замедлится из-за больших масштабов бизнеса — до плюс 30% в год, прогнозируют аналитики, опрошенные Bloomberg. Но стоит отметить, что это все еще значительные темпы роста. В 2024 году компания может заработать в четыре раза больше выручки, чем в 2020-м.

Компания пока убыточная и, по прогнозам, первую прибыль получит только в 2024-м. Но положительный свободный денежный поток ожидается уже в следующем году.

Акции Teladoc сейчас торгуются по привлекательной цене. Они стоят практически на 50% дешевле, чем в феврале, а мультипликатор P / S составляет около 12,6 — это близко к среднему историческому уровню и оправданно для темпов роста компании.

Fastly (FSLY)

Поставщик облачных решений помогает ускорить работу веб-сайтов и онлайн-сервисов для конечного пользователя за счет ускорения загрузки их содержимого. Делает он это с помощью собственной сети доставки контента (CDN).

В интернете с каждым годом становится все больше «тяжелого» контента. В связи с этим огромную роль стала играть скорость работы веб-сайтов и сервисов. Если скорость слишком мала ― это чревато потерей аудитории и доходов. Один из способов решения этой проблемы ― использование сетей доставки контента (Content Delivery Networks, CDN). Крупные порталы создают собственные сети доставки контента или пользуются услугами специализированных провайдеров, таких как Fastly.

Сеть доставки контента географически распределена. Ее серверы располагают в крупных городах, чтобы сократить расстояние между продуктом и клиентом до минимума.

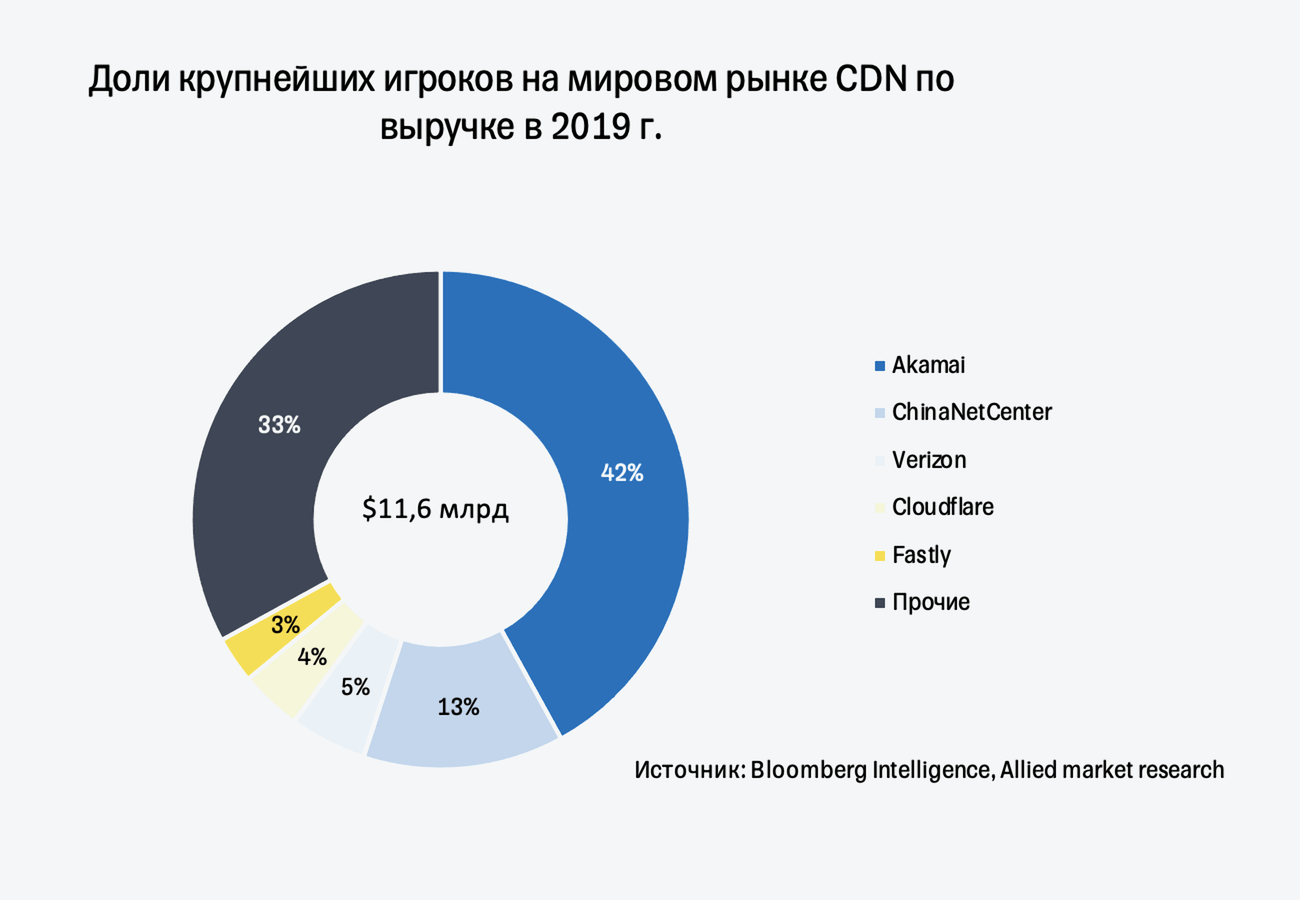

На мировом рынке CDN доля Fastly пока незначительная ― всего около 3%. Ее ближайший конкурент ― компания Cloudflare. Правда, Fastly специализируется на крупных компаниях, а Cloudflare ― на малом бизнесе.

Среди клиентов Fastly есть такие гиганты, как Twitter, Reddit, TikTok, Shopify, Fubo, Business Insider, Wayfair. Причем сотрудничество может быть как на долгосрочной основе, так и ситуативным. Например, The New York Times обратилась к сети Fastly в период президентских выборов в США. Во время онлайн-трансляций итогов голосования нагрузка на сайт издания была огромной, поэтому ему понадобилась помощь. После технический директор The New York Times признался, что он фанат Fastly: «В день выборов президента США мы получали по 100 тысяч запросов в секунду, и Fastly отработала безотказно. У нас не было ни единой проблемы».

В чем же секрет молодой Fastly, которая за небольшой срок смогла собрать такую внушительную базу крупных клиентов? Ее сеть доставки контента отличается гибкостью. Она учитывает потребности разработчиков, которые могут использовать собственный код при работе с сетью. Она дает возможность тонкой настройки под каждый проект и обладает современной архитектурой.

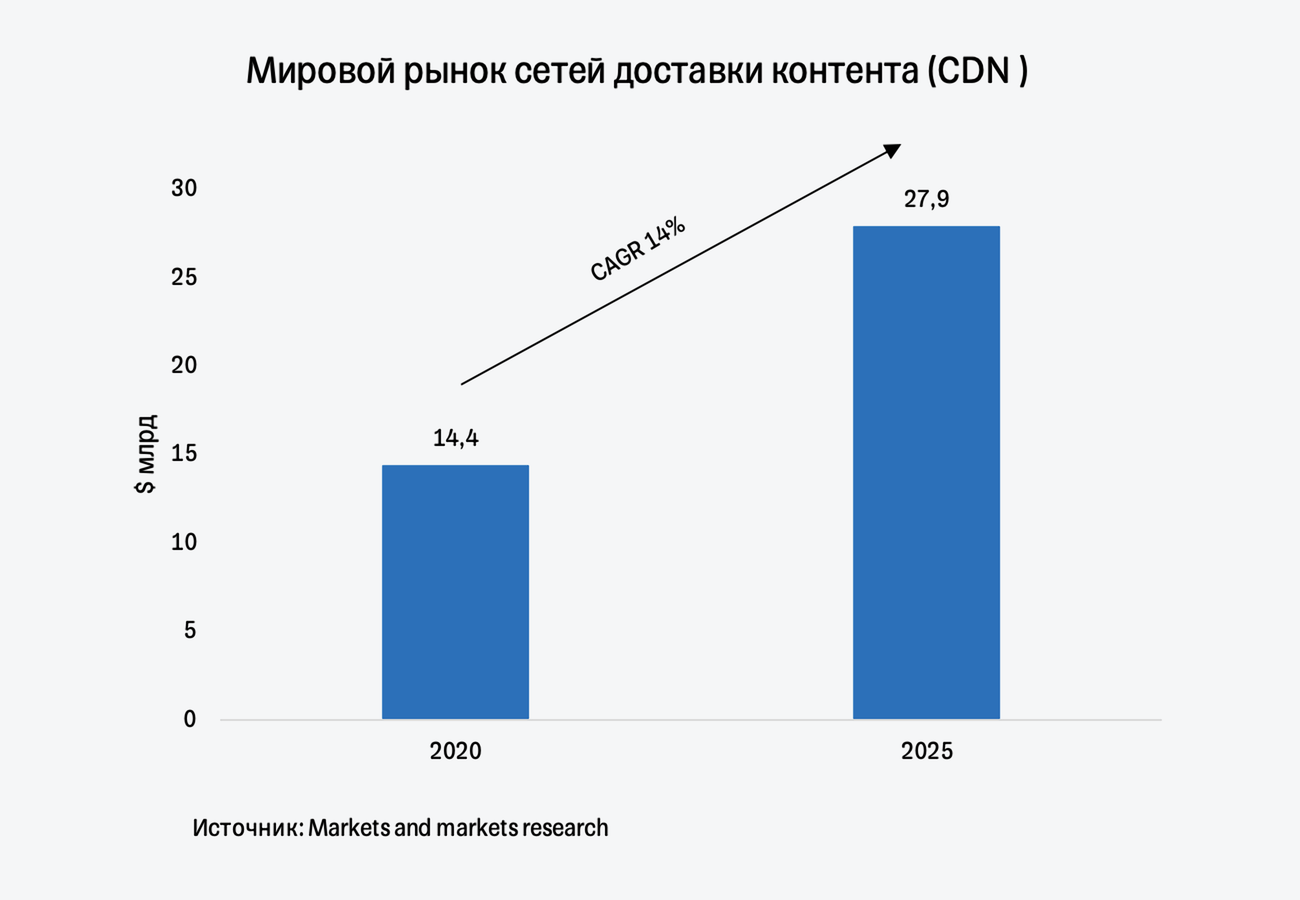

Ожидается, что мировой рынок сетей доставки контента будет расти в среднем на 14% в год в течение ближайших пяти лет. Несмотря на довольно серьезную конкуренцию, перспективы у Fastly весьма неплохие.

У компании есть и другие бизнес-направления. Она делает ставку на граничные вычисления (edge computing) и сетевую безопасность.

Последние годы выручка Fastly стабильно росла на 40―45% в год. По прогнозам аналитиков, рост продолжится и будет достигать 20―30% в год. Это вполне реальные темпы, учитывая прогноз развития рынка CDN, преимущества сети Fastly перед конкурентами, лояльность клиентской базы и потенциальные возможности в сфере граничных вычислений и сетевой безопасности.

В силу размера бизнеса и его возраста, а также стремительного развития пока компания работает в убыток. Но уже в 2023 году она может выйти в плюс.

До момента выхода в прибыль у Fastly достаточно денег для осуществления деятельности. На ее счетах около $1 млрд наличных средств, а также есть долговые обязательства примерно на такую же сумму с погашением в 2026 году.

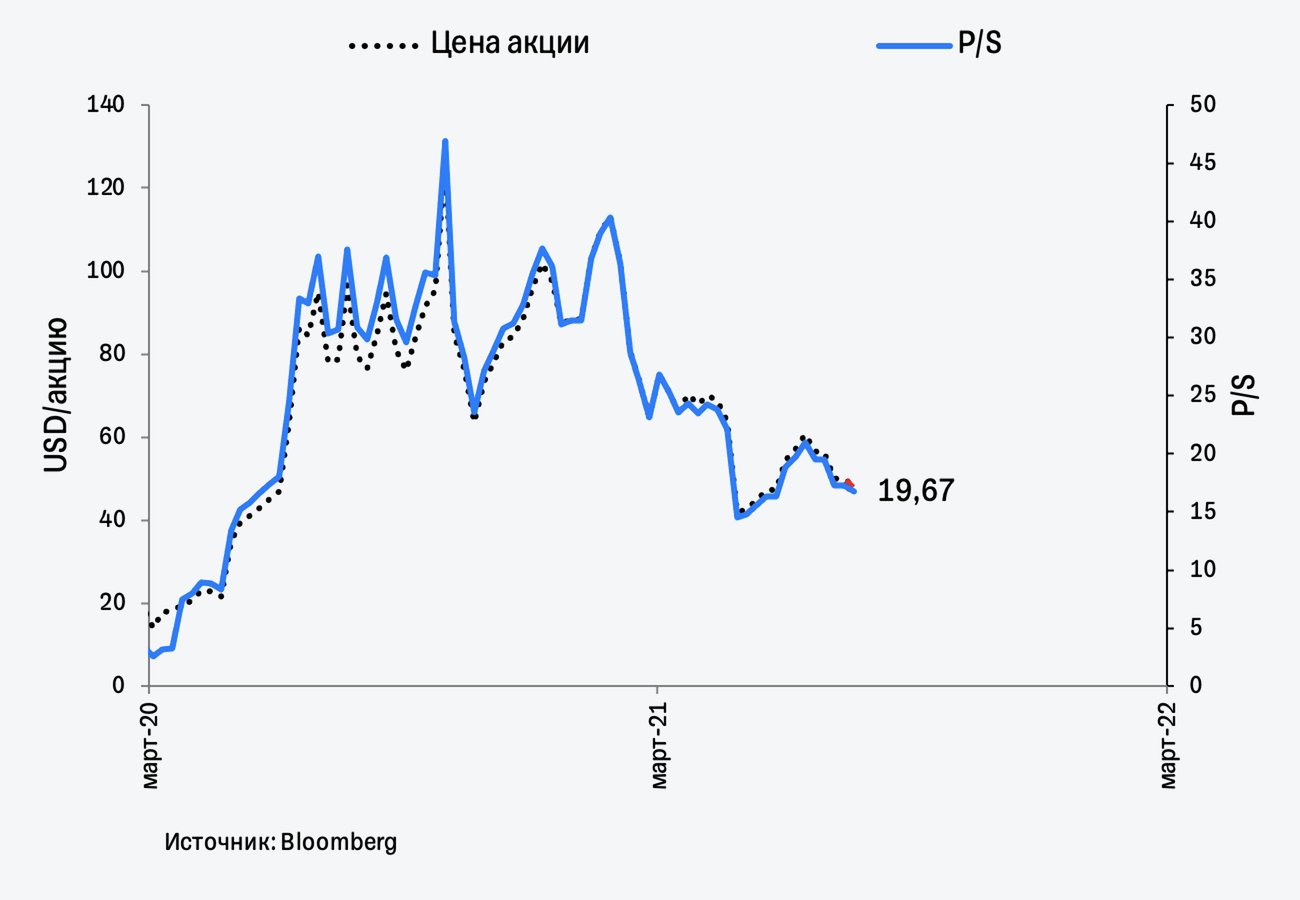

Акции Fastly сейчас выглядят интересно на среднесрочной перспективе. С февральских пиков они подешевели примерно на 60%. Конечно, мультипликаторы остаются на достаточно высоком уровне (P / S около 20). Но они приемлемы для компании с такими прогнозными темпами роста, как у Fastly.

Take-Two Interactive Software (TTWO)

Один из крупнейших в мире разработчиков и дистрибьюторов видеоигр для консолей, ПК и мобильных устройств. Ему принадлежат четыре лейбла, из которых основные ― Rockstar Games и 2K. У каждого из них есть собственная студия для разработки игр. Самый нашумевший хит компании ― это серия игр Grand Theft Auto, сокращенно GTA, с 345 млн проданных копий. У компании есть и другие известные игры, такие как NBA 2K, Civilization, Borderlands, Bioshock, X-com, Red Dead Redemption.

По сей день, спустя семь лет после релиза, игра GTA V остается главным активом компании. В прошлом году ее продажи составили 20 млн копий ― это максимум с 2013 года. Однако для долгосрочного развития компании нужно расширять свой портфель новыми блокбастерами. Поэтому за последние два года она наняла 1 500 разработчиков. Сейчас в ее портфеле 62 проекта, 23 из которых обещают стать хитами, рассчитывает компания. Выход 21 игры ожидается в следующем году, а остальных, среди которых новая версия Grand Theft Auto (GTA VI), ― в 2023–2024 годах. Правда, есть сведения, что релиз новой версии блокбастера может быть отложен до 2025 года. Но эта информация не подтверждена. Менеджмент Take-Two называет текущий портфель сильнейшим в истории компании.

Основной доход приносят игры для игровых консолей. Затем идут продажи игр для ПК и только потом мобильный сегмент.

Игры на физических носителях все еще приносят доход, но их доля стремительно падает ― с 80% в 2014 году до 13% в 2020-м. Дальнейшее снижение будет способствовать повышению рентабельности в ближайшие годы.

В целом с финансами у компании дела обстоят хорошо. Но есть одна особенность: выручка от продажи игр зависит от новых популярных релизов и может выстреливать в некоторые годы, а в следующие снижаться. При этом выручка от покупок пользователей внутри игр постоянно растет. В прошлом году этот сегмент стал главным драйвером роста общей выручки.

Согласно консенсус-прогнозу Bloomberg, к 2023 году выручка и прибыль вырастут в полтора раза. Но этот прогноз, скорее всего, закладывает релиз GTA VI в 2023-м.

В погоне за более совершенной версией компания может отложить релиз до 2024–2025 годов. Она так уже не раз делала с другими играми. В таком случае настроения инвесторов могут быть подпорчены, что скажется на акциях компании.

Компания стабильно получает прибыль и генерирует неплохой денежный поток.

О финансовой устойчивости вообще переживать не стоит. У компании нет долговой нагрузки, а запас наличности достигает $2,8 млрд. Компания не нуждается в привлечении дополнительного финансирования и может направлять свой денежный поток на сделки по приобретению перспективных компаний.

Акции Take-Two скорректировались с максимумов этого года примерно на 20% и сейчас торгуются по привлекательной цене. Мультипликаторы также находятся в пределах нормы, учитывая перспективы компании.

Фонды

В связи с новыми фундаментальными реалиями и смещением нашего фокуса с проциклических акций в сторону более сбалансированной позиции акций стоимости и акций роста мы закрываем несколько наших идей в области ETF и открываем новые.

Предположим, что текущие ожидания инвесторов верны и рынок акций уже полностью отыграл фазу раннего восстановления экономик. Тогда какие отрасли станут лидерами в ходе следующей фазы роста? Определить это на основе исторических данных довольно проблематично, особенно из-за того, что рецессия 2020 года была уникальна.

Однако некоторые закономерности все же резонируют с текущим поведением рынка.

Выше мы уже рассказывали, что видим слабые перспективы у американского сектора коммунальных услуг из-за большой чувствительности к процентным ставкам и рисков инфляции. Компании столкнутся с более дорогим фондированием своих проектов из-за повышения ставок по кредитам, а также не смогут повышать тарифы и пострадают от инфляции.

Поэтому мы закрываем идеи на покупку инструментов в американском секторе коммунальных услуг, в том числе идею на покупку фонда Vanguard Utilities ETF (VPU).

Многие факторы, такие как быстрое восстановление пассажиропотока и туризма, уже заложены в ценах акций авиакомпаний. Но коррекция последних месяцев сохраняет потенциал роста акций авиасектора и создает привлекательную точку входа для долгосрочных инвесторов. Ведь многие бумаги все еще стоят дешевле максимумов 2019 года.

Финансовые показатели авиакомпаний пока далеки от препандемийных уровней. Однако пассажиропоток уже растет довольно хорошими темпами на фоне массовой вакцинации. В США внутренний пассажиропоток сейчас всего на 20% ниже уровня 2019 года, а путешествия американцев в Мексику уже превысили его. Также начался рост трансатлантических перелетов. Несмотря на это, крупнейшие аналитические агентства пока прогнозируют полную нормализацию авиасообщения только в 2023 году.

Для долгосрочного инвестора авиасектор сейчас один из тех редких сегментов рынка, что еще не перегреты и сохраняют потенциал восстановления. Поэтому рекомендуем присмотреться к акциям наиболее устойчивых и качественных авиакомпаний, таких как Spirit Airlines и Delta Air Lines, а также к фонду U.S. Global Jets ETF (JETS).

Открываем идеи в зеленой энергетике

Новые фавориты в области ETF ― это не так давно забытые старые. Речь о фондах из зеленой энергетики: iShares Global Clean Energy ETF (ICLN), Invesco WilderHill Clean Energy ETF (PBW), Invesco Solar ETF (TAN). Ранее мы рекомендовали эти фонды к покупке, но вынуждены были закрыть эти идеи из-за перегретости сектора в начале 2021 года.

Сейчас цены скорректировались и вложения в фонды вновь выглядят привлекательно. Во-первых, восстановлению цен будет способствовать возродившийся интерес инвесторов к акциям роста. Во-вторых, переход на зеленые технологии ― это один из глобальных трендов, развитие и большое будущее которого трудно оспорить.

Но все эти фонды доступны только квалифицированным инвесторам, и порог входа довольно высок. Мы решили исправить эту несправедливость и совсем недавно запустили собственный фонд на акции компаний в сфере зеленых технологий ― T‑Bank Green Economy. При сравнительно невысоких рисках фонд позволяет заработать на всех самых горячих трендах в этой области, будь то возобновляемая энергетика или электромобили, энергоэффективные здания или переработка отходов. При этом портфель фонда составлен таким образом, что инвестор получает возможность заработать как на взрывном росте молодых компаний, так и на развитии гигантов индустрии.

Стратегию подготовили

Евгений Дорофеев

Руководитель отдела инвестиционных продуктов для состоятельных клиентов

Кирилл Комаров

Руководитель отдела инвестиционного консультирования «Т‑Инвестиции Премиум»

Павел Пивоваров

Старший аналитик

Алдар Цыбиков

Старший аналитик

Михаил Иванов

Кредитный аналитик

Федор Петрухин

Младший аналитик