Акции, облигации, фонды и другие инструменты

☝️ Что вы узнаете

- Во что может вложиться инвестор

- Какие активы на бирже дают наибольшую доходность

- Какие активы самые надежные

☝️ Чему вы научитесь

- Разбираться в активах, с которыми можно заработать на бирже

- Выбирать активы, которые подходят именно вам

Словарь инвестора

🎓Ценная бумага — документ, определяющий права инвестора на конкретный актив.

🎓 Биржевые фонды — готовые портфели с разными активами. Инвесторы могут купить доли в таких портфелях — паи.

🎓 Доходность — процент, который инвестор заработал с актива. Например, вы купили акцию за 3 000 рублей, а продали за 3 500 рублей. Ваша прибыль — 500 рублей, тогда доходность = прибыль / расходы * 100% = 500 / 3000 * 100% = 16,6%

Из прошлого урока мы поняли, что для каждой цели нужны свои инструменты. Иначе говоря, не стоит вкладываться в чешский хрусталь, чтобы накопить на квартиру 👌

Помните: чем больше вы знаете об инструменте, тем выше ваш шанс на успех. Поэтому обязательно читайте этот урок, в нем мы расскажем все об инвестиционных активах, на которых можно заработать.

Поехали 🙌

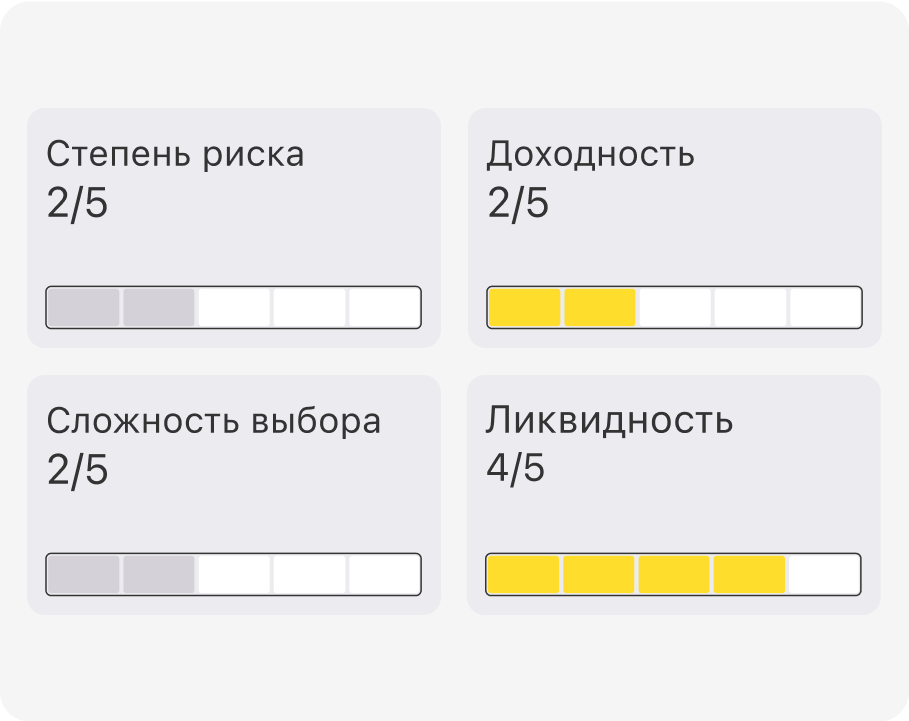

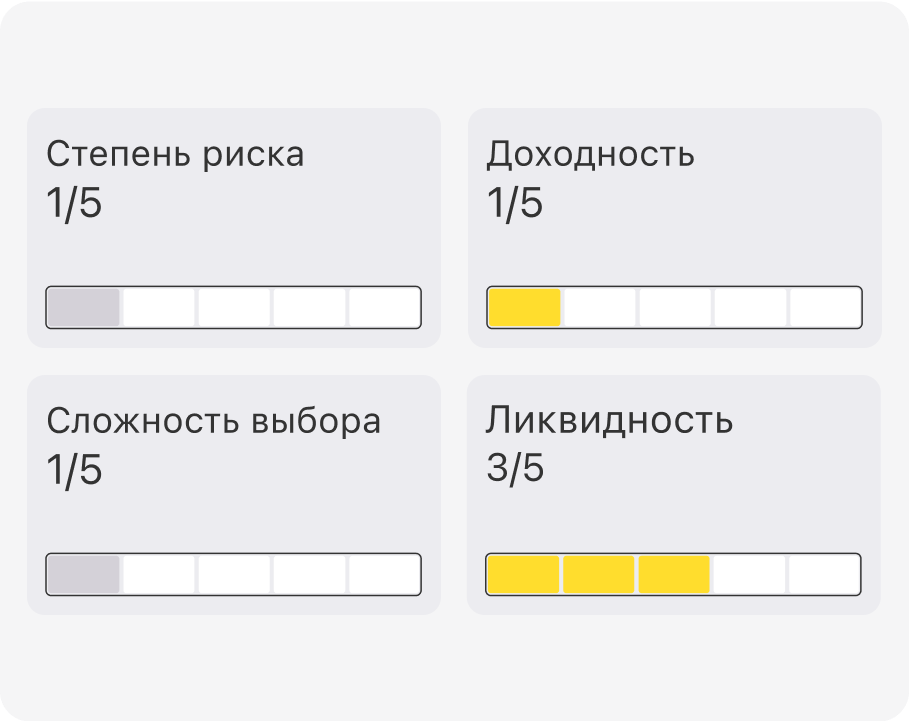

Итак, все активы оцениваются по следующим критериям:

- доходности;

- степени риска;

- сложности выбора;

- ликвидности.

Что это значит? Разберем на примере.

🤔 Ситуация 1. Вася купил квартиру

💸 Доходность

За год стоимость квартиры выросла в два раза. Получается, инвестор получил 100% годовых. Именно в процентах годовых принято считать доходность любых вложений.

⚡ Степень риска

Еще через полгода квартиру затопил сосед, а под окнами проложили шумное шоссе. Стоимость квартиры снизилась в два раза. Это и есть риск.

Основное правило инвестиций: любая доходность несет соответствующий риск. Чем выше доходность инструмента, тем больше риск.

🤓 Сложность выбора

Вася решил купить еще одну квартиру. Ему нужно оценить транспортную доступность и инфраструктуру, собрать информацию о соседях и пр. Чем больше переменных приходится учитывать, тем сложнее выбрать.

По сути, любые инвестиции устроены так: вы изучаете все предложения на рынке и выбираете лучшую альтернативу, исходя из накопленных знаний.

💨 Ликвидность

Василий решает продать две свои квартиры: однушку у метро в Москве и трешку в Воркуте. Если продавать по рыночной стоимости, покупатель на первую квартиру найдется быстрее.

Ликвидность показывает, как быстро можно купить или продать актив по рыночной цене. И именно ликвидность является важным преимуществом финансовых активов, поскольку это возможность быстро извлечь деньги для какой-то покупки или новых вложений.

Чтобы было проще разобраться в сути каждого инструмента и понять, сколько денег на каком из них мы можем заработать, разделим все активы на три вида:

💼 для сбережений;

💹 для инвестиций;

💸 для спекуляций.

При этом сразу скажем, что такое разделение на виды — намеренное упрощение. Инвестор может одновременно вкладывать и в инструменты для сбережения, и в спекулятивные идеи. Однако так мы сможем лучше разложить все по полочкам.

💼 Инструменты для сбережений

Как правило, такие инструменты используются на четко определенный срок и позволяют получить доходность чуть ниже (а иногда и чуть выше) инфляции.

К таким инструментам можно отнести: депозиты, облигации, драгоценные металлы и валюту.

Разберем их подробнее 🤔

1. Депозит

Он же банковский вклад. Он же накопительный счет. Подходит для консервативных сбережений, когда вы не хотите рисковать вашими деньгами и вносите их на депозит под определенный процент. Однако есть проблема: доходность депозитов обычно ниже инфляции.

2. Облигации

Когда инвестор покупает облигацию, он дает в долг и получает за это процент: фиксированный или переменный. Принцип работы похож на депозит, однако облигации — это ценные бумаги, которые можно продавать и покупать на бирже.