Рассчитываем инвестиционный налог

Что вы узнаете

- Какие налоги платит инвестор

- Как списывается налог с каждого типа финансового актива

- Как списываются налоги с иностранных акций

Чему вы научитесь

- Считать налоги по методу FIFO

- Декларировать свой доход и самостоятельно платить налог на доход на бирже

Какие налоги платит инвестор

Итак, инвестор обязан уплатить НДФЛ по ставке 13% или 15% со следующих доходов:

- с дохода от продажи ценных бумаг — если продали их дороже, чем купили;

- с дохода от купонов по облигациям и от дивидендов по акциям;

- с продажи валюты и драгметаллов на бирже, если продали их дороже, чем купили;

- с дохода от продажи иностранных ценных бумаг с убытком, если при этом рост курса иностранной валюты покрыл потери.

Удержание брокером указанного НДФЛ осуществляется несколькими способами:

- в момент вывода денежных средств с брокерского счета;

- в конце календарного года;

- в январе следующего года;

- при закрытии счета.

Как именно будет происходить списание

В большинстве случаев брокер сам спишет нужную сумму налога при выводе денег с брокерского счета. Если в течение года деньги не были выведены, налог все равно спишется, но уже по итогам календарного года.

Если у вас открыто несколько брокерских счетов в Т-Инвестициях, налогооблагаемая база считается сразу по всем счетам вместе. То есть при выводе денег с одного из счетов брокер рассчитает доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход.

Как списывается налог

- Доход от продажи ценных бумаг

Налог на прибыль от продажи ценных бумаг списывается в течение года, при выводе денег с брокерского счета.

Если в течение года вы не выводили деньги со счета или выводили, но списали не весь налог, оставшаяся часть спишется в январе следующего года — важно, чтобы на брокерском счете было достаточно денег.

Если их не окажется, оставшуюся часть налога нужно будет уплатить самостоятельно до 1 декабря на основании уведомления от ИФНС. Налог на доход от продажи валютных ценных бумаг брокер также рассчитает и спишет сам.

- Доход с купонов и дивидендов

Чаще всего удерживается автоматически до поступления средств на брокерский счет. То есть вы получаете дивиденды и купоны уже за вычетом НДФЛ. Реже списание происходит отдельной операцией в течение 1 рабочего дня.

По дивидендам и купонам иностранных компаний налог удерживает ваш брокер. Вам ничего платить не нужно.

☹️ Но если вы инвестируете через зарубежного брокера, заплатить налог и подать декларацию 3-НДФЛ в налоговую вам придется самостоятельно.

- Доход с продажи валюты и драгметаллов на бирже

Если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно уплатить 13%, а доход задекларировать.

Доход по операциям с драгоценными металлами также нужно задекларировать самостоятельно, а после — уплатить 13% НДФЛ.

А как самостоятельно уплатить налог на доход на бирже

Здесь также все просто.

1. Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

2. Заполните декларацию 3-НДФЛ до 30 апреля года, следующего за тем, в котором вы получили доход, и рассчитайте в ней сумму налога, которую нужно уплатить.

3. Уплатите налог до 15 июля года, следующего за тем, в котором получили доход.

Также можно подать декларацию в Федеральную налоговую службу по адресу вашей регистрации.

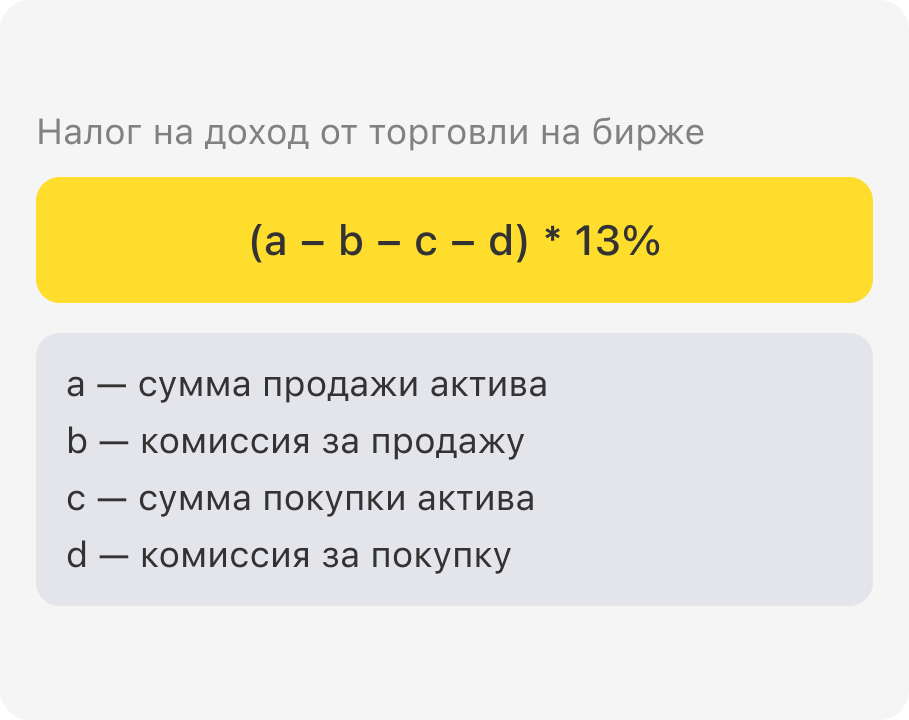

Как предварительно рассчитать налог

Давайте попробуем вместе рассчитать налог: вы купили акции на 15 000 ₽, заплатили комиссию за сделку — 45 ₽. Эти акции подорожали, и вы продали их за 17 000 ₽, заплатив комиссию в размере 51 ₽. Налог на акции составит: (17 000 − 51 − 15 000 − 45) × 13% = 248 ₽. Налог округляется до рубля.

Формула расчета налога

Как рассчитать налог, если куплены бумаги одной компании по разным ценам

А вот тут вам пригодится расчет по принципу FIFO (first in, first out) — это метод расчета, при котором в момент продажи ценных бумаг выбывшими считаются те, что были куплены раньше.

Метод применяется, когда один и тот же актив в портфеле инвестора покупался в ходе нескольких сделок и по разным ценам. Тогда при продаже части бумаг одной компании первыми будут учитываться те акции, которые приобретались раньше всего.