Какие льготы доступны по ИИС

☝️ Что вы узнаете

- На какую сумму оптимально пополнять ИИС

- Стоит ли вносить деньги на ИИС ради вычета

- Какой инвестиционный доход освобождается от налога

☝️ Чему вы научитесь

- Рассчитывать максимальный вычет на взнос

- Рассчитывать налог на инвестиционный доход

Существует три типа ИИС. Сегодня нельзя открыть ИИС старого типа (ИИС-1 и ИИС-2) с вычетами типа А (вычет на пополнение) и типа Б (вычет на доход) соответственно. Тем не менее инвесторы могут продолжить пользоваться этими счетами — налоговые льготы по ним действуют на прежних условиях.

☝️ С января 2024 года инвесторы могут открыть только ИИС нового типа (ИИС-3), комбинирующий льготы предыдущих счетов. Поговорим о налоговых вычетах подробнее.

Держателям ИИС-3 доступно одновременно два вида вычета:

- вычет на пополнение счета: возвращается часть уплаченного НДФЛ до 52 000 рублей;

- вычет на доход: инвестор освобождается от уплаты налога на доход, полученный от сделок с ценными бумагами и производными инструментами (опционами и фьючерсами), с купонов по облигациям.

💸 Вычет на пополнение счета

Льгота позволяет вернуть часть средств, внесенных на счет. Возврат осуществляется с уплаченного НДФЛ и становится доступен на следующий год после пополнения счета.

👉 Таким образом, для получения льготы вы должны быть официально трудоустроены или иметь другой доход, подходящий для вычета.

Что делать, если у вас нет официального трудоустройства? Просто посмотрите на список других доходов, с которых удерживается НДФЛ. Возможно, с одного из них вы уплачиваете НДФЛ и у вас получится частично его вернуть.

Напомним, что НДФЛ удерживается с:

- зарплат, премий и отпускных;

- подарков работодателя сверх 4 000 рублей в год;

- вознаграждений по договорам ГПХ;

- отчислений ИП в общем режиме налогообложения;

- сумм от сдачи в аренду или продажи имущества;

- авторских вознаграждений;

- пенсий, которые платят негосударственные пенсионные фонды;

- процентов по вкладам с суммы превышения установленного лимита.

🤔 Сколько денег можно вернуть

Размер вычета зависит от ставки НДФЛ и внесенной на ИИС суммы за год. Максимальная сумма вычета за 2024 год и предыдущие указана в таблице. В 2025 году вы сможете оформить вычет за 2024, 2023 и 2022 годы.

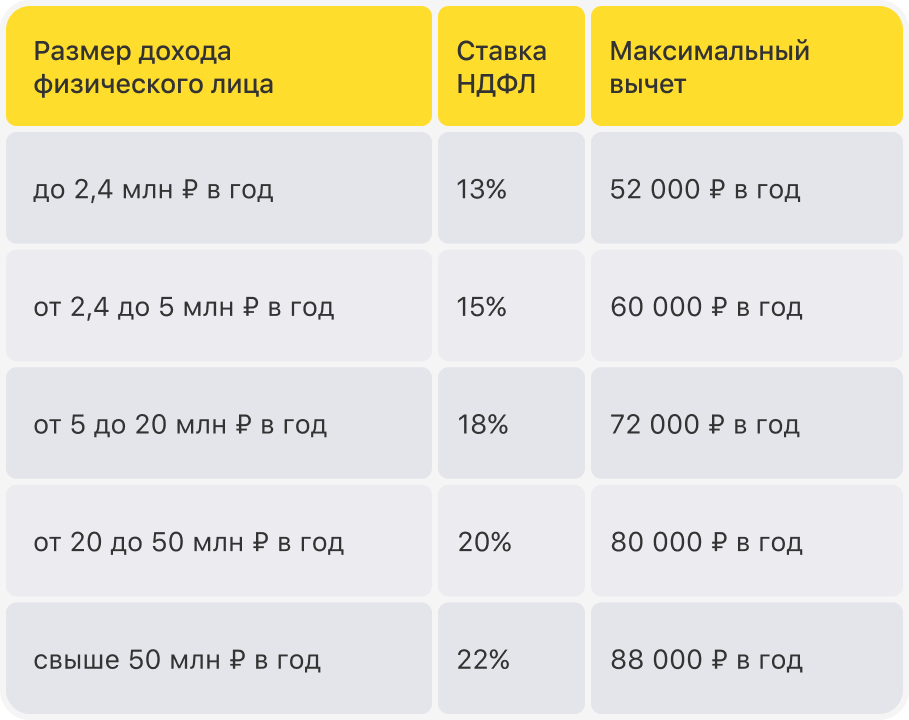

⚡ С 2025 года в России начинает действовать прогрессивная шкала ставок НДФЛ. Сумма возврата средств по-прежнему будет зависеть от ставки уплачиваемого налога. Максимальная сумма вычета, которую вы сможете получить за 2025 год и последующие, представлена в таблице.

🤔 На какую сумму оптимально пополнять счет

💰 Вычет зависит от количества денег, внесенных на ИИС за год. Максимальный вычет можно получить при пополнении счета на 400 000 рублей в год.

Так, если вы пополните ИИС на 200 000 рублей, размер возврата будет рассчитываться от этой суммы. Если же вы внесете на ИИС 600 000 рублей, то сможете получить вычет только с 400 000 рублей.

🤔 Как заранее рассчитать вычет

Узнать размер вычета вы можете следующим образом:

сумма, внесенная на ИИС (максимум 400 000 рублей) × ставка НДФЛ.

Пример. В 2024 году Георгий внес на ИИС 300 000 рублей. Инвестор уплачивает НДФЛ по ставке 13%. За 2024 год вычет Георгия составит:

300 000 рублей × 13% = 39 000 рублей.

Пример. В 2024 году Виктор заработал 5 100 000 рублей и внес на ИИС 400 000 рублей. За 2024 год вычет Виктора составит:

400 000 рублей × 15% = 60 000 рублей.

Инвестор заплатил НДФЛ в размере 13% с 5 000 000 рублей и в размере 15% со 100 000 рублей. При расчете вычета применяется максимальная ставка НДФЛ за год.