Что случилось с рублем

Что вы узнаете

- Какие основные факторы влияют на изменение курсов валют в целом и российского рубля в частности

- Почему курс рубля в 2022 году сначала резко упал, а затем значительно укрепился

Чему вы научитесь

- Оценивать и предугадывать курс рубля и других валют

Что происходило с рублем с 1990-х годов

С 1970-х большинство стран перешло к плавающим валютным курсам, которые определяются балансом спроса и предложения на рынке. В этом уроке на примере динамики российского рубля начиная с 1990-х годов мы объясним вам, как именно это происходило.

Перед тем как начать, заметим, что курс валюты обычно измеряется по отношению к другим валютам, в первую очередь к американскому доллару как к основной резервной валюте в мире.

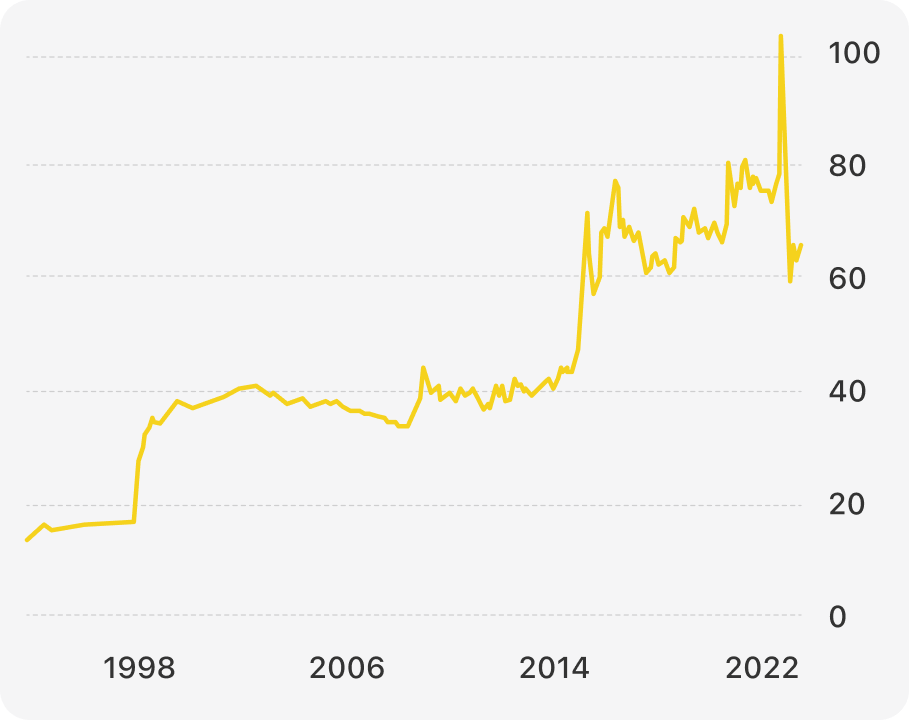

Итак, на графике можно заметить четыре резких снижения курса рубля по отношению к доллару: в 1998-м, 2008-м, 2014—2015 годах и в феврале — марте 2022 года. В остальные периоды курс рубля был в основном стабилен.

Динамика курса доллара (USD) к рублю

Почему же происходят такие резкие скачки рубля? Объясняем.

Что влияет на валютный курс

1. Соотношение экспорта и импорта

Экспортеры, как правило, получают выручку в иностранной валюте, а затем ее продают и покупают рубли, чтобы оплатить все расходы и налоги уже в России. Обратите внимание: продажа валюты в обмен на рубли — ключевой момент.

У импортеров в России обратная ситуация: они продают продукцию в России и получают рубли, которые частично обменивают на иностранную валюту для закупки зарубежных товаров и услуг.

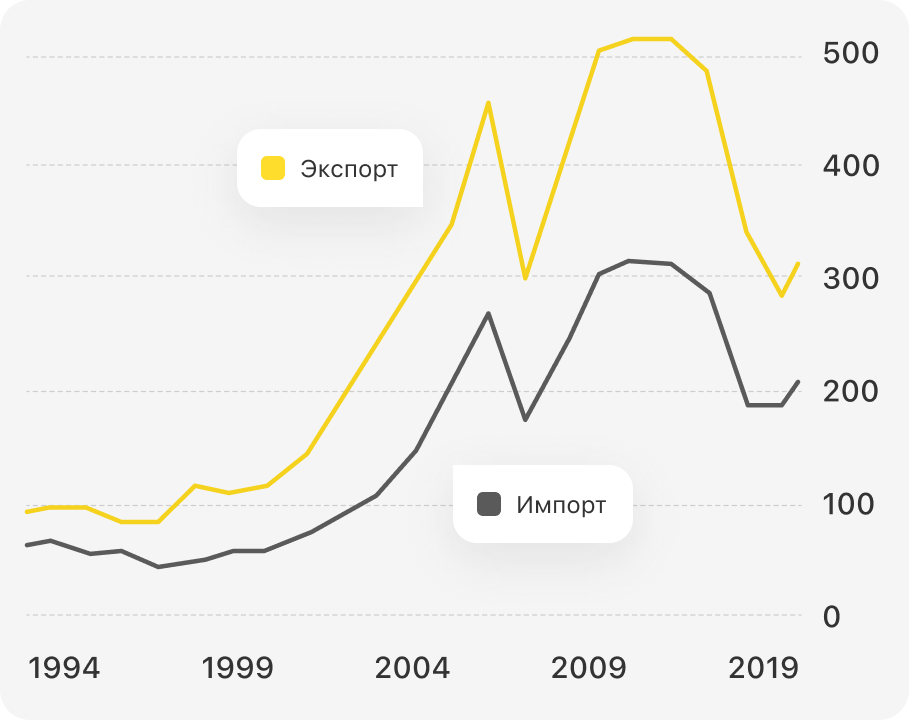

За счет экспорта нефти, газа и других ресурсов торговый баланс РФ был положительным с начала 1990-х годов. Если экспорт больше импорта, это при прочих равных приводит к укреплению рубля. Вспомнили, как экспортеры покупают рубли? Тем самым они повышают на него спрос.

Динамика экспорта и импорта РФ, 1994—2019 годы, млрд долл.

Но, несмотря на преобладание экспорта над импортом, которое мы отметили на прошлом графике, курс рубля все равно значительно снизился по отношению к доллару (и другим стабильным валютам) за этот период.

Выходит, торговый баланс ни на что не влияет? Еще как влияет, но не он один.

Вот тут как раз и вступает второй — очень важный — фактор, который повлиял в более значительной степени на курс рубля.

2. Движение капитала

Если происходит приток иностранных денег в страну, это позитивно влияет на курс рубля, так как иностранная валюта в этом случае продается, а рубли покупаются для дальнейшего вложения или хранения в России.

Если происходит отток капитала, ситуация обратная: рубли продаются за валюту, которая затем обычно выводится в другие страны, но может и храниться в России, например в наличной форме.

Под притоком капитала мы понимаем вложения зарубежных вкладчиков в российские активы: в облигации, недвижимость, компании…

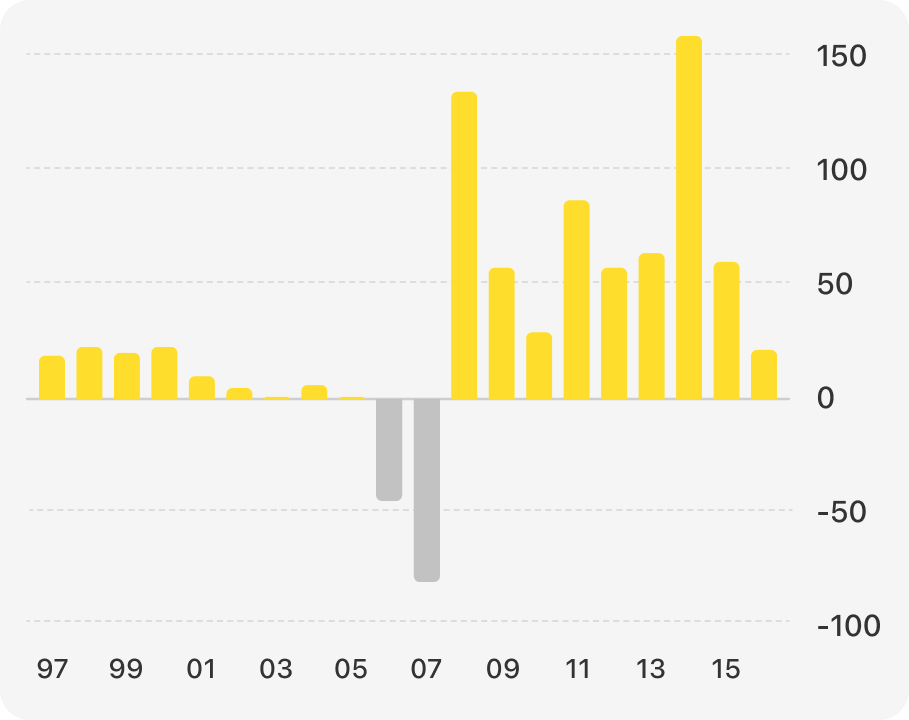

В отличие от торгового баланса движение капитала в РФ было отрицательным: отток превышал приток.

Единственным исключением были 2006—2007 годы, когда российская экономика была на пике привлекательности для инвесторов и притягивала большие вложения из-за рубежа (в это время курс рубля как раз значительно вырос).

Как видно на столбчатой диаграмме, большой отток капитала наблюдался в 2008 и в 2014 годах, в течение которых произошла значительная девальвация рубля. И как мы и говорили, 2006 и 2007 годы были исключением.

График оттока капитала из России, 1997—2016 годы, млрд долл.

3. Изменение золотовалютных резервов (ЗВР)

Также для корректировки курса рубля подключается ЦБ. Для этих целей он использует ЗВР.

Большую часть времени, когда в экономике было все в порядке, ЦБ увеличивал резервы, то есть продавал рубли и покупал на них валюту и золото, что сдерживало рост курса рубля, однако позволяло создать подушку безопасности на случай критических ситуаций.

В кризисные периоды (в 1997—1998, 2008—2009 и 2014 годах) ЦБ, наоборот, продавал валюту из ЗВР, чтобы частично компенсировать девальвацию рубля.

4. Уровень процентных ставок в стране

Следующий инструмент — уровень ключевой ставки. Это процент, под который ЦБ выдает займы банкам, а те, в свою очередь, выдают кредиты физическим и юридическим лицам под более высокий процент.

Чем выше ставка процента в национальной валюте, тем привлекательнее хранить в ней деньги — как гражданам страны, так и зарубежным инвесторам. Соответственно, рост процентной ставки в России при прочих равных должен позитивно влиять на курс рубля, а снижение ставки — негативно.